análisis

Así está Sacyr por técnico y fundamentales

MADRID. El análisis semanal de renta variable apunta hoy a Sacyr, grupo empresarial enfocado a la construcción, industria y concesiones de infraestructuras y servicios.

Pese a encadenar varias jornadas en positivo dentro de parqué bursátil, la firma continúa a la cola en términos sectoriales, con una rentabilidad de -37.8% desde el 2 de enero, y ciertamente rezagada en el marco intradía frente a competidoras como OHL, ACS y Ferrovial.

Visión a largo plazo. Fuente: xStation 5

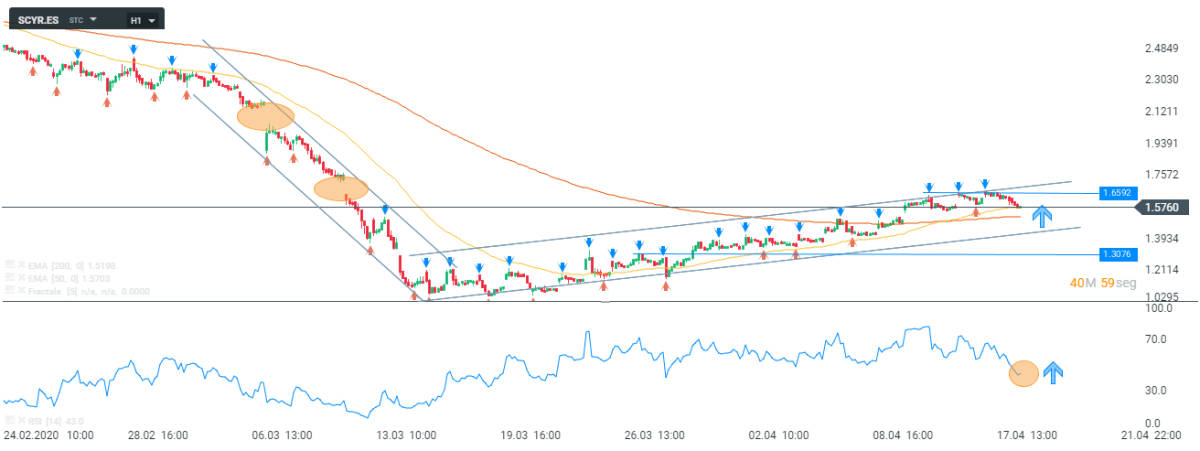

La constructora continúa lidiando con sus pérdidas en bolsa pese a una gradual recuperación observada desde la última semana de marzo, que reavivó el precio de los títulos desde su mínimo anual (1.063 euro/acción) hasta su valor actual (1.572 en el momento de la imagen a fecha de 20/04/2020).

Pese a los proyectos encaminados a mantener el crecimiento de la firma, entre los que se encuentran la construcción de una nueva autopista en Colombia (proyecto cifrado en 474 millones de euros), o la reducción de su número de divisiones de negocio (de 4 a 3) con objeto de maximizar la eficiencia interna a nivel operativo, Sacyr aún enfrenta un largo proceso de recuperación hasta recuperar sus valores previos al adebacle bursátil generado por el Covid-19.

Adicionalmente, la prohibición de la operativa en corto en el mercado ibérico ha tenido su impacto sobre la compañía (que se encontraba entre los valores más seleccionados para dicha operativa) y no se revertirá hasta el fin del veto por parte de la CNMV. Pese a contarse entre las más bajistas, la constructora sigue pavimentando su camino y encadenando sesiones en cifras verdes.

En el plano fundamental, Sacyr cuenta con una elevada deuda financiera (reflejada en su ratio de endeudamiento cifrado en más de un 625%) y un desalentador retorno sobre el capital (-29.99%), datos desalentadores si se sitúa el foco en el corto/medio plazo. Su margen de beneficio neto (-7.14%) y su beneficio por acción (-0.53) constituyen una piedra más en el camino si se analiza en términos de rédito también a corto plazo, si bien su tasa de dividendo (6.65%) sigue trasladando la decisión de la compañía de recompensar a sus inversores de largo plazo.

Echando un vistazo al gráfico

A nivel técnico, tras acentuarse la tendencia alcista en la última semana de febrero, puede observarse una recuperación gradual del precio desde mediados del mes de marzo, con un crecimiento más suave y constante que ha conducido el precio de los títulos desde el soporte en 1.063 euros/acción hasta la frontera de 1.55 euros/acción (frontera a la que se enfrenta el precio en estos instantes).

El indicador RSI, muy cerca de la zona de infravaloración, acompaña la fluctuación del precio y lo mantiene ligeramente por encima de las medias móviles a corto y largo plazo (líneas amarilla y naranja del gráfico posterior, respectivamente), descansando en la línea de precios mencionada y con objetivo por encima de 1.60 euros/acción, cifra que podría alcanzar en próximas sesiones de continuar este patrón tendencial.

Visión a corto plazo. Fuente: xStation 5

Miguel Momobela es analista de XTB