análisis

Audax Renovables y su nudo gordiano

MADRID. Audax Renovables (ADX) ha dado un giro radical a su estrategia de negocio. El cambio se inició en 2016, con la entrada de la comercializadora Audax Energía en el capital de la cotizada Fersa Energías Renovables (ahora Audax Energías Renovables). Dicho proceso, culminó en diciembre de 2018 con la fusión del negocio de generación (cotizado), con el negocio de comercialización, pasando a cotizar todo el perímetro del grupo: con el foco en la industria de comercialización y dejando en segundo plano el negocio de generación donde ADX ha iniciado un proceso de desinversión con la venta de 58,6MW en agosto 2019 y que presumiblemente continuará durante 2020.

Se trata de un giro radical del negocio y posicionamiento de la industria de comercialización mediante donde la compañía deja en un segundo plano el negocio de generación (muy intensivo en capital). Resaltamos tres factores fruto de la integración del negocio de comercialización:

- Un salto significativo en volumen, con unos ingresos de 987 millones de euros en 2018.

- En una industria de márgenes reducido.

- Y el inicio del proceso de desinversión de sus activos de generación iniciado en

2019 con la venta de 58,6MW y que presumiblemente continuará durante 2020.

La mejor opción de incrementar la rentabilidad es a través del Power Purchase Agreement (PPA) o compraventa de energía que parte de unos márgenes muy reducidos. La estrategia de ADX se centra en adquirir parte de la energía comercializada a través de contratos PPA, que le permitirán beneficiarse de las ventajas de una integración vertical en la industria energética, siendo previsible una progresiva mejora del margen del negocio de comercialización con la entrada del abastecimiento a través de PPA.

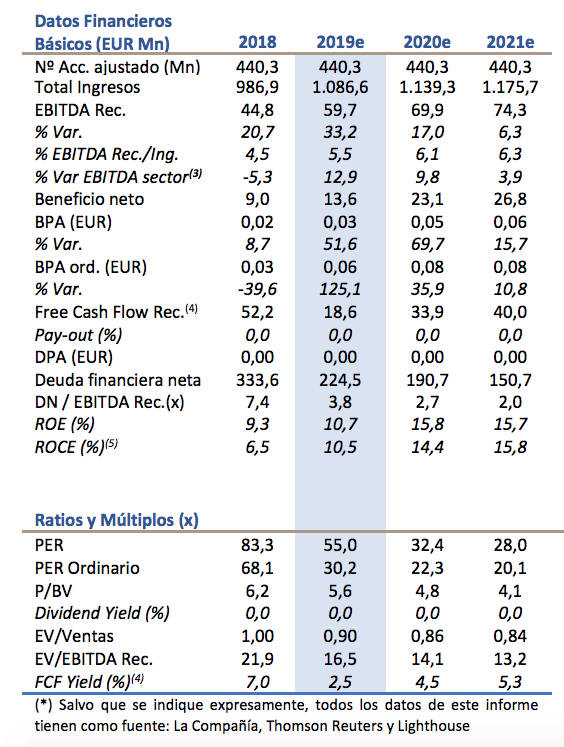

Por otro lado, contemplamos un escenario de Ebitda estimado para 2021 de 74,3 millones de euros, con un salto significativo del margen Ebitda consolidado hasta el 6,3%. Este escenario implica una generación de flujo de caja libre (FCF) de 40 millones de euros estimados para 2021 y una rentabilidad de dicho flujo del 5,3%. La generación de caja permitirá una reducción drástica de la deuda neta/Ebitda hasta las 2 veces.

El reto es mejorar el abastecimiento a través de PPA. La La hipersensibilidad del modelo de negocio de ADX a la velocidad a la que se produce el cambio de mix en sus aprovisionamientos es muy elevada: un abastecimiento PPA del 30% (vs 20% de nuestro escenario) implicaría un incremento de la rentabilidad del flujo de caja (FCF Yield) hasta niveles del 7,9% en 2021, es decir, muy superior a la industria. Por el contrario, un abastecimiento de tan solo el 10% del suministro implicaría un FCF Yield del 3,4% con un endeudamiento que se mantendría elevado. Materializar los contratos PPA 'en tiempo y forma' es el nudo gordiano del giro estratégico de ADX.

David López es analista de Lighthouse