mayores provisiones dentro de un fuerte dinamismo comercial

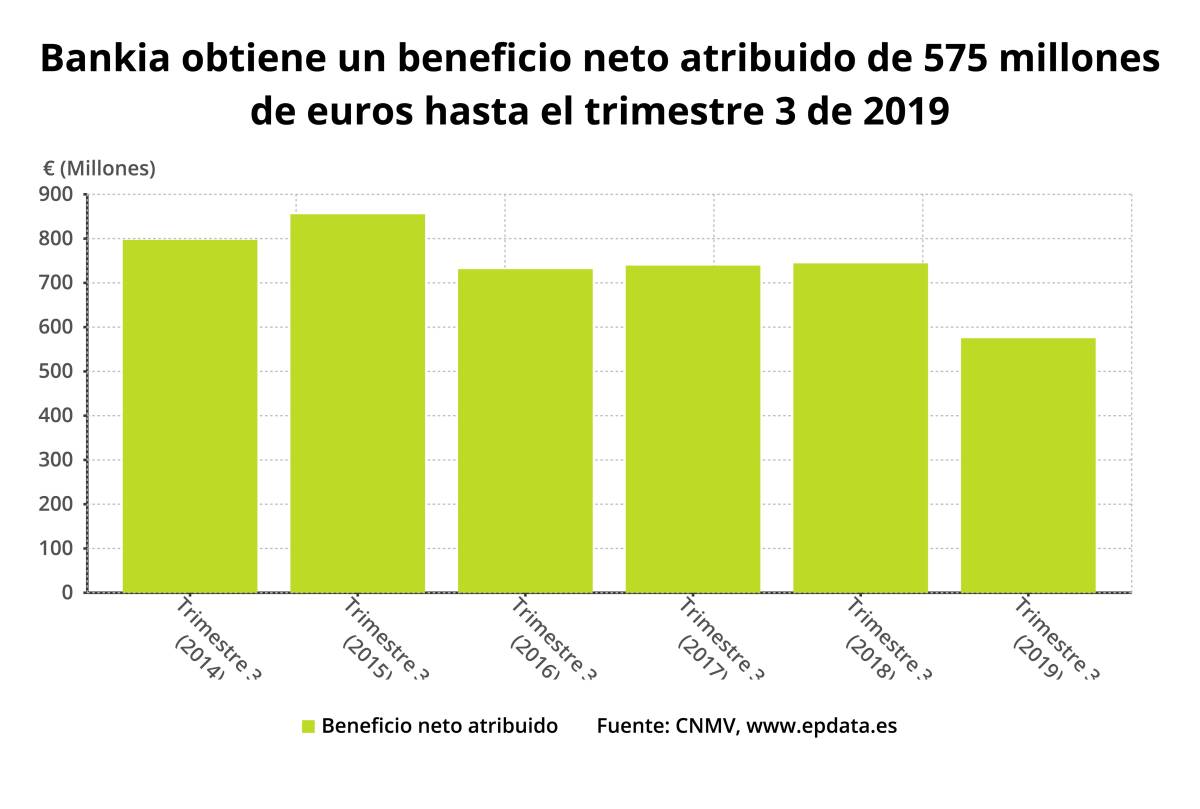

Bankia gana un 22,6% menos hasta septiembre, con un beneficio de 575 millones

José Ignacio Goirigolzarri, presidente de Bankia

José Ignacio Goirigolzarri, presidente de BankiaMADRID (EP). Bankia registró un beneficio neto atribuido de 575 millones de euros en los nueve primeros meses de este año, lo que supone un descenso del 22,6% respecto al mismo periodo de 2018, debido al menor resultado en la venta de las carteras de renta fija (ROF) y al repunte de las provisiones asociadas a la aceleración del ritmo en la reducción de dudosos. En concreto, la dotación a provisiones y otros resultados totalizaron un gasto de 384 millones de euros acumulado hasta septiembre (+14,5%), asociado al coste de las ventas de carteras de crédito y al deterioro de activos no financieros, según ha informado este lunes la entidad.

De esta manera, por el lado del negocio puramente bancario o 'core' (margen de intereses más comisiones menos gastos), el resultado alcanzó los 946 millones de euros entre enero y septiembre, con un avance del 0,7% respecto al mismo periodo del año pasado gracias "a la buena evolución de la actividad comercial y al impacto positivo de la contención de costes, en un contexto de mercado marcado por nuevas rebajas de los tipos de interés".

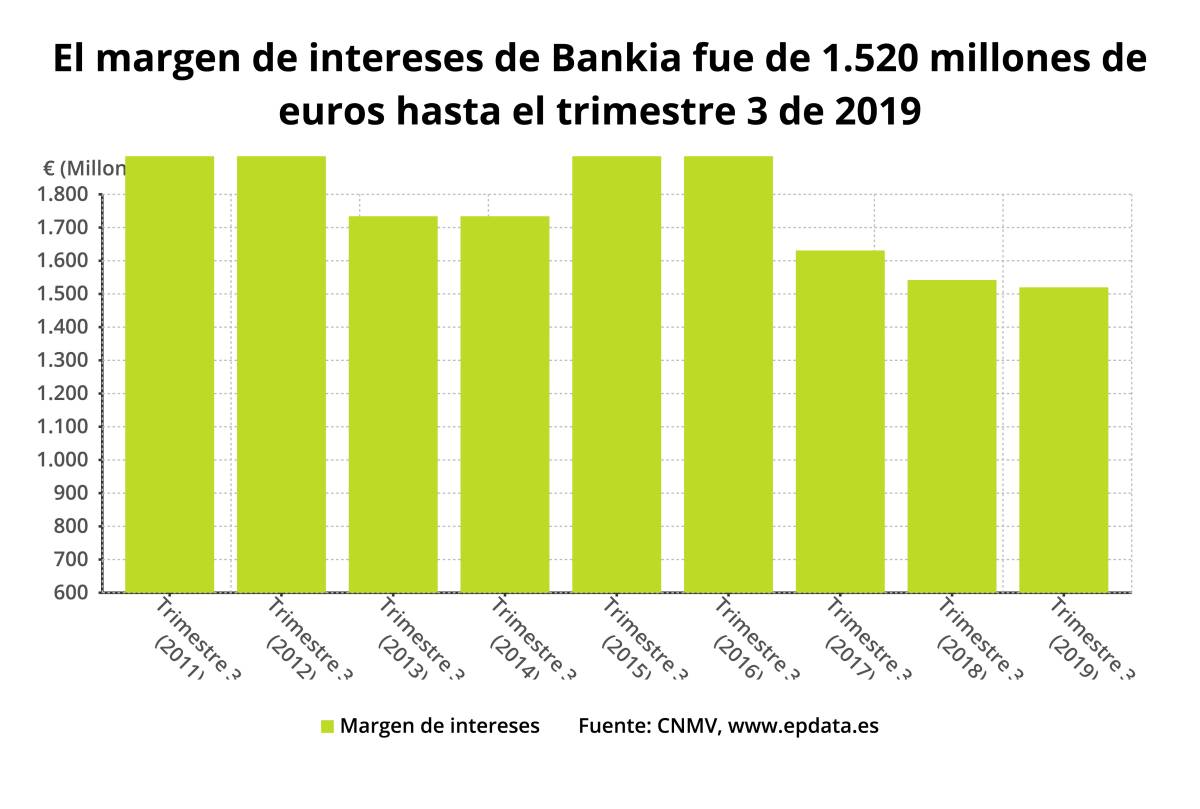

Asimismo, el margen de intereses sumó 1.520 millones de euros entre enero y septiembre, un 1,4% menos que un año antes. La entidad ha subrayado que avanza en la estabilización del margen, que en el tercer trimestre del año se situó en 502 millones, con un alza del 1,5% sobre igual periodo del año pasado.

Ingresos por comisiones

En cuanto a los ingresos por comisiones, se mantuvieron estables durante los nueve primeros meses del año y alcanzaron los 796 millones de euros, con una "buena" evolución interanual de los ingresos en medios de pago (+9,6%) y en activos bajo gestión (+3,4%), según la entidad.

Además, el margen bruto se situó en los 2.546 millones de euros (-5,9%), mientras que los gastos de explotación se redujeron un 2,3% en los primeros nueve meses del año, hasta los 1.370 millones de euros, fruto de la materialización de las sinergias generadas tras la integración con BMN. El margen bruto de clientes cerró el tercer trimestre del año en el 1,63%, por encima del 1,51% del mismo periodo del 2018, y la ratio de eficiencia de la entidad se situó en el 52,3%.

Entre enero y septiembre, Bankia avanzó de "manera importante" en la reducción de los activos improductivos y de la tasa de morosidad, al tiempo que mantiene la cobertura en un nivel "confortable", que se sitúa en el 53,7%. En los primeros nueve meses del ejercicio, los riesgos dudosos brutos se redujeron en 1.300 millones de euros (-15,4%), lo que supuso rebajar la tasa de morosidad, que se sitúa en el 5,5%, desde el 7,8% registrado al cierre de los nueve primeros meses de 2018. En el trimestre, el descenso de la morosidad ha sido de 20 puntos básicos.

La reducción de dudosos situó el volumen de NPAs (dudosos y adjudicados) en 9.500 millones de euros brutos, con un descenso de 1.400 millones en lo que va de año (-13%). Con ello, la tasa de activos improductivos brutos descendió hasta el 7,2% de los riesgos totales a cierre de septiembre y se acerca al objetivo de situarlo por debajo del 6% a final de 2020, como recoge el Plan Estratégico de la entidad.

Fuerte dinamismo comercial

El presidente de Bankia, José Ignacio Goirigolzarri, ha destacado que la entidad cuenta con un "fuerte dinamismo comercial, el mayor de los últimos años", medido tanto por el aumento de su base de clientes como por el incremento en la comercialización de productos de mayor valor añadido.

En este sentido, Goirigolzarri ha subrayado que el balance de la entidad continúa reforzándose a través de un "importante" esfuerzo de reducción de activos improductivos, lo que le sitúa en una "excelente" posición para cumplir sus compromisos del Plan Estratégico para el próximo año. "Este esfuerzo de mejora de calidad de balance ha sido compatible con un nuevo ascenso en nuestro ratio de capital, que alcanza ya el 13%, situándose a la cabeza de los grandes bancos españoles", ha asegurado el presidente de Bankia.

Por su parte, el consejero delegado, José Sevilla, ha indicado que el empuje comercial ha permitido a la entidad mantener estable el margen de intereses, lo que, unido a la reducción de costes, ha dado lugar a un nuevo crecimiento del resultado 'core' del banco y a una mejora de la ratio de eficiencia.

Asimismo, el consejero delegado de la entidad ha puesto en valor que Bankia continúa generando capital de forma orgánica. "Ya hemos acumulado 1.280 millones de euros de exceso de capital para repartir a los accionistas, en línea con el objetivo de 2.500 millones de euros con el que estamos comprometidos para el trienio 2018-2020", ha apuntado. A cierre de septiembre, Bankia alcanzó una ratio de capital CET1 'fully loaded' bajo criterios regulatorios (incluyendo plusvalías soberanas latentes a valor razonable) del 13%, lo que refleja un crecimiento de 61 puntos básicos en nueve meses.

Ratios de solvencia

La ratio CET1 'phase in' majoró hasta situarse en el 14,22% y el capital total, en el 17,86%. Estos niveles suponen un exceso de capital sobre los requerimientos mínimos del SREP de 497 puntos básicos y de 511 puntos básicos a nivel total solvencia. Con todo ello, el exceso de capital generado desde principios de 2018 asciende a 1.280 millones de euros, cifra que está en línea con el objetivo de distribución de capital por encima del 12% CET1 'fully loaded' recogido en el Plan Estratégico 2018-2020. Así, estos 1.280 millones suponen el 51,2% del objetivo de 2.500 millones de generación de capital que recoge el plan.

En los últimos 12 meses, la base de clientes se elevó en 165.000 personas, un ritmo un 68% superior al que tuvo hace un año, mientras que avanzó un 20% el ritmo de crecimiento de clientes con los ingresos domiciliados, hasta sumar 126.000 más. En cuanto al crédito, la formalización de nuevas hipotecas ha continuado creciendo entre enero y septiembre en términos interanuales (+1,3%) y se situó en 2.074 millones de euros. Las hipotecas a tipo fijo representan el 48% del importe del nuevo crédito hipotecario y el 34% de las hipotecas firmadas se concede a nuevos clientes.

Por el lado de la financiación a empresas, el saldo no dudoso creció un 7,8% con respecto a septiembre de 2018, mientras que en el caso del saldo de consumo el avance es del 12,6% en tasa interanual. Gracias a esta "positiva" evolución, creció por tercer trimestre consecutivo el saldo total de crédito no dudoso y superó los 107.200 millones de euros (800 millones más que al cierre de 2018).

Por otra parte, Bankia, en alianza con Crédit Agricole, ultima la puesta en marcha de la 'joint venture' de consumo Soyou, una vez recibida la autorización para operar como establecimiento financiero de crédito en España. Además, Bankia ha creado la Dirección de Negocio y Financiación Sostenible, con la que refuerza su compromiso con las finanzas sostenibles y con el impacto medioambiental de su actividad. También ha firmado los Principios de Banca Responsable de la ONU y se ha incorporado al índice Dow Jones de Sostenibilidad Europeo.

Digitalización

Por otro lado, Bankia sigue inmersa en continuar con el avance en digitalización, en el marco de su apuesta por adaptar sus productos y servicios a las demandas de los clientes. Así, en el marco de la estrategia multicanal, las ventas por canales digitales de Bankia representan ya el 26,1% de las ventas totales que realiza la entidad, casi cinco puntos más que hace un año (21,3%) y más de la mitad de los clientes de la entidad (51,4%) son ya digitales, con un avance de 8,6 puntos porcentuales en los últimos doce meses.

Además, el número de operaciones de pagos con el móvil en el mes de septiembre se disparó un 139% sobre el dato de diciembre de 2018, y Bankia se mantiene "como la entidad líder del sector en transferencias inmediatas", según destaca, con una cuota de mercado del 32,8%.