MADRID. Desde el punto de vista de un inversor con una cartera denominada en euros, existe un número infinito de cestas de valores en los que podría invertir. Sin embargo, el propósito es concentrarnos en algunos de los grupos más clásicos como las regiones (Europa, EE UU y mercados emergentes), sectores y factores. Para los sectores, nos centramos en 11 grupos de la Clasificación Estándar Industrial Global (GICS) de las acciones de los mercados desarrollados. Para los factores, nos concentraremos en los siete más clásicos, es decir, volatilidad mínima, calidad, valor, alto dividendo, tamaño, crecimiento y momentum más un enfoque multifactorial también en las acciones de los mercados desarrollados.

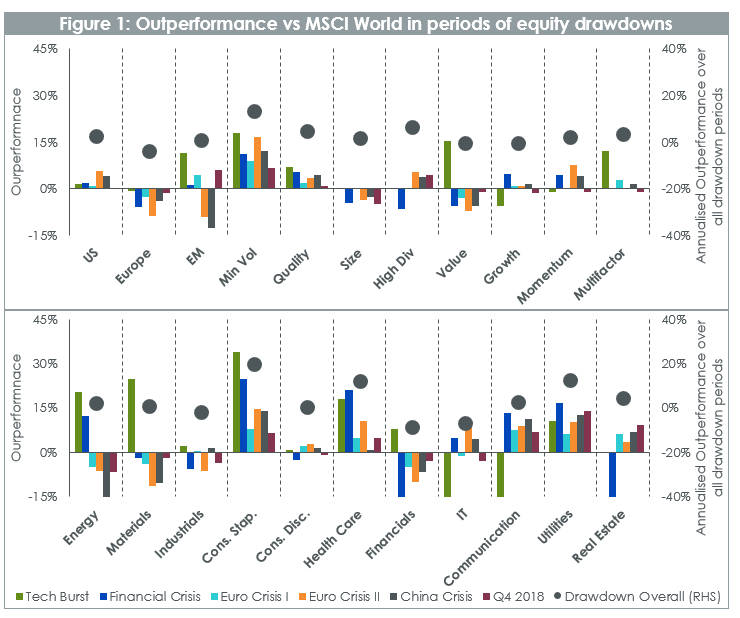

Nuestro marco se centra en cuatro aspectos: reducción de riesgos, asimetría de rendimiento o versatilidad, diversificación y valoración. Enfocándonos ahora en la reducción de riesgos, el Gráfico 1 muestra el rendimiento superior de las diferentes cestas de acciones en el período de pérdidas frente al MSCI World. En él vemos claramente tres tipos de cestas de valores, tales como:

- Las cestas de mayor riesgo como las del sector financiero, el de la tecnología de la información (IT) o el europeo. Marcan un rendimiento inferior en la mayoría de los períodos y un rendimiento global inferior con respecto al mercado.

- Las cestas de mitad de camino que no tienen ninguna inclinación fuerte al alza o a la baja en comparación con el índice de referencia. Las acciones de mercados emergentes (EM) muestran un rendimiento general ligeramente mejorado y menores pérdidas en cuatro períodos, destacando lo muy beneficioso que es la diversificación geográfica. Las acciones estadounidenses se benefician del fortalecimiento del dólar durante los períodos de crisis.

- Las cestas defensivas que ofrecen un rendimiento superior en todos los períodos y en general. Incluyen a sectores tales como el de la salud, los productos de consumo básico y de servicios públicos, a través de los factores como el de la volatilidad mínima y la calidad.

Fuente: WisdomTree, Bloomberg. En EUR. Antes de septiembre de 2018, el MSCI World Communications está representado por el MSCI World Telecommunications.

Este primer análisis resalta los cinco activos que históricamente han tenido el rendimiento más protector en las fases de pérdidas de capital. El paso siguiente es analizar el potencial al alza de estos mismos activos para evaluar su versatilidad.

Fuente: WisdomTree, Bloomberg. Período: julio 2000-diciembre 2019. Los cálculos están basados en las rentabilidades mensuales denominadas en euros.

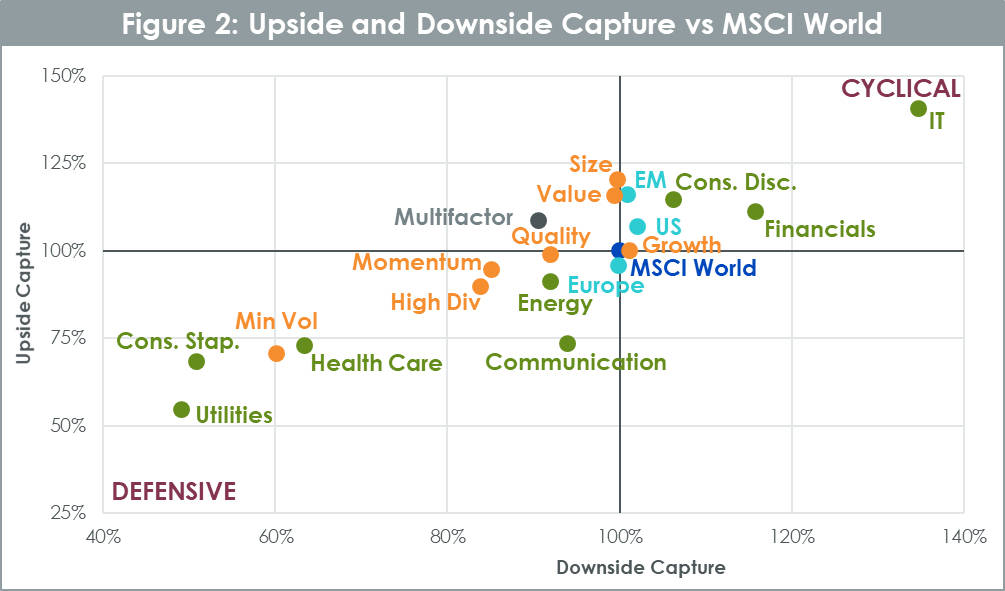

En el Gráfico 2, comparamos cuánto del rendimiento negativo de las acciones de los mercados desarrollados (o rendimiento positivo respectivamente) es cogido por las diferentes cestas de valores (a través de las capturas a la baja y al alza, respectivamente). De las cinco cestas defensivas que destacamos en el Gráfico 1, cuatro terminan situadas en la parte inferior izquierda del Gráfico 2, lo que confirma no solamente la capacidad histórica de amortiguar la caída en el valor de las acciones sino también cuánto se sacrifica de la subida. Por ejemplo: la cesta asociada al factor del volatilidad mínima, solamente exhibe una captura al alza del 70%.

En el centro del gráfico, las cinco cestas de calidad, alto dividendo, momentum, multifactor y energía parecen ofrecer una compensación más equilibrada con una captura al alza superior al 90% y una captura a la baja por debajo del 95%. Dichas cestas aportarían más versatilidad a una cartera que las otras tres. La cesta multifactor, en particular, exhibe un perfil muy interesante con una fuerte asimetría entre su relación de captura al alza y su relación de captura a la baja. En general, aunque los activos de calidad son los únicos que destacamos como defensivos en el Gráfico 1, también muestra una compensación equilibrada en este análisis.

Con respecto a nuestro tercer criterio, la diversificación, tiende a desempeñar un papel más importante en las clases de activo, entre las acciones y la renta fija, por ejemplo, que dentro de una clase de activo determinada. Sin embargo, en el Gráfico 1, los mercados emergentes alcanzan un rendimiento ligeramente superior en cada cuatro de los seis períodos considerados, lo que demuestra el poder de diversificarse del mercado de origen de un inversor a otras geografías.

Correlación con los tipos de interés

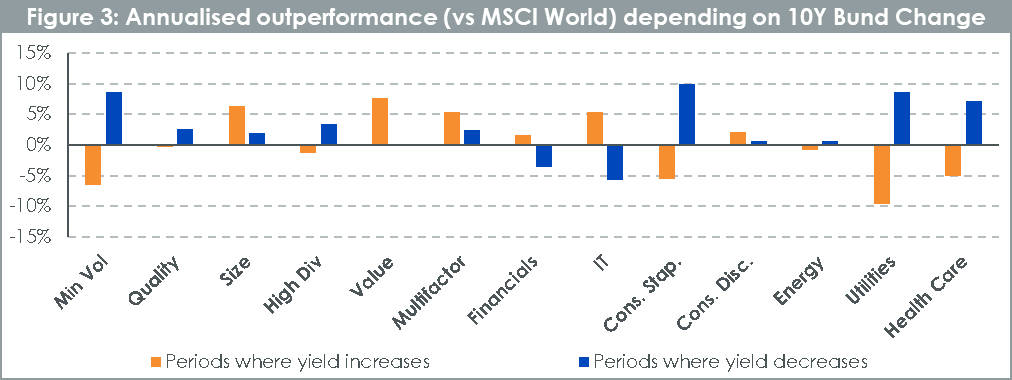

Alejándonos un poco de nuestro marco, un aspecto interesante de la inversión en renta variable, es el comportamiento y la correlación existente con los movimientos de los tipos de interés. Volviendo a nuestro informe de Perspectivas 2020, la probabilidad de que los intereses aumenten durante el año está lejos de ser nula, como lo ilustra el hecho de que los rendimientos ya son profundamente negativos y están en mínimos históricos en Europa. Por lo tanto, es importante considerar este aspecto del comportamiento de la cesta.

El Gráfico 3 muestra claramente que las cestas que reducen más las pérdidas como la asociada al factor de volatilidad mínima o al sector de consumo básico (utilities) tienden a obtener un rendimiento inferior en períodos donde aumenta la rentabilidad general del mercado. Sin embargo, las cestas más equilibradas -como las asociadas al factor de calidad, alto dividendo o el sector energético- parecen ser menos sensibles a estas subidas, lo que las convierte en grandes candidatas para la selección de una cartera defensiva. Desde este ángulo, la cesta multifactor parece ser la más eficiente entre estas estas defensivas, al mostrar una fuerte rentabilidad en este tipo de períodos.

Fuente: WisdomTree, Bloomberg. Período: julio 2000-diciembre 2019. Los cálculos están basados en las rentabilidades mensuales denominadas en euros.

En general, parece que entre las cestas de acciones que históricamente han reducido las pérdidas de cartera, hay dos familias relativamente separadas. La primera, compuesta de activos tradicionalmente defensivos asociados al factor de volatilidad mínima o a las acciones de consumo básico, exhibe un perfil defensivo muy fuerte, aunque con un potencial alcista acotado, al punto que estas características son similares a las de los bonos de alta sensibilidad a los intereses. La segunda, que incluye a los valores asociados a los factores de calidad, alto dividendo, multifactor o al sector de energía, proporciona características defensivas pero de una manera más equilibrada, lo que permite una mayor versatilidad.

Un último aspecto a considerar son las valoraciones de activos. No es raro ver que algunos sectores o estilos, se vuelven muy caros después de un período de exuberancia en el impulso del mercado. Los practicantes recordarán la corrida hacia las acciones de volatilidad mínima en 2016 o más recientemente a las FANG (Facebook, Amazon, Netflix, Alphabet).

En WisdomTree creemos firmemente en la disciplina de valoración y es por eso que nuestra estrategia incorpora algún mecanismo para controlar la valoración en nuestras carteras a través de la revisión y reponderación de las acciones. Los reequilibrios regulares también ayudan a evitar el sesgado de las ponderaciones. En particular, nuestros fondos cotizados en bolsa (ETF) se centran en exposiciones de mayor dividendo y calidad a través de estrategias sistemáticas bien definidas que, al invertir en las acciones más relevantes, las ponderan por dividendo en efectivo, permitiendo mantener un nivel razonable de valoración en el tiempo.

Las estrategias multifactoriales, incluidas las de WisdomTree, se benefician del hecho de que el valor es uno de los factores en los que se seleccionan las acciones y por lo tanto, las valoraciones también están bastante controladas.

Pierre Debru es director de análisis de WisdomTree