análisis

Dos circunstancias que deberían preocupar a los bolsistas europeos

Ricardo González

Ricardo GonzálezEl promedio móvil de 30 meses ha perdido su sesgo alcista y la señal Atlas en escala mensual está encendida en la referencia europea

MADRID. Al iniciar un nuevo mes siempre es un buen momento para hacer un repaso a las bolsas en escala mensual. Esto nos permite hacernos una idea de la tendencia de más largo plazo, alejándonos así al máximo del ruido que azota los mercados en marcos temporales más pequeños. En momentos de alta volatilidad como los experimentados en las últimas semanas, la inmensa mayoría de operadores se obsesionan en buscar referencias en marcos temporales cortos. En mi opinión esto es un error, ya que lo único que se consigue es sumergirse en el caos y la aleatoriedad. Para mí, alejar la mirada siempre ha resultado más clarificador sobre las situaciones que acercarme en exceso, especialmente en momentos de nerviosismo.

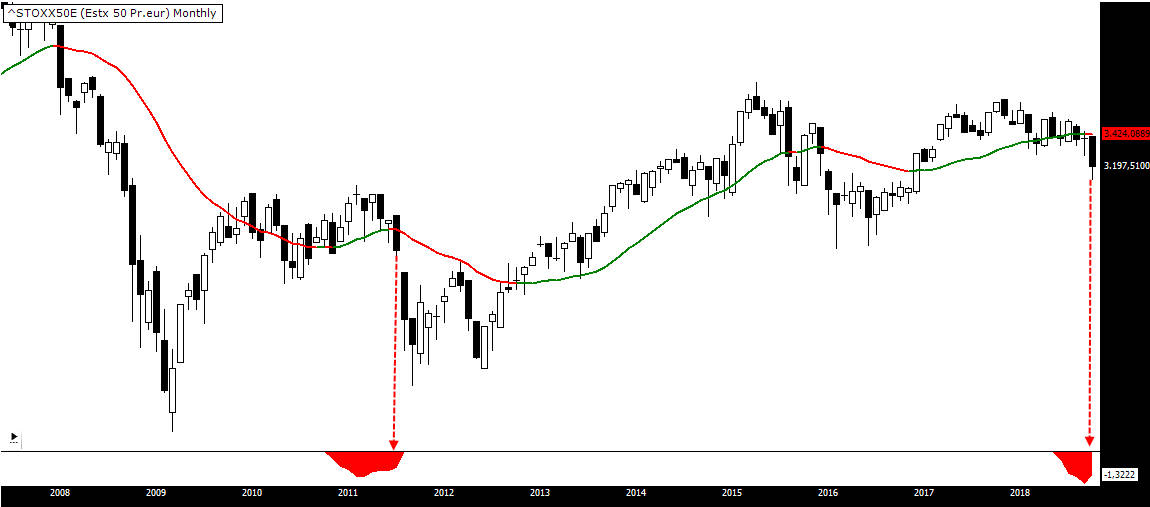

Ahora que octubre ha llegado a su fin y con un cierre mensual totalmente consolidado, vamos a revisar el gráfico mensual del EuroStoxx 50 (promedio de referencia en Europa) con una media de 30 meses que nos ayude a distinguir la tendencia de largo plazo del índice. Hay dos circunstancias que deberían preocupar a los bolsistas europeos: por un lado, el promedio móvil de 30 meses ha perdido su sesgo alcista y ha empezado a operar con retrocesos, una situación que suele darse con un alto grado de probabilidad a medida que se consolidan épocas desfavorables para el índice; y, por otro lado, es la señal Atlas en escala mensual está encendida en la referencia europea. Recordemos que este indicador nos advierte sobre los activos que esperan un movimiento violento próximamente.

Dicho indicador no está diseñado para informar sobre la dirección que va a tomar la cotización, tan sólo advierte de que un movimiento fuerte se avecina en la cotización, por lo que debe de ser utilizado junto a otros indicadores que nos informen de hacia dónde es más probable (no confundir probabilidad con seguridad) la dirección de dicho movimiento.

Dado que como vimos anteriormente el sesgo a largo plazo del EuroStoxx 50 empieza a tomar un rumbo negativo, unido al hecho de que probablemente estemos cerca de un cambio cíclico del mercado, en mi opinión el desenlace de esta situación en el Viejo Continente tiene más probabilidades de producirse a la baja que al alza. La última vez que estas dos circunstancias (Atlas encendido y sesgo bajista de largo plazo) coincidieron en el viejo continente fue en verano de 2011 desencadenando retrocesos del 25% en el EuroStoxx 50 durante los meses siguientes y probablemente la situación no fue a más porque el ciclo en aquel entonces era claramente alcista a nivel global.

Recordemos que en aquel entonces existieron fuertes temores de contagio de la crisis de deuda soberana europea a España e Italia, así como a las preocupaciones sobre la calificación crediticia de Francia. A esta crisis de deuda soberana europea se sumó que al otro lado del Atlántico Standard and Poor’s rebajó la calificación crediticia de la deuda soberana de Estados Unidos.

No sabemos que está por venir en Europa ni en el mundo, ya que no tenemos una bola de cristal, pero no debemos perder de vista que un sesgo bajista de largo plazo unido a una señal Atlas encendida en escala mensual aumenta desde un punto de vista estrictamente técnico las probabilidades de disgustos.

Ricardo González es gestor del fondo GPM International Capital

Noticias relacionadas

Las claves que están moviendo los mercados de EE UU y Europa

El impacto del rebrote del virus, la incertidumbre del Brexit y las elecciones estadounidenses son analizados por los expertos de la entidad