MADRID. STMicroelectronics diseña y fabrica chips de semiconductores. Se encuentra entre los principales operadores mundiales en la industria de semiconductores. Su historia se remonta a 1987 SGS-Thomson Microelectronics con la fusión de SGS Microelectronica (italiana) y Thomson Semiconducteurs (francesa). En 1998 cambió al actual nombre STMicroelectronics.

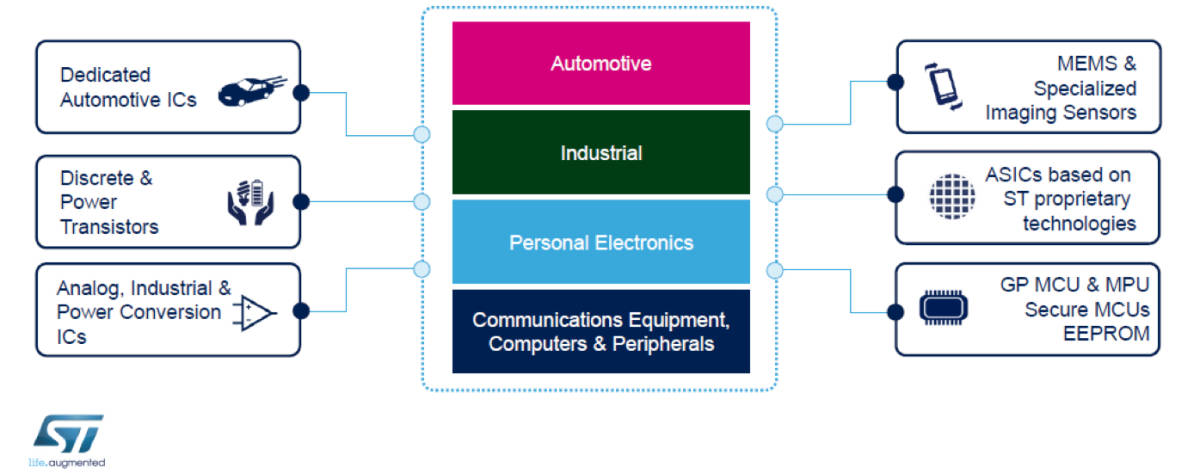

La compañía tiene una estrategia de fabricación mediante la cual se subcontrata la fabricación. Los chips de la compañía se utilizan en productos industriales, automotrices, de consumo y de comunicaciones.

Geográficamente, los clientes están en todo el mundo. Entre sus clientes se encuentran Apple, Samsung, Huawei, Bosch, Cisco, o HP. Los ingresos por regiones se concentran en Singapur (50%), Países Bajos (30%), Estados Unidos (12%), Japón (5.5%).

Fuera del negocio inalámbrico

Así los chips de STM los podemos encontrar en todos los ámbitos de lo que se califica como 'Smart', en soluciones industriales, en la industria del automóvil, en sector de comunicaciones y aparatos electrónicos.

Se salió del negocio inalámbrico y de descodificadores digitales con ruptura de la alianza con Ericsson. La compañía entonces se focalizó en nuevos productos dentro de la industria automotriz y de Internet de las cosas (IoT: dispositivos de computación interrelacionados, maquinas mecánicas y digitales con identificadores únicos y capacidad de transferir datos a través de la red). Con lo cual, la estrategia de STM ha cambiado significativamente en los últimos años.

Su crecimiento está impulsado por:

- Su negocio automotriz debido a la adopción de vehículos eléctricos.

- Su negocio industrial debido a la automatización de fábricas e Internet de las Cosas (IoT).

- Y del desarrollo de imágenes debido a la adopción de sensores 3D.

El pasado 24 de octubre publicó buenos resultados del tercer trimestre y mejoró las expectativas para fin de año. Los resultados muestran un fuerte crecimiento de los ingresos gracias a los nuevos programas y productos con los clientes. A su vez el control de costes permite tener un mejor margen bruto. Paga dividendo el próximo 16 de diciembre, que aunque la rentabilidad por dividendo no es muy alta, tan sólo del 1,2%, sí que es recurrente. Genera caja y cotiza a un PER de 20 veces en línea con el sector.

Así, la reorientación de la compañía con la salida de Digital a principios de 2016 ha llevado a una fuerte mejora en el margen EBIT. La fuerte demanda en los negocios centrales (IoT, automotriz) debería conducir a un sólido crecimiento y una mayor mejora del margen. Además de eso, el grupo está aumentando su actividad de detección 3D, lo que podría representar una importante oportunidad de negocio. El riesgo del valor lo encontramos en la apreciación de euro/dólar, el retraso de la implantación de las 3D, o una caída en la industria automovilística.

Araceli de Frutos es la responsable de Araceli de Frutos EAF