se trata del Protea Fund Nao Sustainable Europa

El fondo luxemburgués de la gestora valenciana Nao SAM cosecha sus mejores resultados

De izquierda a derecha: Emilio García, Pilar Lloret, Pablo Serratosa, Eva Prats y Pablo Cano (Foto: Eva Máñez)

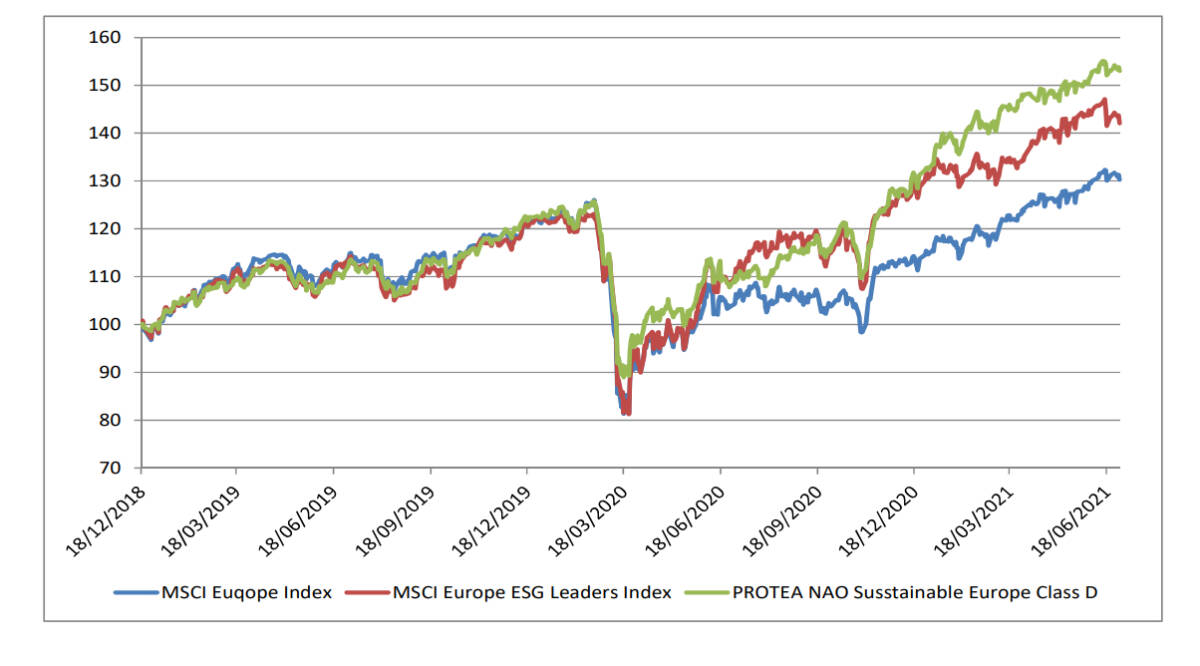

De izquierda a derecha: Emilio García, Pilar Lloret, Pablo Serratosa, Eva Prats y Pablo Cano (Foto: Eva Máñez)VALÈNCIA. Protea Fund Nao Sustainable Europa, el fondo de inversión luxemburgués de la 'gestora verde' valenciana Nao Sustainable Asset Management (Nao SAM), presenta actualmente sus mejores resultados desde que fuera lanzado a finales de 2018. Al cierre del pasado mes presentaba una revalorización anual del 16,21% y del 41,45% desde su puesta de largo. Tal y como se refleja en el primer gráfico, el comportamiento de este 'hermano gemelo' del español Nao Europa Sostenible bate no solo al índice europeo MSCI Europe sino también a la versión sostenible MSCI Europe ESG Leaders. Todo ello con un patrimonio bajo gestión de 67 millones de euros y 560 partícipes en el Gran Ducado .

Nao SAM, que este próximo 20 de julio cumplirá tres años desde que fuera registrada debidamente por la Comisión Nacional del Mercado de Valores (CNMV), sigue con su trayectoria ascendente. Al cierre de junio rozaba los 150 millones de euros bajo gestión a través de sus dos 'retoños', superando la barrera de los 700 partícipes. Todo ello demostrando que rentabilidad no está reñida con la sostenibilidad y menos en estos tiempos donde cada vez más analistas, gestores, operadores e inversores tienen en cuenta los llamados criterios ESG (o criterios ASG en castellano), es decir, ambientales, sociales y de buen gobierno corporativo.

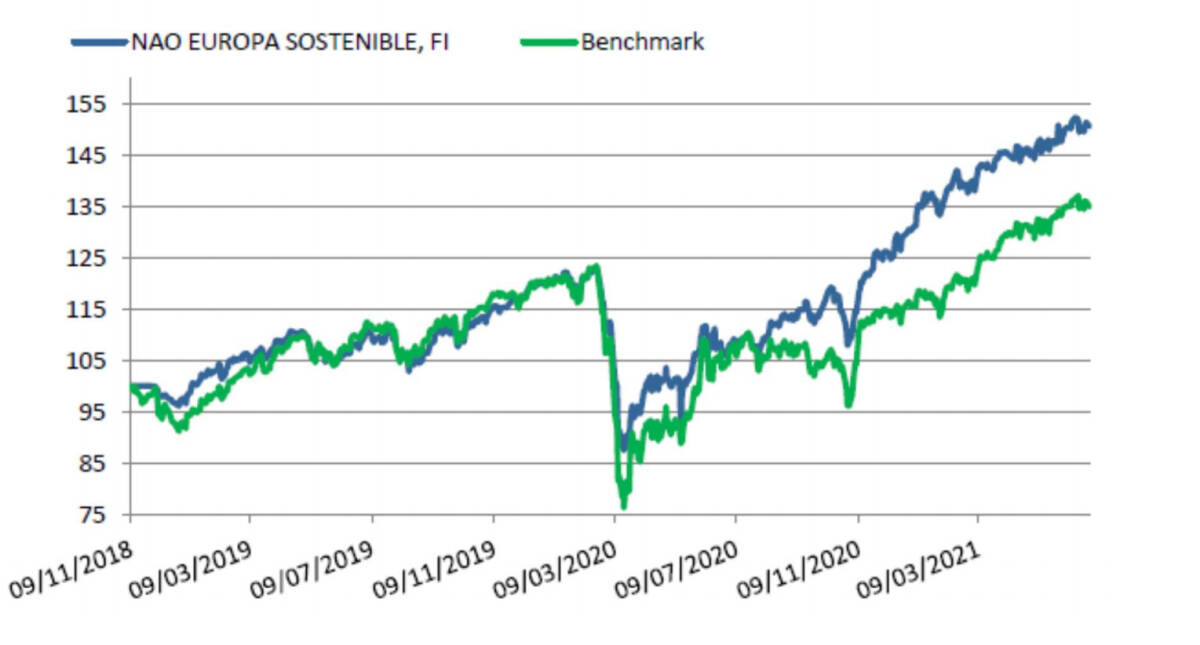

Por su parte, el fondo domiciliado en València -como la gestora fundada por Ana y Pablo Serratosa- Nao Europa Sostenible cerró la primera parte del año en curso ofreciendo una rentabilidad del 15,54%, que se eleva hasta el 51,71% desde noviembre de 2018, cuando el supervisor le concedió la autorización para operar. Una rentabilidad que también supera la de su 'benchmark' o índice de referencia como es el Eurostoxx50 Net Return Eur, que se revaloriza un 37,3%. Y, además, con una baja volatilidad del 13,7% frente a la del mercado (17,3%).

"Llegamos a la mitad del año con una muy buena rentabilidad y con una volatilidad muy controlada; en este sentido, en los dos últimos meses hemos hecho un ejercicio de control del riesgo, deshaciendo posiciones en las compañías que nos parecen más ajustadas -aquellas de sectores más cíclicos- y estamos incrementado en los sectores que se han quedado atrás y que están muy baratos en la actualidad como las compañías farmacéuticas. Creemos que el mercado sigue teniendo recorrido, pero es posible que veamos sustos por el camino donde la alta inflación puede ser uno de ellos". Son palabras de Pilar Lloret, directora general de Nao SAM, a este diario.

El portfolio de Nao cerró junio con una exposición del 89% a la renta variable, muy similar a la que tenía un mes antes. "La cartera ha superado holgadamente a los índices durante este mes gracias especialmente al buen comportamiento de las primeras posiciones del fondo. El sector reciclaje y el sector salud han destacado por encima del resto y más concretamente, la compañía Reno de Medici ha tenido un comportamiento muy destacado". Así se recoge en la carta mensual enviada por Pablo Cano, director de Inversiones de Nao SAM, a los partícipes de la única 'gestora verde' española.

Las cinco mayores posiciones a 30 de junio correspondían a la papelera italiana Reno de Medici (5,1% del patrimonio), la farmacéutica suiza Novartis (4,9%), su paisana y competidora Roche (4,5%), la holandesa Boskalis dedicada al dragado y a la provisión de otros servicios marítimos (4,5%) y la alemana SMA Solar Technology (3,8%). Sobre Reno de Medici, que el fondo de inversión Apollo Global Management ha puesto sobre la mesa 365 millones de euros por hacerse con el 67% del capital a razón de 1,45 euros la acción, Cano informa en su misiva que "la prima ofrecida nos parece muy escasa y esperamos que suba la oferta. La decisión que hemos tomado es no vender y esperar una mejora de la oferta".

Por su parte, Emilio García, gestor de inversiones de Nao SAM. informa a los partícipes en la misma carta que "el crecimiento de la gestión pasiva está siendo muy relevante durante los últimos años en la industria de la gestión de activos y, como no podría ser de otra manera, la inversión ESG se está haciendo un hueco entre los índices replicados por ETFs o por los fondos índice. En Nao creemos que la gestión pasiva tiene su espacio, pero como gestores activos, apostamos por el análisis en profundidad de las compañías, el conocimiento de sus fortalezas, sus riesgos y seleccionar aquellas que tenemos el convencimiento que tendrán un mejor comportamiento".

Tal y como recuerda el gestor de inversiones, según el proveedor de datos Refinitiv Lipper en 2020 casi la mitad de los ETF's lanzados tenían un objetivo de inversión relacionado con los criterios ASG, aunque todavía la inversión ASG está dominada por la gestión activa a través de fondos como Nao con una cuota de mercado en 2020 del 74%. "Tenemos claro que la gestión pasiva con criterios ASG seguirá creciendo en los próximos años, pero creemos firmemente que, hoy en día la gestión activa tiene todavía más sentido. Las empresas todavía no publican masivamente sus datos ASG y la homogeneidad de las que lo hacen es baja, lo que provoca que el componente subjetivo de los análisis ASG sea muy elevado. Esperamos que tanto el volumen como la calidad de los datos mejore en los próximos años, pero al igual que los datos financieros, una buena interpretación será clave".

"En Nao -añade García-, más allá de excluir sectores controvertidos, invertir en compañías con una buena calificación o consideradas 'best in class', nos centramos en aquellas que tienen la sostenibilidad como punto central de su estrategia de negocio y tratan de aprovechar las oportunidades que ofrecen las megatendencias ASG y, por último pero no menos importante, tienen una voluntad clara de mejora con métricas y objetivos a corto y medio plazo claros y medibles. La integración de criterios ASG de forma activa en las carteras no solo no supone ninguna merma en la rentabilidad, sino que creemos firmemente que aporta y como hemos visto desde la creación de Nao, aporta una volatilidad claramente inferior a la del mercado".