recomendación

Empiece el trimestre invirtiendo en (buenos) fondos

MADRID. Cerramos el primer trimestre del año con los mercados bursátiles tomándose un respiro en la espiral alcista en la que se encontraban desde comienzos de ejercicio. Desde comienzos de año y hasta el momento actual, la actualidad económica ha estado marcado, nuevamente, por las decisiones adoptadas por los principales bancos centrales, las negociaciones comerciales entre Estados Unidos y China, el Brexit y la publicación de unos datos macro que confirman la moderación del crecimiento en las principales economías.

El giro más radical en cuanto a la política monetaria aplicada ha sido, sin duda, el dado por la Reserva Federal norteamericana, si en el tercer trimestre de 2018 sorprendía subiendo tipos cuando todos esperaban que los mantuviera, en esta ocasión ha sorprendido con su decisión de retrasar la próxima subida hasta el año 2020. El Banco Central Europeo también ha anunciado que no tiene ninguna prisa en comenzar a subir tipos y lo mismo sucede con el Banco de Japón y el Banco Popular de China. Estas políticas monetarias más acomodaticias han sido, sin duda, uno de los motores que han favorecido el fuerte alza registrado por los mercados en estos tres primeros meses del año.

Otro de los motores ha sido la 'cierta' relajación en las negociaciones comerciales entre China y Estados Unidos. Este, sin embargo, es un punto que, al igual que el Brexit, no parece que vaya encontrar una solución definitiva en el corto plazo y, en consecuencia, pensamos que seguirán siendo generadores de incertidumbre. A ello hay que unir el debilitamiento de las principales magnitudes económicas a ambos lados del Atlántico. Los indicadores PMI preliminares para el mes de marzo han decepcionado considerablemente, tanto en Estados Unidos, como en Japón o en la zona euro. En el Viejo Continente, han sido incluso muy malos, con un PMI manufacturero alemán que se ha desplomado hasta los 44,7, a corta distancia de sus mínimos de 2012. Esta nueva caída preocupa, cuando se podía esperar, si no una clara mejoría, al menos una estabilización.

Este entorno favorable 'a medias' para la renta variable está siendo, sin embargo, totalmente favorable para la renta fija. Aunque sí se han vivido algunos momentos de repunte en los tipos de interés de la deuda (en especial en los tramos cortos de la curva norteamericana, lo que ha preocupado a los analistas por los riesgos de recesión que históricamente ha anticipado que los tipos de corto sean superiores a los de largo plazo), en general los tipos de interés se han movido a la baja (por primera vez desde junio de 2016, el tipo alemán a 10 años, el famoso bund, ha vuelto a pasar, incluso, a territorio negativo).

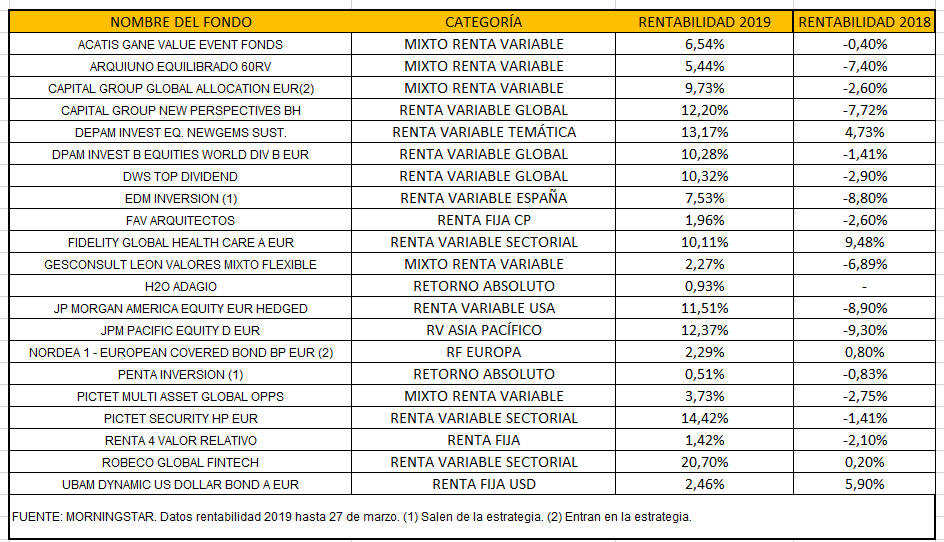

Todo ello se ha visto reflejado en la evolución de los distintos activos (renta fija y variable) y los fondos en ellos especializados. Según los datos facilitados por Morningstar, la rentabilidad media de los fondos de renta fija se sitúa entre el 0,35% alcanzado en los fondos que apuestan por los plazos más cortos y el 7% de rentabilidad media de los fondos de renta fija emergente, pasando por el 3,5% logrado por los fondos que invierten en renta fija global de medio plazo. En cuanto a los fondos de renta variable, los fondos más destacados en lo que va de año son los que apuestan por las ‘Acciones A’ emitidas en el mercado bursátil chino (con un 27% de revalorización), seguidos por los fondos de biotecnología (20,65%) y los de Tecnología (18,16%).

Respecto a nuestras carteras, señalar que todos los fondos seleccionados terminan el trimestre en positivo. Los más destacados son los fondos temáticos Robeco Global Fintench, con una rentabilidad en el año del 20%, y Pictet Secury Pictet Security HP Eur, con un 14%.

Con el fin de preparar las carteras para un entorno de mercado que previsiblemente no será tan positivo como el vivido durante este primer trimestre, recomendamos reducir riesgo en renta variable (aprovechar para consolidar las ganancias obtenidas durante el trimestre) e incrementar la inversión en renta fija a través de fondos que puedan aprovecharse de la posición más acomodaticia adoptada por los principales bancos centrales del mundo en sus políticas monetarias, en especial la Reserva Federal norteamericana.

En cuanto a nuestras carteras los cambios que vamos a realizar son:

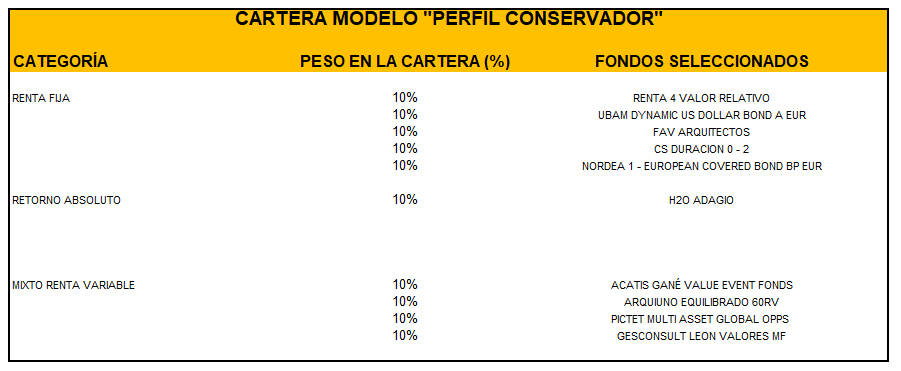

En el perfil conservador, sacamos de la cartera el fondo de retorno absoluto Penta Inversión e incrementamos el peso en fondos de renta fija con la incorporación del fondo Nordea 1-European Covered Bond BP Eur. Este producto invierte en bonos de deuda privada 'cubiertos' (títulos de deuda respaldados por hipotecas o flujos de caja de otras deudas) de alta calidad crediticia y emitidos por entidades financieras europeas.

El fondo podría invertir, además, y en menor medida, en otros bonos garantizados a escala mundial, en deuda pública y en bonos emitidos por municipios e instituciones supranacionales… y mantener efectivo de manera accesoria. Su índice de referencia es el iBoxx Euro Covered Bond Index, índice al que no trata de replicar, siendo el objetivo del fondo obtener un exceso de retorno de 35 puntos básicos.

'Covered bonds' o cédulas hipotecarias

En España estos bonos cubiertos ('covered bonds') son conocidos como cédulas hipotecarias. Son instrumentos de deuda garantizados por un conjunto de préstamos hipotecarios -siendo el propio inmueble el colateral- o por deuda del sector público, donde los inversores tienen un derecho preferente de cobro en caso de impago. Su característica diferencial frente a otra renta fija es que cuentan con una doble garantía: en primer lugar, la que ofrece la entidad financiera que los emite (los activos permanecen en el balance del emisor y no se pueden vender a terceros) y, en segundo lugar, la de la propia cartera hipotecaria.

Se trata de un mercado creciente en Europa siendo los países emisores más relevantes Alemania, España, Dinamarca y Francia. A cierre de 2018, los mercados con más peso en la cartera del fondo eran Francia, Italia, Grecia y Dinamarca, entre otros, con una duración efectiva de 5,13 años y una calificación crediticia de 'A+'.

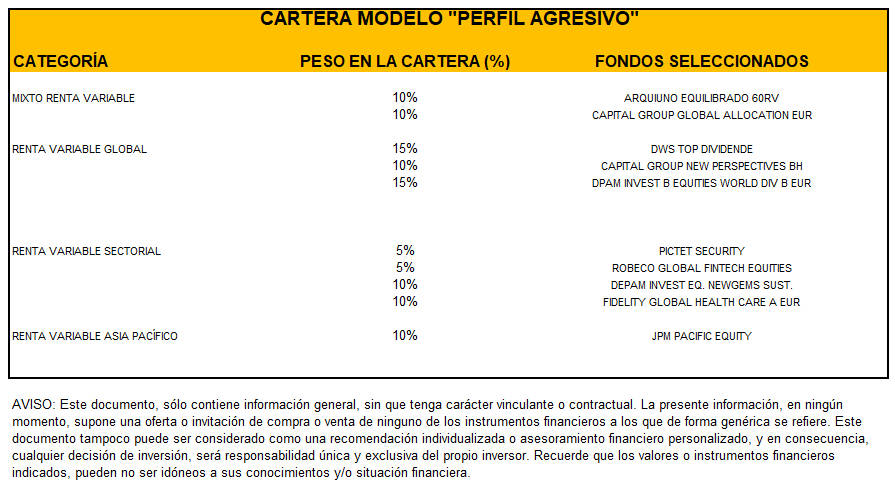

En el perfil agresivo sacamos el fondo de renta variable española EDM Inversión y el fondo de renta variable norteamericana JP Morgan America Equity. Consideramos que este mercado, así como el de renta variable europea, están ya muy presentes en la cartera a través de los fondos globales y sectoriales seleccionados. En sustitución, hemos incorporado a la cartera el fondo mixto de renta variable Capital Group Global Allocation. Se trata de un fondo mixto que cuenta con tres objetivos de inversión: crecimiento a largo plazo, preservación de capital y generación de rentas, para lo cual se invierte en renta fija y renta variable de todo el mundo.

El porcentaje invertido en bolsa puede oscilar entre el 45% y el 75%, aunque históricamente se ha situado entre el 50% y el 70%. Por su parte, la inversión en renta fija puede moverse entre el 25% y el 55%, siendo su rango típico 30%-50%. Para encontrar oportunidades de crecimiento a largo plazo en las diferentes áreas geográficas, el equipo gestor utiliza un análisis fundamental que combina un enfoque 'bottom-up' con un estudio macroeconómico ('top-down').

Por otro lado, a la hora de construir la cartera tienen en cuenta las valoraciones y el potencial de subida de los mercados, así como las cualidades de protección en periodos de caída, con el fin de asegurar ese objetivo de preservación de capital. En particular, el equipo apuesta por compañías que son capaces de ofrecer una generación de rentas (reparto de dividendos) y por la deuda de grado de inversión (alta calidad crediticia). El fondo no utiliza derivados ni apalancamiento.

El enfoque de Capital Group es algo particular, con diferentes gestores compartiendo sus ideas de inversión. Partiendo de las propuestas de los analistas, los gestores crean grupos con los anteriores con el objetivo de combinar las perspectivas generales y las relativas de los diferentes sectores. Cada gestor (en este caso hay 5) selecciona los valores de forma independiente: 3 de ellos tienen flexibilidad para invertir en todo el universo de inversión y 2 están especializados en renta fija. Después existe un Comité de Inversión y un gestor principal que es quien coordina las conversaciones entre los gestores y supervisa la cartera.

Cartera diversificada

Finalmente, eso dará lugar a una cartera diversificada (unas 250 posiciones en estos momentos) y de baja rotación, donde vamos a encontrar, por la parte de la renta fija, deuda pública y deuda corporativa de diferentes áreas geográficas (en el caso de la pública con predominio de la estadounidense), deuda ligada a la inflación, ABS, en este caso con una orientación 'top-down' por temas de inversión; y por la parte de la renta variable, compañías de diferentes zonas del mundo (con predominio de Estados Unidos, Europa y Asia) y diferentes sectores, así como capitalizaciones bursátiles, con una orientación hacia la rentabilidad por dividendo.

A cierre de 2018, la cartera estaba invertida un 59,6% en renta variable, un 33,7% en renta fija y el resto en liquidez. Geográficamente, en la parte de renta variable la exposición sería: 28% Estados Unidos, 20% Europa, 8% Asia, 2% Japón... En la parte de renta fija predomina Estados Unidos, fundamentalmente bonos de Gobierno y bonos ligados a la inflación.

Departamento de Análisis de Arquia Banca

Nota:

Los comentarios recogidos en este informe y los fondos detallados no constituyen una oferta comercial, sino el análisis de alternativas de inversión que siempre recomendamos valorar de la mano de un asesor independiente, en función del perfil de cada uno.