análisis

¿Existe la posibilidad de abandonar el Brexit?

Guido Barthels

Guido BarthelsEl gestor analiza si existe la posibilidad real de que finalmente Reino Unido no acabe 'desenchufándose' de la Unión Europea y qué escenarios están cotizando los distintos activos financieros

MADRID. Theresa May se está enfrentando a muchas dificultades. Recordemos que el acuerdo del Brexit todavía tiene que ser aprobado por el Parlamento británico y cada vez es más probable que el Gobierno de May no lo consiga. Las críticas contra el acuerdo son muy duras, ya que vincularán a Gran Bretaña a la UE durante mucho tiempo, sin tener voz ni voto. El propio ministro de Hacienda británico ha manifestado que Gran Bretaña estaría mejor si permaneciera en la UE. En caso de que el Parlamento rechace el acuerdo, el llamado brexit duro tendría consecuencias catastróficas no solamente para la isla, sino para toda la UE¹.

Sin embargo, queda por ver si la situación empeorará tanto como pronostican los resultados de un estudio publicado recientemente por el Banco de Inglaterra. En el escenario extremo de un Brexit duro y desordenado, el BoE, prevé que la producción económica británica sufrirá una caída del 8% ya en el primer año. Asimismo, da por supuesto que los precios de la vivienda descenderán un 30%, que el valor de los inmuebles comerciales se reducirá en cerca de un 50% y que la libra esterlina caerá un 25%. Y todo ello con un aumento significativo de los precios al consumo y una inflación del 6,5%.

Lo único que cabe esperar es que en realidad el resultado no sea este ni ninguno parecido. Después de que el TJCE haya dictaminado que Reino Unido puede revocar el Brexit unilateralmente, es de esperar que se celebre un segundo referéndum y que el 29 de marzo de 2019 sea un día normal. En ese caso, el resultado final sería ¡solamente gastos! y los últimos dos años se habrían desvanecido como en una pesadilla.

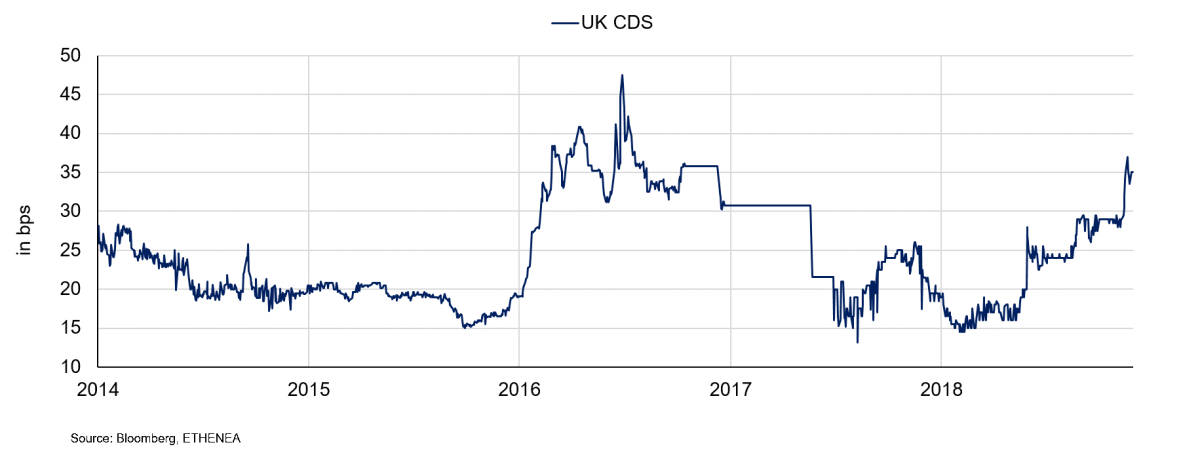

Sin embargo, las bolsas no parecen tener realmente en cuenta esta posibilidad de abandonar el Brexit. Aunque la prima de impago está aumentando (véase el gráfico 1), sigue siendo baja, situándose en 35 puntos básicos, lo que corresponde a una probabilidad de impago de apenas el 3%. En comparación, la prima en Italia es de 250 puntos básicos, lo que significa una probabilidad de impago del 20%.

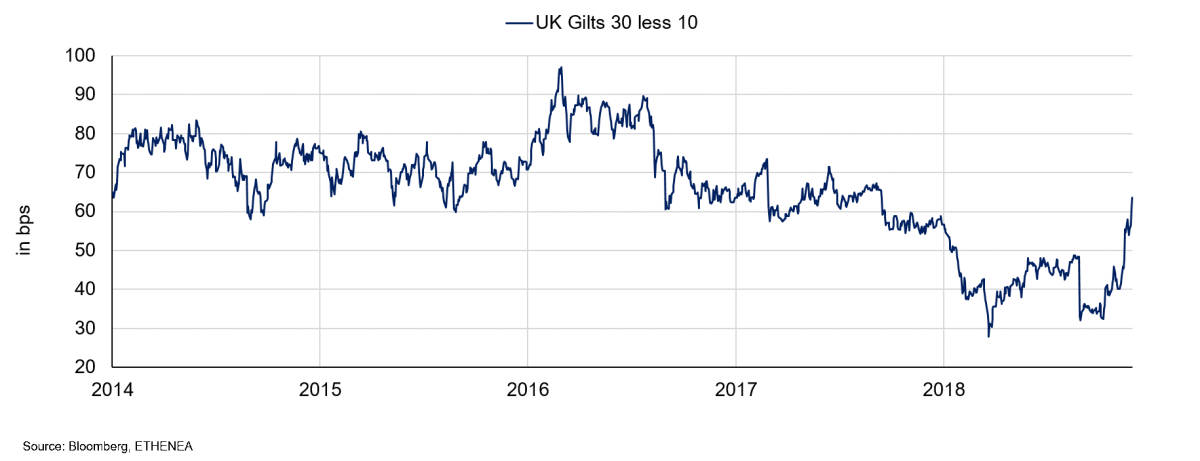

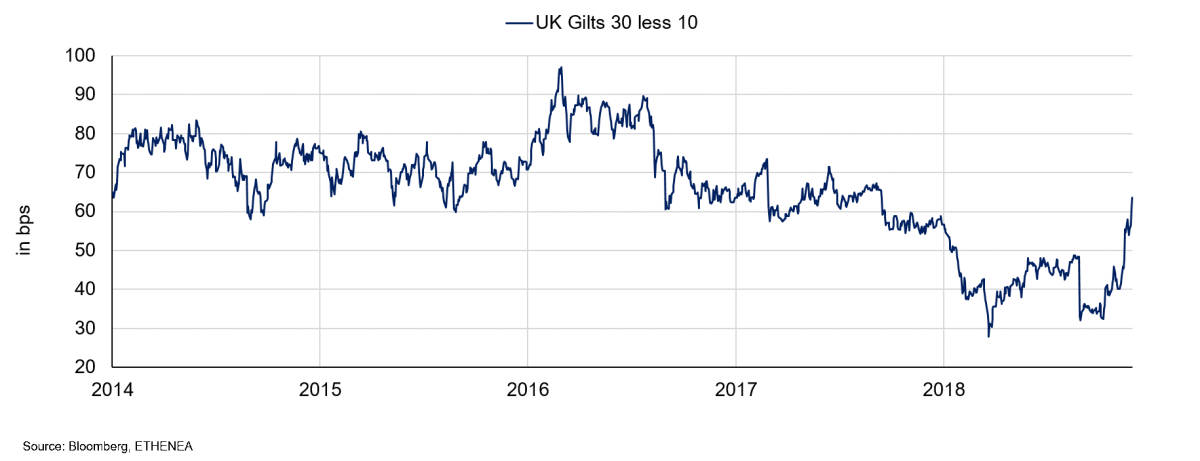

En cambio, el mercado parece estar más preocupado por la tendencia de la inflación a largo plazo. El diferencial de rendimiento entre la actual deuda pública británica a 30 y 10 años (véase el gráfico 2) ha aumentado significativamente después de que Theresa May regresara a Westminster con el acuerdo. Parece que prácticamente nadie cree que el acuerdo cuente con la aprobación del Parlamento.

Gráfico 1: Evolución de la prima de impago en Gran Bretaña.

Gráfico 1: Evolución de la prima de impago en Gran Bretaña.

Gráfico 2: Evolución del diferencial de rendimiento entre la actual deuda pública británica a 30 y 10 años

Gráfico 2: Evolución del diferencial de rendimiento entre la actual deuda pública británica a 30 y 10 años

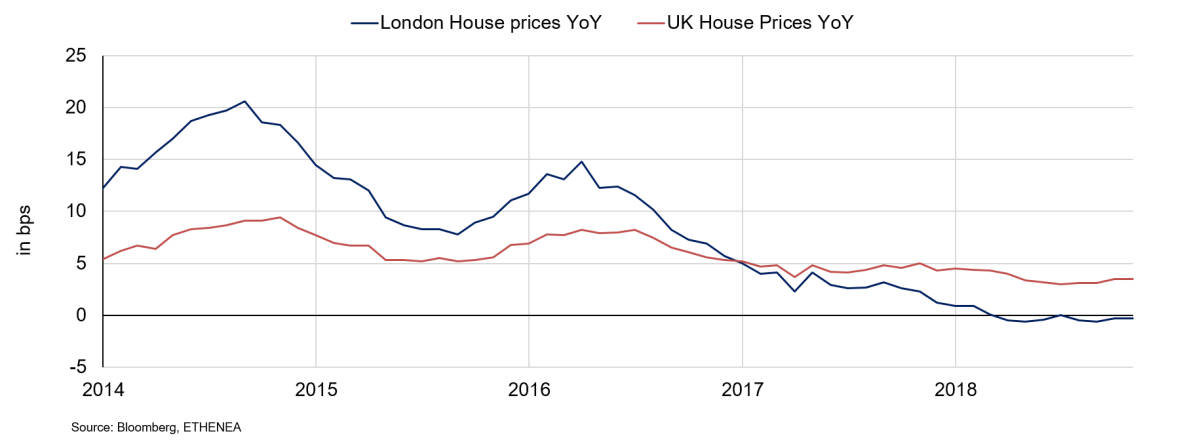

Por otro lado, la libra esterlina se mantiene estable (véase el gráfico 3). Si bien se ha producido una desaceleración generalizada de los precios de los bienes inmuebles, los precios de la vivienda solamente están cayendo de forma acusada en la zona de Londres (véase el gráfico 4). Sin embargo, tras años de tasas de crecimiento de doble dígitos, el mercado inmobiliario londinense merecía un receso sin que cundiera el pánico.

Gráfico 3: Tipo de cambio entre la libra esterlina y el euro

Gráfico 4: Índice de variación del precio de la vivienda en Londres y el Reino Unido.

Gráfico 4: Índice de variación del precio de la vivienda en Londres y el Reino Unido.

En cualquier caso, en los próximos días y semanas se mantendrá la emoción. Si se permite a los británicos volver a decidir, solamente podemos desearles que den muestras de perspicacia y mantengan la cabeza fría. En cualquier caso, me gustaría dar la bienvenida a los británicos.

Guido Barthels es gestor de Ethenea