Su fondo de inversión Nao Europa Sostenible cosecha un 2,3% de rentabilidad

La 'gestora verde' valenciana Nao SAM empieza fuerte el año: tercera más rentable en enero

De izq. a dcha: Pablo Serratosa, Pablo Cano, Pilar Lloret, Emilio García y Eva Prats

De izq. a dcha: Pablo Serratosa, Pablo Cano, Pilar Lloret, Emilio García y Eva Prats VALÈNCIA. A lo largo del pasado año, Nao Europa Sostenible -el fondo de inversión de la 'gestora verde' Nao Sustainable Asset Management (Nao SAM) no solo salió indemne del estropicio que la covid-19 hizo en los mercados financieros sino subió un 8,8%. Pero la cosa no queda ahí, y para demostrar -una vez más- que la rentabilidad no está reñida con la sostenibilidad, la gestora valenciana fundada por los hermanos Ana y Pablo Serratosa ha sido la tercera más rentable durante el pasado mes de enero. A fecha de hoy, gestiona unos 125 millones de euros y cuenta con en torno a 700 partícipes.

Nao SAM, que está domiciliada -como el fondo- en la 'city' valenciana-, presentó una rentabilidad del 2,3%, solo superada por Cobas AM (+3,4%) y Valentum AM (+2,9%), según datos de la consultora VDOS publicados este miércoles. Las tres gestoras de un perfil claramente 'value', es decir, que siguen la filosofía de inversión en valor. El 2,3% ofrecido el mes pasado por Nao Europa Sostenible, que contrasta con la caída del 1,9% de su 'benchmark', supone elevar hasta el 33,2% la rentabilidad de este vehículo financiero para todo tipo de inversores desde sus orígenes allá por el otoño de 2018. De este modo, la cartera sigue sumando rentabilidad en sus poco más de dos años de vida.

"Desde el principio nos marcamos como objetivo igualar al mercado en las subidas y minimizar las pérdidas. El primer año conseguimos cumplir y con el segundo año terminado, podemos decir que también lo hemos conseguido. En marzo vivimos un periodo de 'pánico', los índices bajaron con mucha fuerza e intensidad y aunque la cartera sufrió pérdidas, fueron menores que las del mercado. La recuperación tuvo una intensidad similar a la caída y la cartera consiguió recuperar con la misma fuerza. La variable que mejor explica y define los mercados en el año 2020 es la volatilidad". Son palabras de Pablo Cano, director de Inversiones de Nao SAM, en la carta dirigida a sus partícipes al cierre del pasado ejercicio.

![]()

Y 2021 ha empezado con muy buen pie, pese a que como apunta en su misiva de enero "ha sido un mes muy complicado para el mercado. Por un lado, seguimos viendo cierres parciales en muchos países europeos, el ritmo de vacunación no está siendo tan rápido como se esperaba, la nueva cepa británica está provocando un aumento importante de contagios y hace muy difícil controlarlos. Por otro lado, las ayudas fiscales y monetarias tanto en Europa como en Estados Unidos siguen apoyando la recuperación económica y los resultados empresariales se espera que vayan mejorando a lo largo del año. Y además de todo esto, tenemos el ruido de las plataformas de pequeños inversores en Estados Unidos que están provocando un importante cierre de cortos en muchos valores y unas perdidas billonarias a diversos fondos de inversión". Eso sí, Cano advierte que "a nosotros no nos afecta ese juego de cortos. No realizamos ese tipo de operaciones, ni nos planteamos hacerlo en el futuro".

Una vez más, Nao Europa Sostenible, que tiene un 'hermano gemelo' en Luxemburgo llamado Protea Fund Nao Sustainable Europe para inversores institucionales, hizo gala de su baja volatilidad. Desde su nacimiento, el fondo ha tenido una volatilidad del 25,3%, por debajo del 32,4% del mercado.

Exposición a bolsa del 93%

Nao Europa Sostenible cerró el mes pasado con una exposición a la renta variable del 93%; mientras que llevó a cabo varias operaciones relevantes. O mejor dicho, lo hizo su potente equipo formado, además de compuesto -además de Pablo Serratosa y Pablo Cano- Pilar Lloret, directora general; Emilio García, gestor de inversiones; y Eva Prats, responsable Middle Office. Así, han reducio exposición en compañías vinculadas a la eficiencia energética como en las alemanas 2G Energy y SMA Solar -donde casi han triplicado la inversión-; y en la estadounidense Bloom Energy donde la han duplicado.

Asimismo también han bajado su posición en una de sus cotizadas favoritas como es la austríaca May-Melnhof Karton (MMK), principal productor de cartón reciclado de Europa, tras haber sido durante mucho tiempo su primer valor en la cartera. Sin embargo, cotizar en máximos históricos ha llevado a los expertos de Nao SAM a hacer algo de caja -con jugosas plusvalías- aunque mantienen una posición superior al 3% en la que califican como una 'best in class' en sostenibilidad.

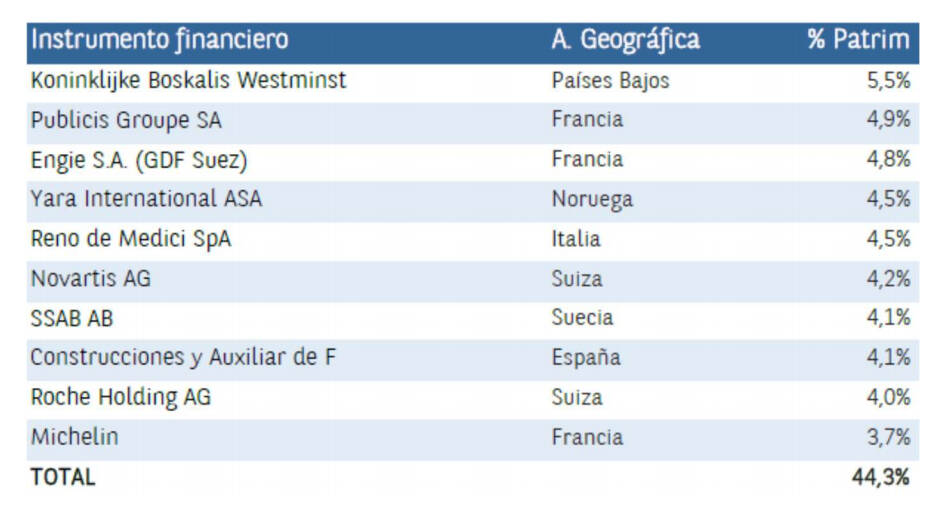

En cuanto a las compras, han optado por elevar el peso que tenían en la compañía francesa de servicios digitales Atos y la química noruega Yara International, uno de los mayores productores mundiales de fertilizantes, que ya se ha colado en el cuarto puesto por peso en el portfolio de Nao SAM con el 4,5%. Al frente se sitúa Koninklijke Boskalis Westminster, la compañía holandesa líder en la construcción y mantenimiento de infraestructuras marítimas, con el 5,5%.

A continuación figura el holding publicitario galo Publicis Groupe (4,9%); su compatriota líder de energía solar Engie, el resultado de la fusión Gaz de France y Suez (4,8%); la comentada Yara International y la italiana Reno de Medici (4,5%), una de las clásicas en la cartera de la 'gestora verde' valenciana. En cuanto a la distribución siguen mostrándose muy positivos en reciclaje, eficiencia energética y farmacia/cuidado de la salud, que representan cerca de la mitad de la cartera: mientras que por distribución geográfica Francia no tiene rival (29,2%).

Por último, Pablo Cano responde a los inversores que preguntan el por qué del bajo peso que tienen en el sector automovilístico donde la francesa Michelin es la única en cartera. "Seguimos viendo un problema estructural dentro de los fabricantes. Reconocemos que casi todos ellos están muy baratos, pero también pensamos que seguirán estando baratos durante mucho tiempo. Vemos un alto riesgo de aparición de nuevos jugadores que presionarán todavía más el margen del sector. Según un informe de la consultora EY el cambio de escenario viene motivado, principalmente, por el hecho de que un coche eléctrico es relativamente mucho más simple de construir que uno de combustión. Un automóvil convencional tiene alrededor de 30.000 piezas y un eléctrico, aproximadamente un 60% menos", apunta el director de Inversiones de una Nao SAM que ha empezado fuerte el año.