OPINIÓN

La influencia de las grandes tecnológicas o las llamadas FAAMG

Se trata de las celebérrimas Facebook, Apple, Amazon, Microsoft y Google (Alphabet)

MADRID. ¿Cómo se habría comportado el mercado estadounidense sin el impulso de las grandes tecnológicas? ¿Cómo se comparan sus beneficios? Nuestros gráficos revelan el dominio del mercado por parte de las FAAMG. Las grandes tecnológicas de Estados Unidos -Facebook, Apple, Amazon, Microsoft y Google (Alphabet)- conocidas como los FAAMG, cayeron bruscamente a principios de septiembre, después de sobrecalentar el mercado de valores norteamericano desde la llegada del Covid-19 en marzo.

Estas empresas 'superestrellas' se han beneficiado, en gran medida, de las consecuencias económicas de la crisis, ya que más personas dependen de su tecnología para trabajar y comprar desde casa. Sin embargo, su creciente dominio está suscitando preocupaciones sobre la composición del mercado de valores estadounidense y la sostenibilidad del repunte tecnológico.

A continuación, analizamos cinco gráficos que demuestran el creciente tamaño e influencia de las FAAMG.

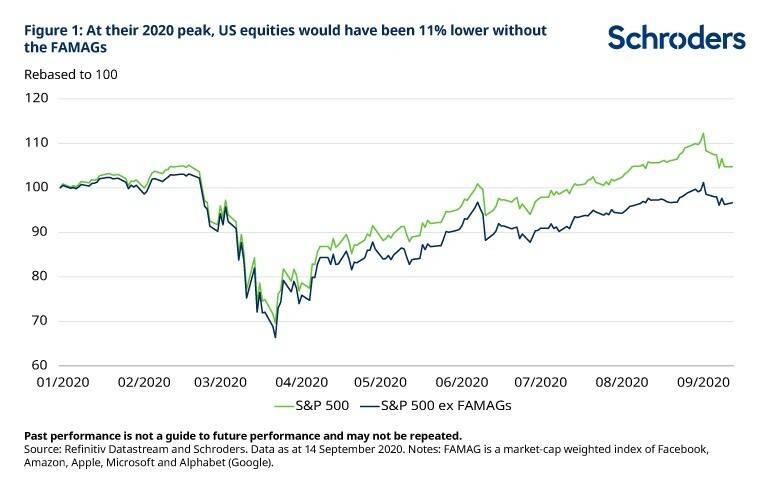

1. Cómo las grandes tecnológicas están impulsando el comportamiento del mercado de valores

Apple se ha convertido en la primera empresa estadounidense valorada en 2 billones de dólares y cada vez más inversores están dirigiendo su atención hacia el impacto del sector tecnológico en las rentabilidades del mercado. Por ejemplo, a mediados de septiembre, el S&P 500 acumulaba una subida del 6%, mientras que las FAAMG subían un 42% en conjunto.

Si excluimos a estos gigantes de la tecnología, la rentabilidad del índice cae al -2%. En otras palabras, la bolsa estadounidense estaría un 8% más baja este año sin las FAAMG (o un 11% si se tiene en cuenta el máximo del 2 de septiembre). Así de importantes se han vuelto estas empresas.

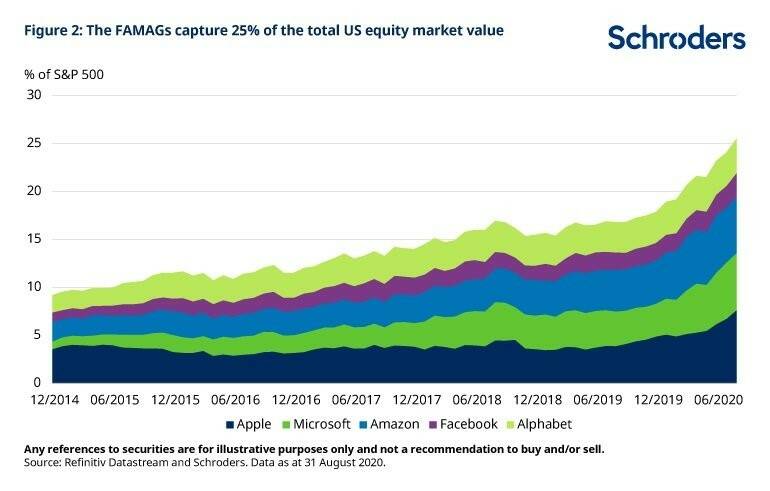

2. El mercado estadounidense está cada vez más concentrado

Una de las razones por las que estas empresas han llegado a ser tan influyentes es porque son las acciones con mayor peso en el índice. La apuesta de los inversores por las acciones tecnológicas este año ha impulsado la ponderación de las FAAMG en el índice S&P 500 a un récord del 25%, más del doble de su peso hace cinco años. Esto conlleva que la rentabilidad de las FAAMG impacte claramente en la rentabilidad del mercado en general más de lo que lo hará una compañía de pequeña capitalización.

Para ilustrar esto, supongamos hipotéticamente que las 5 FAAMG en conjunto cayeran un 10%. Eso significaría que las 495 acciones restantes del S&P 500 tendrían que subir al menos un 3,3% sólo para que el índice se mantuviera en el mismo nivel.

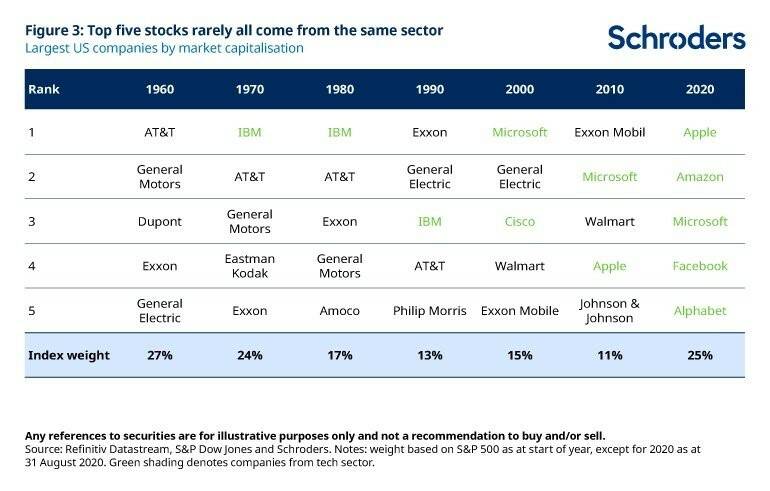

3. Dominio sin precedentes de un solo sector

Las cinco acciones más grandes del S&P 500 pertenecen actualmente al sector tecnológico. La última vez que el mercado de valores de EE.UU. estuvo tan concentrado como ahora fue a finales de los 60. Por lo tanto, no es inusual que el mercado se concentre en un conjunto de acciones (ver tabla). Aunque el grado de concentración en la actualidad es mayor de lo normal, lo que es más inusual es que las cinco principales acciones sean todas del mismo sector: la tecnología.

Esta falta de diversificación sectorial no debe tomarse a la ligera. Cualquier retroceso en el sentimiento inversor hacia el sector tecnológico puede tener un impacto desmesurado en los movimientos generales del mercado, como ha ocurrido recientemente.

4. El dominio de las grandes tecnológicas es reflejo de sus beneficios empresariales

En este sentido, ¿las valoraciones del mercado están haciendo sonar la alarma? Esta es la pregunta que se hicieron los inversores en el apogeo de la burbuja de las puntocom en 1999 antes de que estallara. Sin embargo, las comparaciones entre lo que pasó con las puntocom en 1999 y lo que sucede en la actualidad son simplistas. A menudo ignoran el hecho de que muchas de las empresas de Internet de rápido crecimiento de entonces no estaban generando beneficios o flujos de caja significativos.

Por el contrario, los actuales gigantes de la tecnología son altamente rentables. Representan el 15% de las ganancias de los últimos 12 meses del S&P 500 y una proporción aún mayor de las ganancias previstas, por ejemplo, el 20% de las ganancias proyectadas para 2023. Cuando se compara con su capitalización de mercado del 23%, que refleja todas las ganancias futuras, sus valoraciones ya no parecen tan extremas.

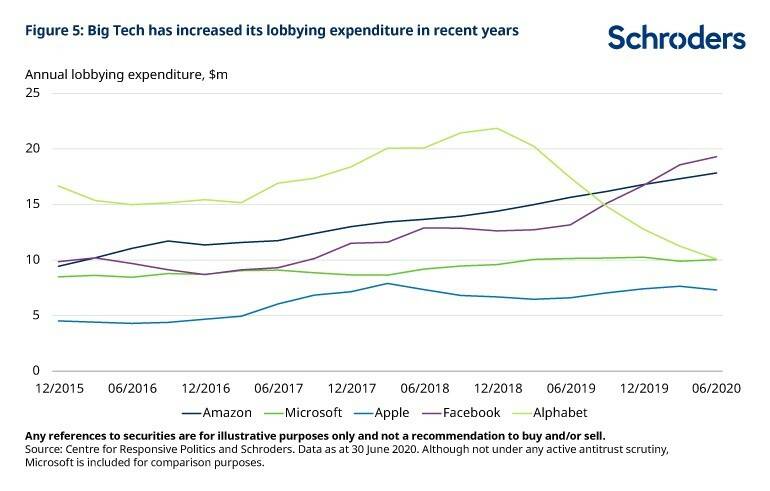

5. Las grandes tecnológicas han aumentado su presencia política para proteger sus intereses comerciales

Ante la amenaza de una acción reguladora para limitar su dominio del mercado, Amazon, Facebook, Apple y Alphabet destinan millones de dólares cada año para influir en los reguladores y los políticos, tanto en el campo de la privacidad de datos como en el de los impuestos. Estos serían algunos de ejemplos:

Según el Center for Responsive Politics (un organismo sin ánimo de lucro que hace seguimiento del uso que se le da al dinero en la política y en las elecciones), Amazon y Facebook gastaron unos 17 millones de dólares cada uno en 2019. Esto fue más que cualquier otra compañía estadounidense. Sin embargo, no es sólo un fenómeno que afecta a las tecnológicas. Los estudios académicos indican que los lobbies corporativos han sido una explicación clave para la disminución de la competencia en numerosas industrias de EE.UU.

En una reciente entrevista en Bloomberg, el presidente del panel antimonopolio de la Cámara de Representantes de EE.UU., que lidera las investigaciones a Amazon, Facebook, Apple y Alphabet, declaró que estas empresas estaban abusando de su poder de mercado para mantener su dominio de la industria. El presidente criticó el historial del Gobierno en la vigilancia de comportamientos anticompetitivos, como la adquisición de Instagram por parte de Facebook.

Dentro del marco de la inversión, los inversores deben mantenerse en guardia si se toman medidas regulatorias decisivas contra los gigantes tecnológicos. Dado su alto peso en el índice de referencia, si la confianza en estas empresas se deteriora por cualquier razón, podrían arrastrar la rentabilidad del mercado estadounidense. Cuanto más se acerquen las ponderaciones de una cartera al índice de referencia, mayor será el riesgo. Por ende, las estrategias pasivas son las más expuestas.

Como conclusión, los grandes tecnológicos se han vuelto cada vez más influyentes, ya sea a través de la concentración del índice, la rentabilidad de las acciones, la generación de beneficios y el dinero gastado presionando vía lobbies. Como mínimo, los inversores deberían ser conscientes del riesgo que conlleva para sus carteras exponerse a estas situaciones de monopolio, y valorar si se sienten cómodos corriendo ese riesgo y si están siendo recompensados por asumirlo.

Sean Markowicz es responsable de Estrategia, Estudios y Análisis de Schroders