análisis

La resiliencia de GAM en 'stricto sensu'

MADRID. La General de Alquiler y Maquinaria (GALQ) de 2020 tiene poco -o nada- que ver con la de 2008 por cuatro razones: recuperación de tasas de crecimiento de un dígito alto en ingresos (+7,5%, TACC 2015-2019); 'salto' en Ebitda Rec. (+25%, TACC 2015-2019) y márgenes; eliminación del problema de deuda, que cae un 55% desde 2014; y la entrada en su accionariado de Francisco Riberas, dando auténtica estabilidad al proyecto industrial de GALQ.

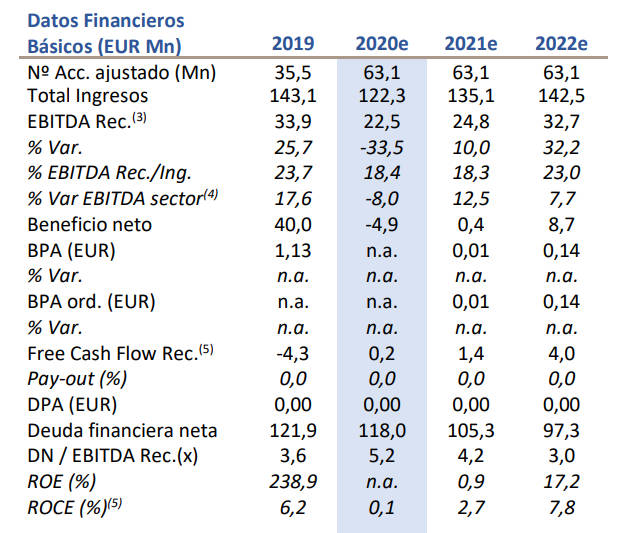

Caer (mucho) en 2020 parece inevitable. Estimamos una fuerte caída de ingresos (122,3 millones de euros -14,5% vs 2019) y Ebitda (-33,5%) explicada por la violenta reducción de la actividad en el segundo trimestre de 2020 como resultado de una economía mundial en 'off' por el Covid-19. Caídas de c. -20% aún mantendrían la DN vs Ebitda 2019 < 4x.

2021, recuperación (aunque parcial) y 2022 vuelta a 2019. No hay visibilidad a 2 años vista. La hipótesis más racional es la de recuperar en 24m (post 2020) niveles de Ebitda similares a 2019 (c. 33 millones de euros) y márgenes del 23%. Una recuperación más lenta aún permitiría márgenes de c.20% en 2022 ¿Por qué?

Razones objetivas para crecer (superado el Covid-19. Más allá de su restructuración de deuda, GALQ ha implantado (-5y) un cambio de modelo de negocio que es, en sí mismo, su equity story. Y el que da soporte a nuestros números: entrada en el negocio de alquiler de L/P; entrada en negocios al margen del alquiler y sin capex (distribución, mantenimiento); y posicionamiento (España y Latam) en dos zonas en las que cabe esperar una convergencia a tasas de utilización del alquiler (vs compra de maquinaria) similares a las de Europa Continental y Estados Unidos (hoy 20 p.p por encima). Todo ello justifica esperar crecimiento en GALQ por encima de la macro y de su propio sector.

Resiliencia creíble. La combinación de la reestructuración (cerrada) y los argumentos de crecimiento a largo plazo por el reposicionamiento estratégico, explican la resiliencia de GALQ. Es decir, en sentido estricto, una capacidad creíble de recuperar el nivel de Ebitda de 2019 en dos años. GALQ está en una posición óptima para aprovechar el incremento de subcontratación (y el alquiler) que la crisis debiera provocar. Lo que implica crecimiento. Cotizando a c. 6x EV/Ebitda (2022e).

David López es analista de Lighthouse