ANÁLISIS

Las bolsas continúan dubitativas mientras el oro marca máximos históricos

La debilidad del dólar y los factores detrás de ello son precisamente los elementos que están empujando el precio del oro hacia arriba

MADRID. Las bolsas se han movido al alza en las últimas semanas, pero sin mucha convicción, además, el sentimiento de los inversores se deterioró a finales de la semana pasada. En Europa se anunciaron buenas noticias, con el acuerdo sobre el presupuesto plurianual y el fondo de estímulo de la UE, pero la renta variable europea no repuntó. Por otro lado, el euro se apreció y los diferenciales de los países del sur de la eurozona se estrecharon aún más. Mientras tanto, el precio del oro alcanzó un máximo histórico. Los resultados corporativos publicados hasta ahora son mejores de lo esperado, pero esto no se ha trasladado realmente a los precios de las acciones. Además, tras de un fuerte repunte inicial, las cifras económicas empiezan a mostrar una desaceleración de la recuperación económica.

En Estados Unidos, las negociaciones políticas sobre la ampliación de las medidas de apoyo, las crecientes tensiones con China y los indicios de que la recuperación económica está perdiendo impulso debido al elevado número de contagios de Covid-19, siguen pesando sobre las bolsas. Las acciones de crecimiento de EE UU-lideradas por el sector tecnológico- tuvieron un rendimiento inferior, mientras que las acciones cíclicas lo hicieron mejor. Esta rotación de sectores no se vio en Europa.

La caída del dólar frente al euro (hasta 1,17) se debió tanto a la fortaleza de la moneda europea como a la debilidad del propio dólar. Esto se evidencia en el rendimiento del dólar frente a la cesta de divisas de los principales socios comerciales de EE.UU. Esta depreciación del dólar se produce en un contexto marcado por las incertidumbres económicas debidas al avance de la epidemia en el país y por la perspectiva de que los tipos de interés se mantengan bajos durante un largo periodo de tiempo. La debilidad del dólar y los factores detrás de ella son precisamente los elementos que están empujando el precio del oro hacia arriba. El máximo histórico alcanzado en 2011 ligeramente por encima de 1.900 dólares por onza acaba de ser superado.

Después de cuatro días de duras negociaciones, se llegó finalmente a un acuerdo sobre el presupuesto plurianual europeo y el fondo de recuperación post-Covid. El presupuesto plurianual corresponde al marco financiero establecido para los próximos siete años y asciende a 1.074.000 millones de euros, mientras que el plan de recuperación está compuesto por 750.000 millones de euros en ayudas desglosadas entre subvenciones y préstamos.

La distribución de los fondos del plan de recuperación entre los Estados miembros dependerá de la evolución de su PIB y de las tasas de desempleo. Por lo tanto, es probable que Italia y España sean los principales beneficiarios del fondo. Según los datos actuales, España recibiría 140.000 millones, de los cuales 72.700 serían ayudas directas, equivalente al 5% de su PIB. Estas cantidades no son en absoluto insignificantes, pero siguen siendo bastante limitadas en vista de los déficits presupuestarios y los coeficientes de deuda que estos países acumularán este año. El fondo se financiará mediante la emisión de bonos comunes. El reembolso de estos bonos se financiará con recursos propios europeos aún por determinar, como un impuesto sobre el CO2 o un impuesto digital. Esta solidaridad entre los Estados miembros debería impedir que la brecha entre las economías de la Unión se amplíe aún más. Esta solidaridad se ha logrado en pocos meses. Aunque en principio se trata de una medida puntual, ofrece un rayo de esperanza para el futuro.

Pendiente del Parlamento Europeo

El Parlamento Europeo, por supuesto, aún tiene que aprobar el acuerdo, y es probable que eso lleve algún tiempo. El Parlamento no tiene derecho de veto sobre el fondo de recuperación, sino sobre el presupuesto. Sin embargo, los eurodiputados consideran que los recursos asignados a la innovación y a los proyectos ecológicos (Next Generation EU) no son suficientemente ambiciosos en el texto actual. Además, se ha revisado a la baja la intención original de vincular los pagos de los fondos de estímulo al respeto del estado de derecho, lo que tampoco es del agrado de los diputados.

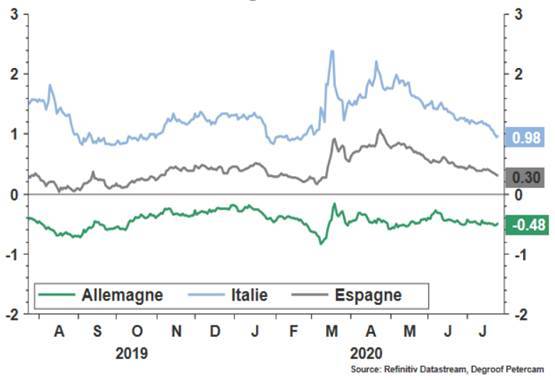

El mercado acogió con beneplácito el acuerdo, pero su reacción siguió siendo relativamente modesta. Las dos últimas semanas se han caracterizado principalmente por la continua apreciación del euro y una nueva disminución de los diferenciales de la deuda pública de los países del sur de la eurozona. Los diferenciales de la deuda casi han vuelto a sus niveles anteriores al coronavirus y la rentabilidad del bono italiano volvió a caer por debajo del 1%.

Rentabilidad bonos a 10 años

Los republicanos y los demócratas aún no se han puesto de acuerdo sobre la prórroga de las medidas de ayuda, algunas de las cuales expiraron el fin de semana pasado. Trump podría poner en marcha nuevos cheques de 1.200 dólares concedidos a los ciudadanos del país para estimular la economía, pero con condiciones de ingresos más estrictas.

También es probable que se amplíen las medidas de apoyo a los desempleados, pero probablemente serán menos generosas que antes. Este lento ritmo de las negociaciones para establecer nuevas medidas de apoyo está causando preocupación en los mercados, especialmente en vista del importante papel que ha desempeñado la asistencia a los que han perdido su empleo para aliviar la crisis y en vista de los indicios de que la recuperación económica ya está dando señales de agotamiento. Sin embargo, todavía se puede llegar a un acuerdo.

Temporada de resultados

El cierre de los consulados de China y Estados Unidos en Texas y Chengdu también está alimentando la incertidumbre del mercado. El acuerdo comercial de la "primera fase" no parece estar en peligro, pero estas maniobras diplomáticas no tranquilizan a los inversores.

Aproximadamente un cuarto de las empresas del S&P 500 ya han publicado sus resultados del segundo trimestre en Estados Unidos. Las cifras (-42,4%) son ligeramente mejores de lo esperado, pero las expectativas no eran muy altas (-44,1%). La mayoría de las sorpresas positivas se dieron en los sectores farmacéutico y tecnológico. El número de empresas que vuelven a informar sobre sus perspectivas para todo el año aumentó ligeramente en comparación con el primer trimestre y, en la mayoría de los casos, la perspectiva es positiva. Esto significa que estas empresas tienen ahora una visión un poco más clara del desarrollo de sus actividades en los próximos meses. En Europa, el 25% de las empresas del Stoxx 600 también han publicado sus resultados. Sobre la base de estas cifras, podemos esperar una disminución del 58,6% de los beneficios para el segundo trimestre. Aquí también, más empresas de lo habitual están superando las (bajas) expectativas.

Equipo de operadores de Bank Degroof Petercam