Como todos sabemos y hemos sufrido, la década de los 20 ha marcado un cambio de tendencia en la evolución de los precios. Entre 2011 y 2020, la tasa anual media de inflación se situó en promedio en un 1%. Sin embargo, en 2021, la tasa de inflación ya avanzó un 3,09%, y la de 2022 se disparó hasta un 8,4%.

Este repentino cambio de tendencia ha tenido consecuencias graves en la vida diaria, desde el consumo de los bienes más básicos, hasta en el coste asociado a las hipotecas de nuestras viviendas. Pero la inflación ha afectado también a la imposición, especialmente al Impuesto sobre la Renta de las Personas Físicas.

El diseño del IRPF está plagado de referencias monetarias, establecidas en términos nominales. La más evidente es la escala de gravamen, pero existen muchos más elementos que dependen de importes monetarios nominales. Sin ánimo de ser exhaustivo: el gasto deducible de los rendimientos íntegros del trabajo, establecido a forfait (2.000€), la reducción de los rendimientos netos del trabajo, la reducción por tributación conjunta, los límites a las aportaciones a sistemas de previsión social, los distintos importes asociados con el mínimo personal y familiar, así como el conjunto de deducciones de la cuota. Muchas son de carácter fijo, otras sólo son practicables si los niveles de base no superan unos determinados importes, algunas tienen un límite cuantitativo fijo. Muchos beneficios fiscales sólo son aplicables si la renta de determinados miembros de la familia (ascendientes o descendientes) no superan un determinado umbral. Incluso la propia obligación de declarar está en función de importes monetarios nominales.

En suma, en periodos con tasas de inflación intensa, el comportamiento del IRPF se aleja de las intenciones iniciales de su redacción original, y necesita de una cierta actualización. El efecto más claro es el denominado progresividad en frío, derivado del efecto de la inflación sobre la escala de gravamen. Al tratarse de una escala progresiva, si ésta no se actualiza, la inflación hace que los tipos medios de gravamen aumenten de manera automática. Si ha habido suerte y los ingresos han aumentado al ritmo de la inflación, el tipo medio de gravamen aumentará, cuando en términos reales la renta ha permanecido inalterada.

Se trata de un fenómeno bien conocido en los ambientes académicos, y de fácil solución. Sin embargo, no es tan común entre el gran público, excepto en el año 2022. En esta ocasión el problema, que no es la primera vez que se manifiesta en la historia de nuestro país, ha llegado al debate público y político, especialmente entre los gobiernos autonómicos (resulta llamativa la poca atención que ha supuesto para el nivel central). La inflación del año 2022, después de un nivel nada despreciable en 2021, ha supuesto que varias Comunidades Autónomas reaccionaran para combatir sus efectos perniciosos en el tramo autonómico del IRPF. Pero esta reacción ha sido desigual.

Cinco son las CCAA que han modificado el IRPF para 2022, y cuyas consecuencias observaremos en la declaración que realizaremos en unos meses: Andalucía, Comunitat Valenciana, Galicia, Madrid y Murcia. Vaya por delante que ninguna de las reformas perjudica a nadie. Legalmente es muy complicado hacerlo si la reforma que se plantea tiene efectos retroactivos, es decir, si se aprueba una vez iniciado el ejercicio fiscal, como así ha ocurrido. Sin embargo, los resultados de estas reformas han sido radicalmente distintos, según un análisis elaborado por el sindicato de los técnicos del Ministerio de Hacienda Gestha, del que se hizo eco el diario Cinco Días el 27 de diciembre de 2022. En Murcia el efecto de la deflactación de la tarifa ha tenido un impacto mínimo en las facturas fiscales de los contribuyentes, un ahorro medio de 23,38€. El impacto fue bajo en Andalucía, una reducción media de 63,55€; y mayor en la Comunitat Valenciana (118,37€), Madrid (130,82€), y Galicia (143,94€).

Con todo, lo más significativo no es el importe medio de este efecto, sino su distribución entre los contribuyentes de distintos niveles de renta. En Murcia el efecto es bastante homogéneo en toda la distribución (reducciones algo menores a un 1% de la factura fiscal en la mayor parte de los casos). Andalucía y la Comunitat Valenciana centran la rebaja fiscal en las rentas más bajas: los ahorros son decrecientes con la renta, tanto en importe absoluto como en porcentaje. En Galicia los ahorros fiscales crecen con la base, y porcentualmente son especialmente importantes entre 38.000 y 50.000 euros. Y en la comunidad de Madrid los ahorros son crecientes con la renta, beneficiando especialmente a los contribuyentes situados por encima del 1% más rico, que alcanzan un ahorro de 1.700€. ¿A qué se deben estas diferencias tan acusadas en la distribución de esta medida? Básicamente depende del sacrificio que cada gobierno está dispuesto a asumir, en términos de recaudación, y a qué población pretende mejorar.

En el caso de la Comunitat Valenciana, la reforma del IRPF aplicable en 2022 ha sido el resultado de un compromiso, tanto político como de consecución de distintos objetivos. El compromiso político se puso de manifiesto en la negociación del gobierno del Botànic, que alcanzó finalmente un equilibrio casi impensable al inicio de las negociaciones, y que se hizo evidente en la prensa de los últimos meses del año pasado. El compromiso entre objetivos hace referencia a que esta reforma intenta alcanzar, con notable éxito, distintas exigencias. En primer lugar, trata de compensar los efectos perniciosos derivados de la inflación, como en las demás CCAA. En segundo lugar, el rediseño de la tarifa reequilibra la factura fiscal de los contribuyentes de distinto nivel de renta. Reduce de manera importante el pago de los hogares de renta más baja, y frena esta mejora para hogares de renta alta, superiores a 60.000€. Y lo hace de manera suave, con reducciones escalonadas. En tercer lugar, también se ha aprovechado para rediseñar la tarifa autonómica. Por ello, las reducciones impositivas no son todo lo escalonadas que se podría prever. Hasta este momento, la tarifa era el resultado de retoques a veces improvisados que no siempre mantenían una progresión gradual del gravamen. En esta reforma se aprovecha para reordenar los tramos, añadir uno nuevo, y escalonar los tipos marginales. Ello explica ciertas discontinuidades en los ahorros fiscales: el diseño anterior era defectuoso.

Sin embargo, la reforma del IRPF en la Comunitat Valenciana va más allá del cambio en la escala de gravamen. El segundo elemento de la reforma consiste en el aumento del Mínimo Personal y Familiar un 10% para todos los contribuyentes del IRPF. Se aumentan en este importe el Mínimo del Contribuyente (de 5.550€ hasta 6.105€), el Mínimo por Descendientes, el Mínimo por Ascendientes y el Mínimo por Discapacidad. Es decir, el impuesto contempla un aumento del 10% en el mínimo que se considera imprescindible para la supervivencia, y no se somete a gravamen. Este aumento del 10% es el máximo permitido por la Ley 22/2009, que regula el sistema de financiación de las CCAA de régimen común y en concreto, las modificaciones que pueden realizarse en el tramo autonómico del IRPF. Dada la estructura del gravamen existente en la actualidad, este aumento del mínimo beneficia a todos los contribuyentes que actualmente cuentan con una cuota líquida autonómica positiva.

El tercer elemento de la reforma del tramo autonómico del IRPF se centra en las deducciones. Para ello se ha aumentado un 10% el importe de todas las deducciones de importe fijo, o que tienen un máximo fijo. Además, se aumentan, ahora en un 17,30%, los límites de renta máximos establecidos para muchas deducciones, que pueden impedir que sean efectivamente aplicadas. Este aumento implica que muchos más contribuyentes podrán aplicar efectivamente aquellas deducciones a las que tienen derecho. Adicionalmente se han introducido dos nuevas deducciones: gastos por tratamientos de fertilidad para mujeres mayores de 40 años, no cubiertos por la Seguridad Social; y especialmente una deducción para compensar el aumento en los intereses correspondientes a la hipoteca de la vivienda habitual.

En resumen, estos tres elementos de la reforma del tramo autonómico del IRPF para 2022 (escala de gravamen, mínimos y deducciones) configuran un cambio en profundidad del impuesto, ampliando el número de contribuyentes que se benefician de la reforma y potenciando su capacidad redistributiva.

Desde la Cátedra de Tributación Autonómica de la Universitat de València realizamos una microsimulación de esta reforma. Es decir, partiendo de datos reales de la Muestra de Declarantes de IRPF de 2019 (Instituto de Estudios Fiscales-AEAT), hemos simulado la liquidación del IRPF para los declarantes residentes en la Comunitat Valenciana, tanto antes como después de la reforma propuesta. El primer dato que arroja la microsimulación es el coste agregado de la reforma: casi 149 millones de euros (148.929.713€) lo que equivale a un 3,6% de la recaudación y a 64€ de media por declaración. Sin embargo, esta reducción impositiva no afecta a todos los contribuyentes por igual, como puede apreciarse en el siguiente gráfico.

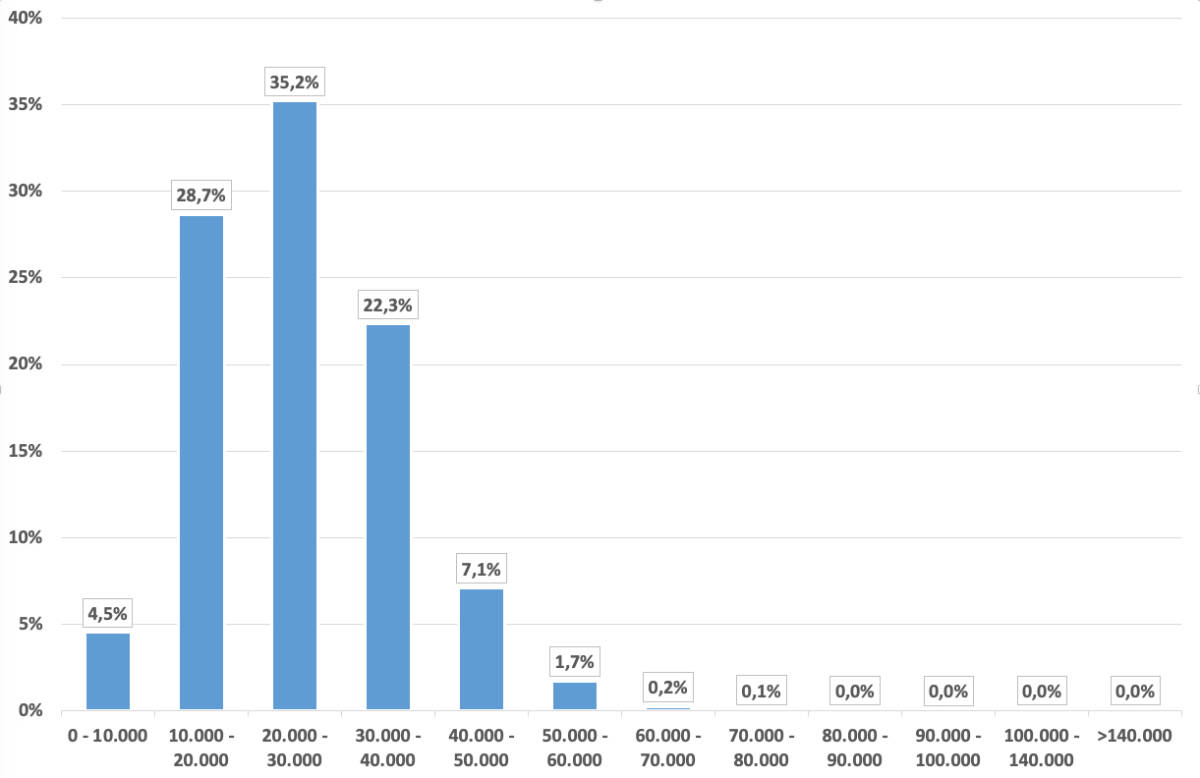

Distribución del ahorro impositivo por niveles de renta (Reforma 2022)

De los 149 millones que supone la reforma, más de 101 millones (68,4% del total) van destinados a reducir la factura fiscal de los contribuyentes que cuentan con una base liquidable inferior a 30.000€. Los contribuyentes con una renta inferior a los 10.000€ no pueden aprovechar plenamente la reforma, pues la mayoría de ellos ya no pagaba impuestos con el impuesto previo a la reforma. Aun así, el conjunto de estos declarantes se ahorra 6,7 millones de euros (4,5% del total, en el gráfico), consiguiendo una reducción de impuestos del 9,3%. Los declarantes situados entre 10.000€ y 20.000€ reducen su factura fiscal en 42,7 millones (28,7% del total, en el gráfico) y consiguen una reducción porcentual del 10,3%. Los contribuyentes con rentas situadas entre 20.000€ y 30.000€ son los que más se ahorran en conjunto, alcanzando 52,4 millones (35,2% del total, en el gráfico), siendo su ahorro porcentual del 6,7%.

La reforma tampoco se olvida de las rentas medias, que se benefician del 31,1% de los 149 millones que supone la reforma. Los contribuyentes que cuentan con una base liquidable entre 30.000€ y 40.000€ ahorrarán más de 33 millones (22,3% del total, en el gráfico) y verán reducida su cuota en un 3,9%. Los que se sitúan en el siguiente tramo, entre 40.000€ y 50.000€, ahorrarán más de 10 millones (7,1% del total, en el gráfico), con una reducción porcentual del 2,5%. Los situados entre 50.000€ y 60.000€ ahorrarán unos 2,5 millones (1,7% del total, en el gráfico), viendo reducida su cuota un 0,8%. Para los contribuyentes con rentas superiores a 60.000€ el ahorro impositivo es prácticamente nulo.

En resumen, la reforma beneficiaría a 1.344.056 contribuyentes valencianos (casi un 58%), que se ahorrarían de media 111€. El resto de contribuyentes quedarán prácticamente en la misma situación, bien porque ya no pagaban el IRPF (940.730 declarantes), bien porque la reforma no les supone mejora alguna (44.459 contribuyentes con rentas altas). Por ello, esta reforma es muy beneficiosa para las rentas bajas, como se aprecia en la importante mejoría de los indicadores de progresividad (5,5%) y de efecto redistributivo (2,1%).

Por lo que respecta al Impuesto sobre el Patrimonio, su regulación se mantiene intacta para 2022. Actualmente se calcula que están obligados a autoliquidar este impuesto únicamente el 0,48% de los valencianos y valencianas más ricos (aproximadamente 27.000 valencianos y valencianas) cuya fortuna suma 74.000 millones de euros (con 50.000 millones de capital mobiliario). Hay que tener en cuenta que la Generalitat ha modificado en los últimos años la normativa que regula este impuesto reduciendo el mínimo exento hasta los 500.000 euros y elevando el último tramo marginal hasta los 3,5 puntos. A ello hay que sumar el esfuerzo de la Agencia Tributaria Valenciana a través de actuaciones de control e inspección en contribuyentes obligados a declarar este impuesto, así como en la inspección y control de los cambios de domicilios ficticios, que ha permitido que la recaudación para el ejercicio de 2022 se haya elevado ya hasta los 200 millones de euros (187 M€ de autoliquidaciones + 13 M€ correspondientes a actuaciones de control e inspección de ejercicios anteriores).

Amadeo Fuenmayor Fernández es director de la Cátedra de Tributación Autonómica de la Universitat de València