análisis

Échele un vistazo a estas dos carteras de fondos de inversión

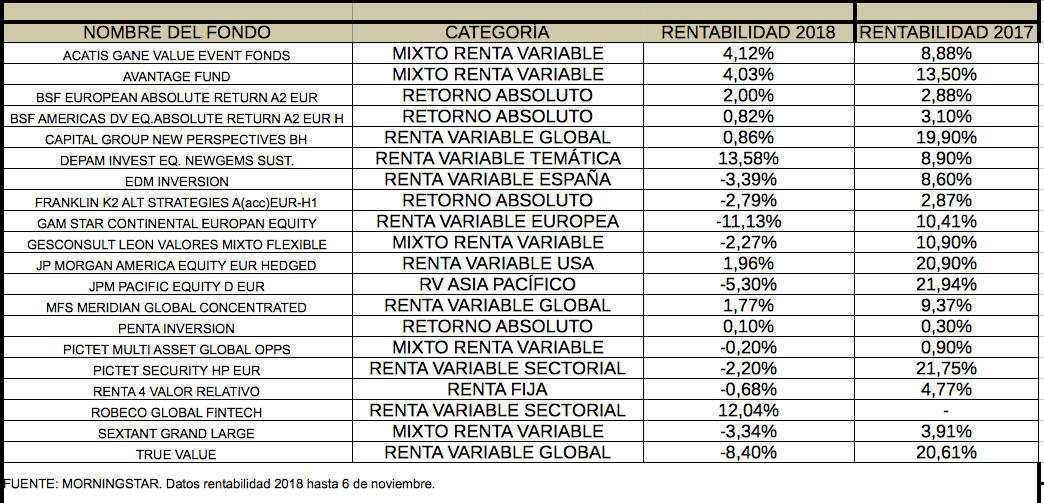

MADRID. Poco o nada favorable podemos contar sobre la evolución de los mercados financieros (ni de las distintas categorías de fondos de inversión) durante el pasado octubre. Como ya es tradicional, este mes mantuvo su reputación de ser uno de los peores para la renta variable (y este año también para la renta fija) con retrocesos en los índices bursátiles del 5%, la peor caída desde mayo de 2012.

La corrección que ya venían sufriendo los mercados desde agosto se ha visto potenciada por la importante salida de capital registrada en los ETFs y en los fondos durante las tres últimas semanas (el mercado español de fondos de inversión ha encadenado su segundo mes de salidas de dinero neto con un descenso patrimonial de 6.963 millones de euros). Al caer al mismo tiempo tanto la renta fija como la renta variable se ha generado cierto pánico que ha llevado a los inversores a reducir su exposición a activos de riesgo y a aumentar la liquidez.

Aunque las correcciones se han producido en todos los mercados y sectores, esos movimientos técnicos de mercado unido a la idea de que se avecina a una recesión (no es nuestro escenario para el corto plazo) han provocado unas mayores ventas de aquellas empresas y sectores considerados de mayor riesgo o con valoraciones más ajustadas (small caps, sector tecnología, consumo cíclico, emergentes…). Los fondos centrados en esa tipología de empresas y mercados, han llegado a caer más de un 10% en octubre, ‘comiéndose si no todo sí la mayor parte de lo ganado hasta el momento.

Encaramos la recta final del ejercicio con unos mercados muy sensibles a cualquier noticia o rumor sobre revisión a la baja de los datos macroeconómicos o de beneficios empresariales, pero que mantienen cierto potencial de revalorización, máxime tras las fuertes correcciones sufridas (los primeros compases del mes de noviembre así lo muestran).

De hecho, aún estamos en un entorno de crecimiento económico, sobre todo en Estados Unidos (crecimiento en el tercer trimestre del 3,5% frente al 3,3% previsto), y no a las puertas de una recesión económica. Y, por otro lado, aunque las principales bolsas del mundo no están baratas, tampoco están caras. Los resultados corporativos del tercer trimestre en EE UU son más fuertes de lo esperado y las valoraciones ahora parecen bastante atractivas si no hay recesión a la vuelta de la esquina. Lamentablemente, no se puede decir lo mismo de Europa donde los resultados no están siendo todo lo buenos que se desearía.

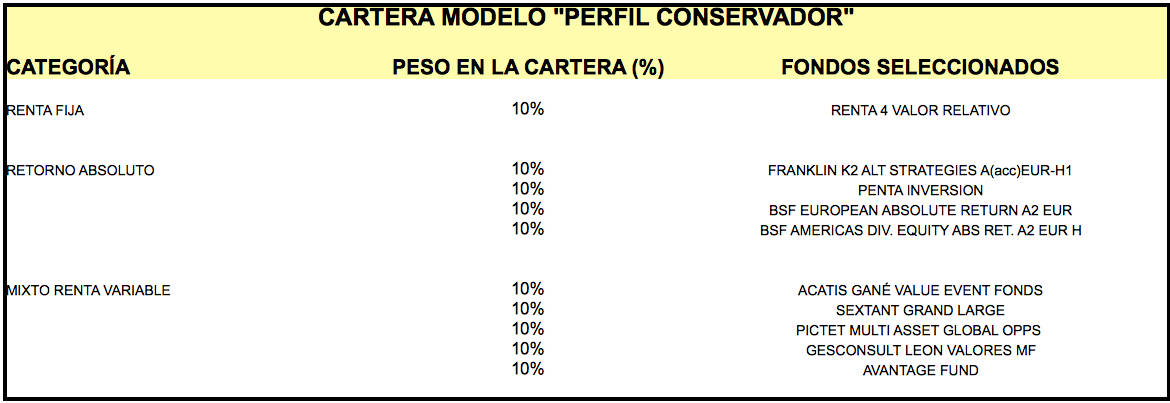

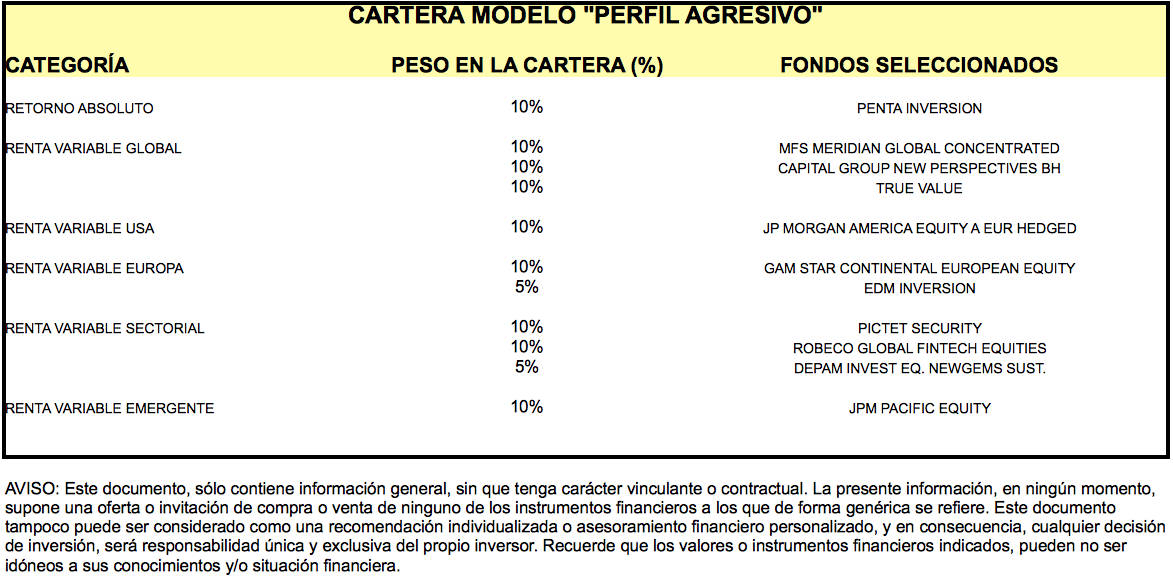

Por todo ello, consideramos oportuno mantener la estrategia que hemos venido planteando a lo largo de los últimos meses, tanto para los inversores conservadores (contar con el menor porcentaje de la inversión en fondos de renta fija y buscar alternativas dentro de los fondos de retorno absoluto de menor riesgo o mixtos con gestión activa y poca deuda en cartera) como para los más agresivos (apostar por la renta variable norteamericana y en menor medida por la europea).

En cuanto a la inversión en renta variable, sí pensamos que el entorno actual invita (además de a ser cautos) a ser algo más agnósticos en cuanto a estilos de gestión. Es decir, dar algo más de peso en las carteras a fondos de estilo GARP o Blend. Seguimos viendo un entorno propicio para las empresas orientadas hacia el crecimiento, pero ante la desaceleración del ciclo económico a nivel mundial también creemos oportuno contar con compañías y sectores algo más defensivos y con menor beta (empresas menos endeudadas y con perspectivas de seguir ganando dinero).

Departamento de Análisis de Arquia Profim Banca Privada