MADRID. De cara a este inicio de año nos gustaría hablar de cuatro cotizadas que forman parte de nuestras carteras desde hace bastante tiempo y que siguen siendo una buena oportunidad de inversión en la actualidad. En esta ocasión vamos a hablar de Vidrala, CIE Automotive, Cementos Pacasmayo y Gestamp. A continuación pasamos a analizarlas de forma individual:

VIDRALA

Vidrala nació en 1965 con el nombre de Vidriera de Álava, vinculada desde el principio a la familia Delclaux. Se dedica al envasado de vidrio para botellas principalmente, comenzó fabricando 25 mil toneladas anuales y en la actualidad produce 8.000 millones de envases, que equivalen a cerca de 2,1 millones de toneladas. Es el cuarto mayor productor de Europa y posee 8 plantas de producción en cuatro países (España, Portugal, Italia y Reino Unido). En Europa, la industria del vidrio ha cambiado completamente en los últimos 30 años, ya que las cuatro grandes compañías han pasado de controlar el 40% al 90% de la cuota de mercado, creando dinámicas competitivas cuasi-oligopolistas como hemos podido comprobar durante los últimos meses tras el traspaso del aumento del coste energético a sus clientes.

El 2022 ha sido un año de retos para la firma, marcado por la guerra de Ucrania, una elevada inflación, sobre todo en el coste de la energía y numerosas disrupciones en las cadenas de suministros. La empresa ha sido capaz de compensar gran parte de la inflación energética con dos subidas de precios durante el año -del 10% y 20%- sin deteriorar la relación con sus clientes. El cliente ha reaccionado razonada y sorprendentemente bien ante esta subida, existe una escasez de vidrio en el mercado que ha provocado que los clientes estén más preocupados por la disponibilidad y por la falta de vidrio.

Durante esta crisis energética, Vidrala ha aprendido a que no puede depender tanto del precio del gas y ahora todas sus fábricas sin excepciones pueden funcionar con alternativas al gas. Ahora mismo el cap que tiene es de 70€/MWh y si sobrepasa podría utilizar otra alternativa más barata. Asimismo ha comentado que no va a ver problemas en cumplir el guidance para el 2022, crecimiento de doble digito en termino de ventas y un EBITDA por encima de 200 millones (25% Margen).

Están muy activos en la expansión del negocio inorgánicamente, verticalizando el negocio, adquiriendo competidores y proyectos con nuevos clientes fuera de Europa. Están buscando diversificar el negocio, tener menos exposición a Europa, abrir una puerta de crecimiento futuro y buscar relaciones con grandes players como AB Inbev que controla el 30% de las compras de envases de vidrio del mundo.

Vidrala está recuperando su velocidad crucero, su posición financiera es sólida, con un nivel de deuda neta prácticamente en cero, están generado mucha caja, y están aumentando los márgenes debido a las recientes bajadas del precio del gas. Este 2023 va a ser un buen año porque la demanda sigue fuerte, los precios siguen incrementándose sin que estén poniendo en riesgo la cuota de mercado debido a las dinámicas competitivas del sector, el precio de la energía se está reduciendo progresivamente y está viendo un tránsito de otros materiales hacia el vidrio muy beneficioso.

CIE AUTOMOTIVE

Es una firma industrial española del sector de automoción, dedicada a la producción de sistemas de techo, carrocería, chasis, dirección, transmisión, caja de cambios y motores, entre otros. Cumplió 25 años en 2021 desde su fundación, periodo en el que han conseguido integrar más de 100 empresas y crecer también de forma orgánica, hasta tener presencia en más de 18 países y operaciones en casi todas las regiones del mundo (América del Norte, del Sur, Europa y Asia, China e India). Se mantiene ambiciosa de cara a su crecimiento en el futuro y este año ha presentado un plan estratégico a 2025, mediante el cual pretenden alcanzar los 1.000 millones de EBITDA con un margen del 19%, 500 millones de beneficio neto a partir de dicho año, generar caja OCF del 65% y un crecimiento medio anual del 6.5%.

El sector de automoción es un sector que está en constante cambio. Sin embargo, los cambios en los componentes de los coches no están experimentando un cambio drástico, la disrupción está más enfocada en los OEMs, ellos son los que están teniendo que cambiar muchas de sus plantas, centrándose en la nueva producción de coches eléctricos e invertir en coches autónomos, mientras que los componentes de los coches siguen siendo muy similares.

CIE siempre ha tenido la capacidad de estar continuamente invirtiendo en aquellas tecnologías o productos que ofrezcan mejores oportunidades y mayor crecimiento, permitiendo diversificar en clientes, en productos, en tecnológicas y en geografías. La mejor ventaja competitiva de CIE es la capacidad que tienen de integrar nuevas compañías y de hacer las cosas. CIE sigue una disciplina financiera muy estricta y su política de crecimiento e inversión no se hace a la ligera y exige un mínimo del 20% (ROI) a todas sus inversiones.

Otra de las cosas que nos gusta es que vende productos en una región que crece más que el mercado. La exposición a regiones de mayor crecimiento que el mercado ha sido otra de las características que ha permitido crecer por encima del mercado desde su fundación. Actualmente su gran apuesta para los próximos años es India; mientras sigue presentando una buena oportunidad de inversión, cotiza con un alto margen de seguridad y de cumplir el plan estratégico podría llegar a tener un potencial de revalorización muy alto. La compañía siempre ha cumplido todos sus planes estratégicos pasados. Además, ha sido capaz de crecer a más del 10% anualizado en términos de EBIT desde el año 2010 y con retornos sobre el capital superiores al 25%.

CEMENTOS PACASMAYO

Se dedica a la fabricación y comercialización de cemento, agregados, hormigón, elementos prefabricados y otros materiales de construcción. Todas sus operaciones centradas en el norte de Perú. Comenzó en 1957 con una capacidad de producción de 100.000 toneladas por año, con el crecimiento de la región, fueron ampliando las operaciones y hoy cuenta con una capacidad de producción de cemento que supera las 4.940.000 de toneladas por año. También tiene capacidad para producir 2.200.000 toneladas de Clinker.

Cuenta con más de 130 camiones de mezclado de concreto, 30 camiones para colocación de concreto y 6 plantas móviles y 8 fijas en las principales ciudades del Norte de Perú. Además, tienen 4 canteras de caliza, de donde extraen la materia prima, con una vida remanente de más de 100 años. Pacasmayo es la única compañía que abastece cemento en la región norte del país, alcanzando una cuota de mercado de aproximadamente del 99% en su área de influencia, por lo que es un monopolio natural.

Sin embargo, están teniendo que agrandar su mercado objetivo hacia productos de menores márgenes, como el hormigo y otros materiales de construcción, debido al miedo que algún competidor comience por este nicho, se integre verticalmente hacia atrás y les robe cuota de mercado, como ha pasado en otras regiones del país. La demanda de sus productos continua muy fuerte tras la eliminación de las restricciones Covid, la disminución del desempleo en esa zona del país, la cual está propiciando un mayor nivel de ahorro y por tanto un aumento de la inversión en las viviendas. La economía de la región se basa fundamentalmente en la agricultura y la pesca, y ahora mismo está experimentando un fuerte crecimiento. Además, la inflación está provocando que comiencen a incrementar el precio de sus productos.

Con la fuerte demanda y la escasez de Clinker que hay en el mercado la compañía ha visto una oportunidad de aumentar su capacidad de producción, la cual también le permitiría reducir las importaciones de Clinker y mejorar cerca de un 3% el margen EBITDA. Está liderada por la familia Hochschild que controla el 50,01% a través del grupo ASPI, el equipo directivo liderado por Humberto Nadal del Carpio también miembro del consejo, cuenta con una amplia experiencia en el sector ya que llevan trabajando más de 20 años en el negocio de la familia y tienen toda una extensa formación en universidades de prestigio.

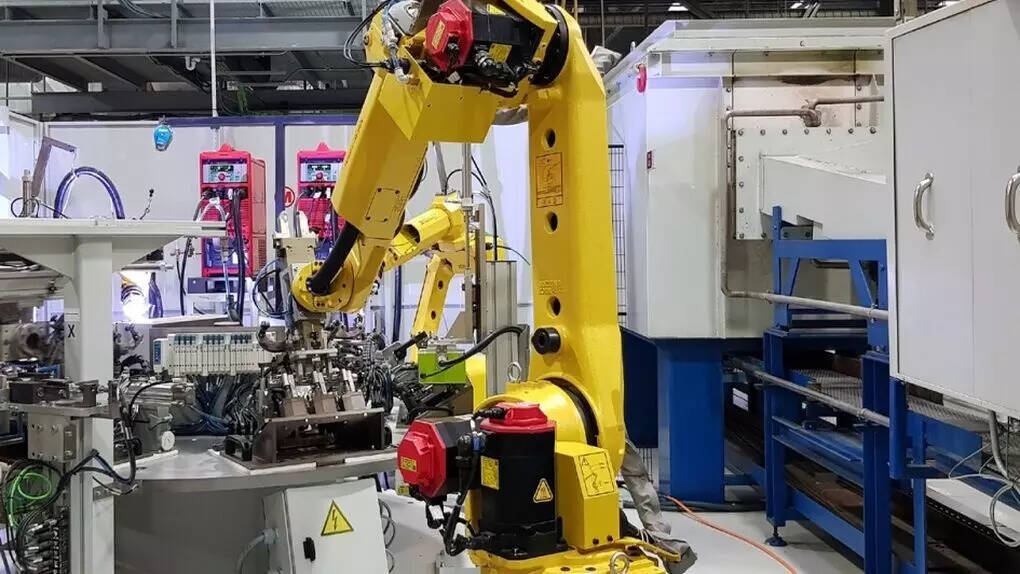

GESTAMP

Es una multinacional española especializada en el diseño, desarrollo y manufactura de componentes para los fabricantes líderes de automoción. Se trata de una empresa familiar, puesto que la familia Riberas controla aproximadamente el 73,5% y es liderada también por ellos desde el año 1997. Se caracteriza por tener un track record imbatible y haber generado valor para el accionista. Han sabido destinar el capital adecuadamente para que el negocio crezca y se expanda, llegando a ser competitivos en los cinco continentes, además de llevar una política de eficiencia y reducción de costes para mejorar y seguir añadiendo valor año a año.

La resiliencia de su negocio ha permitido que siga generando caja positiva incluso en entornos adversos, lo que ha permitido mantener contenido su endeudamiento. Actualmente está presente en 22 países en todo el mundo y cuenta con más de 100 plantas de producción, trece centros de I+D y con más de cuarenta mil empleados.

Las tres áreas de su negocio son:

- Body in White: Este negocio representa más del 80% de las ventas. Corresponde a la estructura básica del vehículo, el “esqueleto”. Son líderes mundiales en la tecnología de hot stamping, que permite producir piezas más ligeras y resistentes que mejoran la estructura, reducen el peso y el consumo del vehículo y le dan mayor nivel de seguridad. En este mercado son los grandes jugadores junto con Magna, principal competidor, aunque este último tiene la mayor parte de sus ventas en Estados Unidos. Gestamp, por otro lado, es muy fuerte en Europa y Latinoamérica, y el número uno a nivel mundial.

- Chasis: Es un negocio que se encuentra bastante ligado al anterior, en el que buscan fuerza, durabilidad y evitar la deformación de las piezas en caso de accidente. Aporta seguridad y busca reducir el peso del vehículo.

- Mecanismos: Entran en este negocio con la compra en 2010 del grupo Edscha. Se trata de la parte de aperturas, bisagras y ensamblaje del coche.

Los fabricantes de coches tienen una gran dependencia de Gestamp, puesto que les fabrican casi una tercera parte del vehículo y hay un alto coste de sustitución. Estos fabricantes se están centrando sus inversiones en la parte del software, la electrónica y nuevos modelos, y destinan mucho menos capital a la parte de componentes. Es por esos, por lo que hay una tendencia creciente de externalizar la totalidad de la fabricación. Estima que en los próximos años esta tendencia hará crecer un 6% anual el mercado de Gestamp. La evolución histórica de Gestamp refleja su capacidad de crecer y la eficacia de su equipo directivo, ya que las ventas han crecido a un ritmo del 19% anual compuesto y el EBITDA al 17% desde el año 1998. No obstante, creemos que esta evolución

Desde su salida a bolsa esto no siempre ha sido reconocido por el mercado, puesto que la acción se ha comportado durante mucho tiempo de manera contraria a como lo hacían los resultados. Hay que tener en cuenta que el sector del automóvil ha estado muy castigado en los últimos años por las caídas en la producción y la falta de crecimiento. En nuestra opinión Gestamp representa una excelente oportunidad, mientras ha reafirmado el cumplimiento de su guidance del 2022, una generación de FCF superior a 200 millones, después de haber invertido más de 200 millones de lo previsto, ha generado 400M FCF por lo que está cotizando con yield de FCF superior al 20%. Creemos que tiene un potencial de revalorización superior al 200% en los próximos 3 años.

Equipo de Abaco Capital