MADRID. La fuerte subida de las rentabilidades de los bonos en pocas semanas -como consecuencia de una inflación que ha dejado de ser transitoria y la previsión de cuatro subidas de tipos por parte de la FED en 2022-, ha provocado un cambio drástico a la hora de valorar ciertos negocios. La rentabilidad de los activos 'sin riesgo' tiene un impacto significativo a la hora de estimar el coste de capital de cualquier inversión. En este caso, cuando descontamos los flujos de caja futuros, un mayor coste de capital se traduce en un menor valor teórico. En este contexto, son aquellas compañías cuya valoración depende en mayor medida de esos flujos de caja futuros las que más sufren. Esta es la teoría, en la práctica probablemente haya bastante más que debatir.

El mercado tiende a sobrerreaccionar en momentos de estrés y no suele filtrar entre bueno, malo, caro o barato. Esta ineficiencia nos ofrece la oportunidad de encontrar compañías líderes en sus respectivas industrias -con amplias ventajas competitivas y una rentabilidad sobre el capital invertido por encima de la media- con un descuento atractivo. Negocios extraordinarios a precios ordinarios.

En este caso, nos vamos a centrar en empresas tecnológicas, dado que son las que más han sufrido este ajuste en las expectativas de los inversores.a

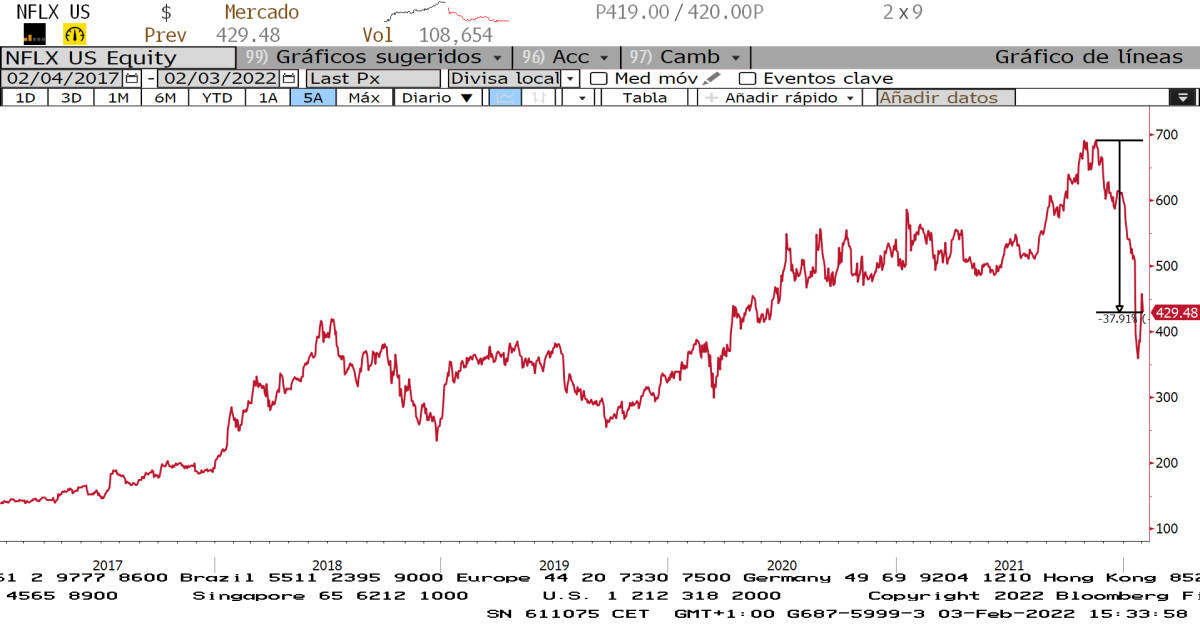

NETFLIX

Ver al gigante del streaming cotizar a precios pre pandemia, cuando ha añadido 50 millones de suscriptores y sus ingresos han crecido un 47% en este periodo, ha atraído las miradas de más de un inversor de relevancia. Buen ejemplo de ello es Bill Ackman, gestor del fondo Pershing Square Capital Management, que ha comprado más de 3 millones de acciones de la compañía. Es cierto que las previsiones de nuevos suscriptores quedaron ampliamente por debajo de lo que esperaba el mercado, pero la caída posterior del 22% no tiene en cuenta la capacidad que tiene Netflix para retener clientes y seguir produciendo contenido propio. Este último aspecto creemos que será un catalizador para el flujo de caja en los próximos años.

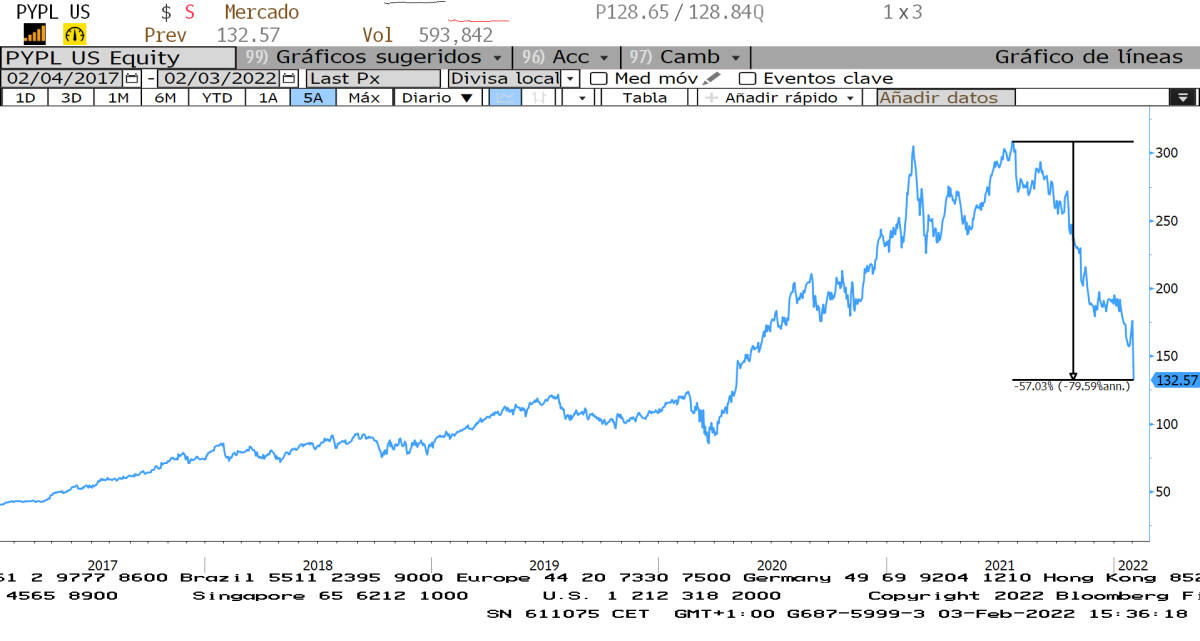

PAYPAL

Es difícil analizar fríamente una acción cuando la cotización cae un 25% tras presentar resultados y se deja un 57% desde máximos, pero creemos que la compañía lo merece. La normalización del crecimiento del comercio electrónico -tras el fuerte impulso que ha supuesto la pandemia- ha derivado en un duro ajuste en las expectativas del mercado en el corto plazo. Esto, como es lógico, ha afectado de lleno a muchas compañías digitales de medios de pago que se habían beneficiado en 2020 como Paypal, Square o Global Payments. Ahora bien, creemos que esto es una cuestión de horizonte de expectativas: el mercado le da siempre más importancia al corto plazo. El comercio electrónico y los medios de pago son dos temáticas a nuestro juicio ganadoras en esta década y PayPal, en concreto, va a seguir creciendo los próximos años entre el 17 y 20% anualizado en ingresos, un 20% anualizado en volumen total de pagos y con un margen sobre el beneficio neto cercano al 20%. El mayor problema es la falta de paciencia.

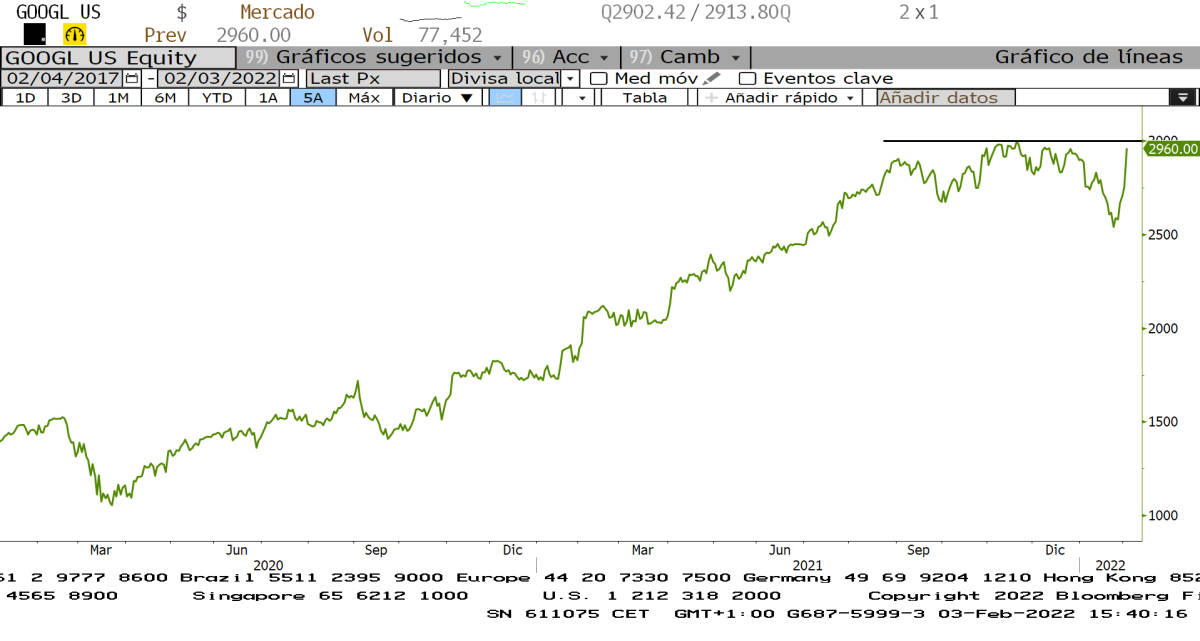

Aquí vamos a ser claros, Alphabet no es la que más ha caído estos meses, pero los excelentes resultados que publicó el martes nos obligan a incluirla en nuestra selección. La matriz de Google no deja de sorprender al mercado y batió con holgura las estimaciones de los analistas en prácticamente todas las líneas. El incremento de los ingresos en un 40% en 2021 nos demuestra que no es necesario buscar compañías de menor tamaño para encontrar crecimiento. La publicidad digital ya representa más del 60% de toda la publicidad en el mundo y se espera que siga creciendo a doble dígito durante los próximos años. Por ello, creemos que Google -con esa ratio precio/beneficios de 25 veces para 2022, una caja que supera los 140.000 millones de dólares y una rentabilidad sobre el capital invertido por encima del 25%- es una magnífica opción para tener exposición a esta temática, así como a inteligencia artificial, infraestructura en la nube o retransmisión de deportes y videojuegos (YouTube).

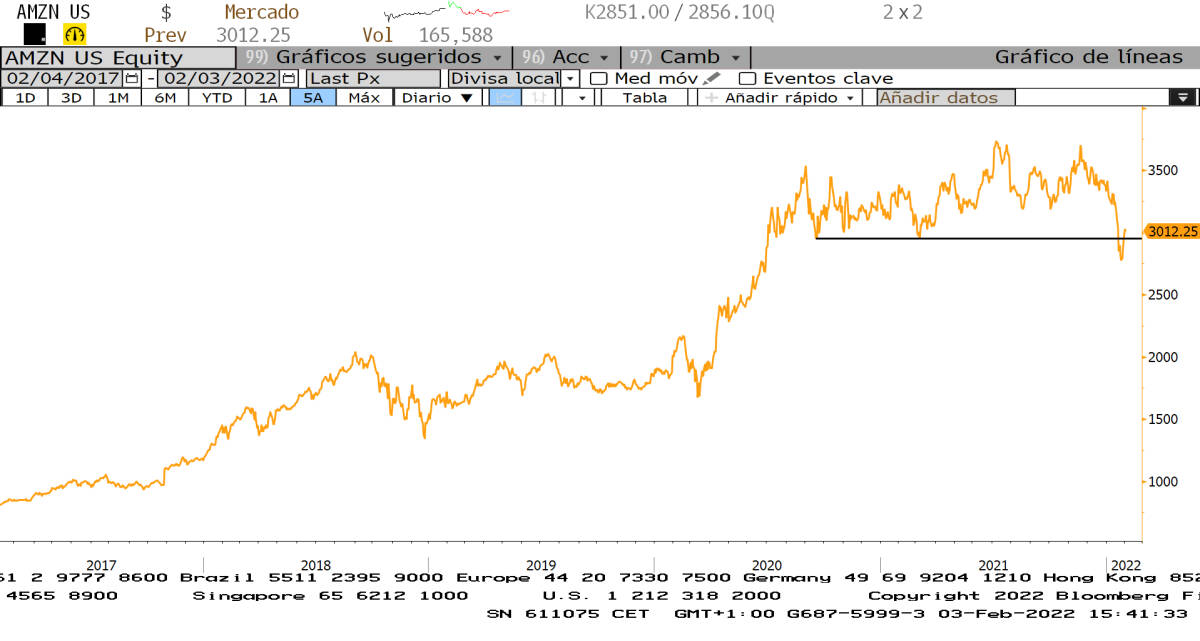

AMAZON

Probablemente la que más dudas ha ido generando de las grandes compañías de Wall Street en los últimos meses. Aquí, como en el caso de PayPal, está siendo difícil digerir el fuerte crecimiento del comercio electrónico durante 2020 y parte de 2021. Si a esto le sumas la política agresiva de inversiones que suele llevar a cabo Amazon cada cierto tiempo, da como resultado un coctel que está generando dudas entre los inversores. Y esta es la gran oportunidad, porque esta inversión va destinada a seguir mejorando el servicio Prime y la logística, que a su vez será un acicate para la generación de flujo de caja futuro. De hecho, se espera que para 2023 el flujo de caja libre llegue casi a duplicar el conseguido en 2020 (56.800 M$ vs 31.018 M$). Habiendo caído un 20% desde los máximos de noviembre, parece otro buen ejemplo de divergencia de expectativas.

Víctor Álvarez es analista de renta variable de Tressis SV