VALÈNCIA. Por alguna razón, muchos inversores profesionales y minoristas comparten la creencia de que, para invertir, hay que predecir. Quizá es la rima fácil. Así que economistas y analistas de diverso pelaje se lanzan a pronosticar con una cara muy seria dónde acabará tal o cual índice, y después se quitan el micro y se van.

El inversor queda apaciguado en parte porque ha escuchado la palabra del mediador entre el sagrado misterio de los mercados y ellos, que son unos pobres profanos. Esta dinámica de los elegidos y los profanos estaría muy bien si produjera resultados. El analista/profeta de turno no asume ninguna responsabilidad, y si 'falla' siempre hay una razón plausible, perfectamente razonable, pero que no cambia el resultado. ¿Les suena?

A mí me recuerda a las profecías sobre el fin del mundo, donde el jefe de la secta va cambiando la fecha y sus acólitos no rechistan. No lo entiendo. A día de hoy, hay suficientes publicaciones para demostrar que el porcentaje de acierto de los profesionales en sus pronósticos ronda el 50%, es decir, lo que mi hija lograría lanzando una moneda suficientes veces.

¿Y cuál es la alternativa a predecir? Adaptarse, por supuesto. Los grandes inversores (las 'manos fuertes') como planes de pensiones, fondos soberanos, aseguradoras... toman sus decisiones estratégicas y mueven los mercados de una forma muy obvia, como elefantes. De alguna forma, crean el futuro. Y es mucho más sencillo seguir una manada de elefantes a su paso por la jungla que intentar adivinar su destino. En la selva hay amenazas, hay barreras, el elefante puede cambiar de idea… Sin embargo, su rastro es inconfundible.

Estrategia rentable

Además, la investigación publicada deja claro que seguir los mercados es una estrategia rentable. ¿Cómo de rentable? Más rentable que los índices de referencia, los cuales a su vez son más rentables que el 80% de los fondos de inversión activa.

Por cierto: Para los amantes del largo plazo, recordar que esta realidad se amplía a medida que el plazo observado crece. Aquí los resultados en EE UU a 15 años, similares a otros mercados:

Bien. Supongamos que aceptamos que predecir el futuro es, además de innecesario, imposible, y que queremos seguir a los elefantes. Entre ellos hemos de sumar las magnitudes macroeconómicas, que también actúan al unísono. ¿Qué ventaja nos da esto?

En primer lugar, nos da la ventaja del tiempo. Lo que hoy vemos a nuestro alrededor, el ambiente económico y de negocios pero también el ambiente de consumo (los restaurantes, los hoteles) es el resultado de una causa previa. Lo llamamos indicador retrasado, por tanto, ya que nos describe el resultado de causas anteriores como los tipos de interés bajos, las ayudas post covid o la construcción de chalets que fueron planificados hace dos años. Esto no nos interesa.

Las 'manos fuertes'

Es mucho más práctico centrarnos en indicadores adelantados, que mostrarán sus efectos durante los próximos trimestres. Estos indicadores describen lo que están haciendo las 'manos fuertes' hoy, a las que nos convendrá adaptarnos.

Aquí tenemos un ejemplo claro de indicador adelantado, que suele dar al menos un año de tiempo de reacción: los permisos de construcción. En EE UU, los permisos han ido cayendo durante todo 2022, reaccionando a las subidas de tipos y defraudando expectativas (que ya eran malas):

Las bolsas cayeron en 2022, por supuesto, porque también son un indicador adelantado de la economía. De la misma forma, cuando estemos en recesión (indicador retrasado) es cuando puede que empiecen a remontar con fuerza (junto con el resto de los indicadores adelantados). ¿Cómo de fiables son? ¿Cómo de seguros podemos estar? ¿Cuáles debemos controlar? Suena a mucho trabajo. Por suerte hay una forma de ahorrarse todo ese trabajo: seguir a los elefantes.

¿Qué están haciendo los más grandes? ¿Cómo ven los mercados y la economía? ¿Qué pasos están dando? En nuestra opinión, los grandes inversores en gran medida dan forma a su propia visión de mercado. También se adaptan, por supuesto, pero su influencia es tan grande que acaba dándoles la razón.

Recesión inevitable

Según la encuesta de Natixis Investment Management, el 85% de los inversores institucionales creen que una recesión es inevitable este año. Y están posicionándose de acuerdo a ello, levantando fondos masivamente para lo que consideran una oportunidad muy infrecuente. Miles de millones están listos para invertir, y principalmente en activos distressed (con problemas). Brookfield, por ejemplo, acaba de levantar su fondo más grande de inmobiliario, con 17b, y tiene 125bn en total listos para invertir.

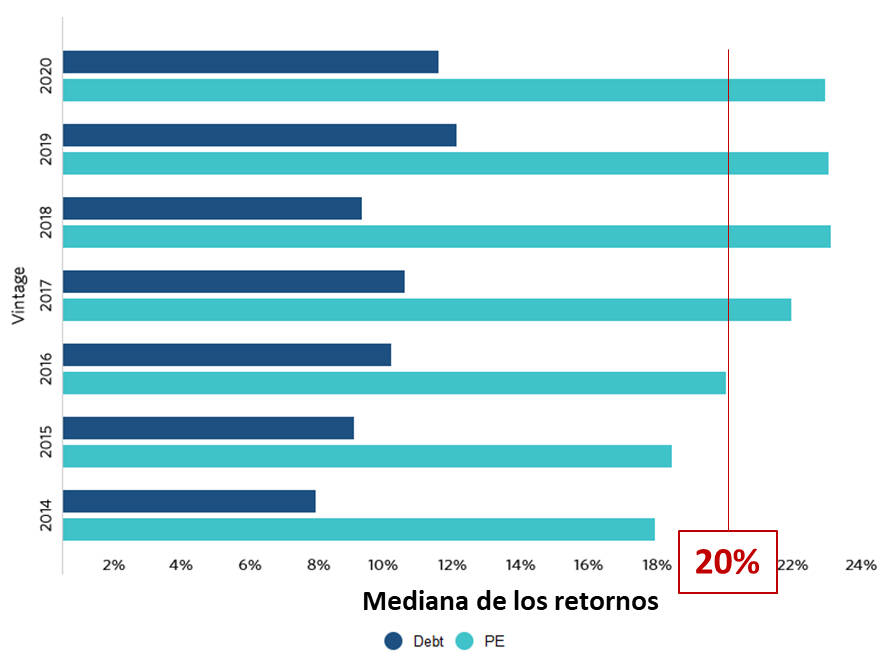

¿Por qué? Los datos apoyan la inversión dentro de una recesión en sectores como el private equity, que devolvió un 25% en 2001, un 40% en 2002 y un 47% in 2003. En 2009, después de la gran crisis financiera, consiguieron un 24% de TIR (datos de Bain Consulting, gráfico de Pitchbook):

No debería sonar raro: Invertir en las crisis permite comprar con más comodidad y a mejor precio, dejando un colchón de seguridad y eligiendo mejor las operaciones. Y eso es lo que harán los institucionales. ¿Es la bola de cristal? Claro que no. Pero es lo mejor que tenemos.

Alejandro Martínez es socio director de inversiones y cofundador de EFE & ENE Multifamily Office

Aviso legal: En ningún caso la presente publicación supone una recomendación personalizada o informe de inversión. Es un artículo meramente informativo. Bajo ninguna circunstancia podrá entenderse que el presente documento constituye una oferta de compra, venta, suscripción o negociación de valores u otros instrumentos. Su autor por tanto no responde bajo ninguna circunstancia por la utilización o seguimiento del mismo.