tribuna cerámica / OPINIÓN

El azulejo español pisa el acelerador sin perder de vista los baches

Vender en plena pandemia, ocupar el segundo puesto en el ranking mundial de la exportación y el quinto en el de la producción, mantener 16.100 empleos y otros 2,8 puestos de empleo indirecto por cada uno de ellos, son cifras de las que no pueden alardear muchos sectores económicos en nuestro país. El azulejo español, con un gran impacto en la Comunitat Valenciana y concretamente en la provincia de Castellón, no solo puede hacerlo, sino que se preparara para mejorar.

La pandemia frenó la producción, pero no pudo contener su fuerza exportadora. De hecho, en 2020 marcó récord histórico en exportaciones, con más del 76% de sus ventas dirigidas al exterior. Además, durante la crisis de la covid-19, las empresas del sector del azulejo han sabido adaptarse a las circunstancias y aprovechar sus oportunidades. Las compañías han hecho líquidos sus stocks y han generado caja al tiempo que disminuían sus inventarios. En definitiva, durante la pandemia han hecho de la necesidad, virtud.

Todo apunta a que 2021 va a ser un gran año, tal y como muestran las primeras estadísticas. Según recoge el Informe Sector Azulejos y Pavimentos Cerámicos Español, elaborado por Solunion, el índice de producción industrial de azulejos ha crecido casi un 15% al cierre del primer trimestre, el volumen de exportación ha aumentado un 13,4% y el precio medio de exportación ha crecido un 1,6%, hasta alcanzar los 7,1 euros el metro cuadrado.

El auge de las reformas y la rehabilitación de viviendas es uno de los principales apoyos y todavía crecerá más

El sector de la construcción, que mantiene buenas perspectivas, es uno de los principales apoyos. Sobre todo, por el enorme auge del sector de las reformas y por la rehabilitación de viviendas, que ya ha crecido un 6% en el primer semestre y que aún crecerá más gracias a los fondos europeos, según la Asociación Nacional de Distribuidores de Cerámica y Materiales de Construcción (Andimac). El plan de recuperación permitirá acometer medio millón de rehabilitaciones.

El azulejo también se ha beneficiado de la política antidumping de Estados Unidos. Los aranceles impuestos a China, que hasta ahora era el principal exportador al mercado americano, han permitido que las ventas en Estados Unidos crecieran un 15% en 2020, con perspectivas de que esta estela continúe.

Es innegable que el sector azulejero goza de una inmejorable salud, pero hay que tener en cuenta algunos riesgos e incertidumbres.

Peligros que presionan la competitividad del azulejo

La economía verde se impone y no hay que perder de vista que la industria cerámica es contaminante. De hecho, en 2019 fue la que más emisiones generó, con un 29,4%. Para el azulejo, reducir su impacto ambiental no es imposible, pero sí costoso. Se calcula que, entre 2021 y 2025, el coste podría ser equivalente a todo el beneficio anual del sector.

El principal motivo de ese impacto ambiental es el elevado consumo de gas natural. Su precio es el principal aliciente para buscar alternativas y tecnologías innovadoras aplicables a la producción. España paga el gas natural más caro de la Unión Europea, de modo que, aunque ahora mismo parezcan lejanas las opciones de energías alternativas, competir con otros productores que pagan el gas natural más barato es un buen motivo para no dejar de trabajar en este frente.

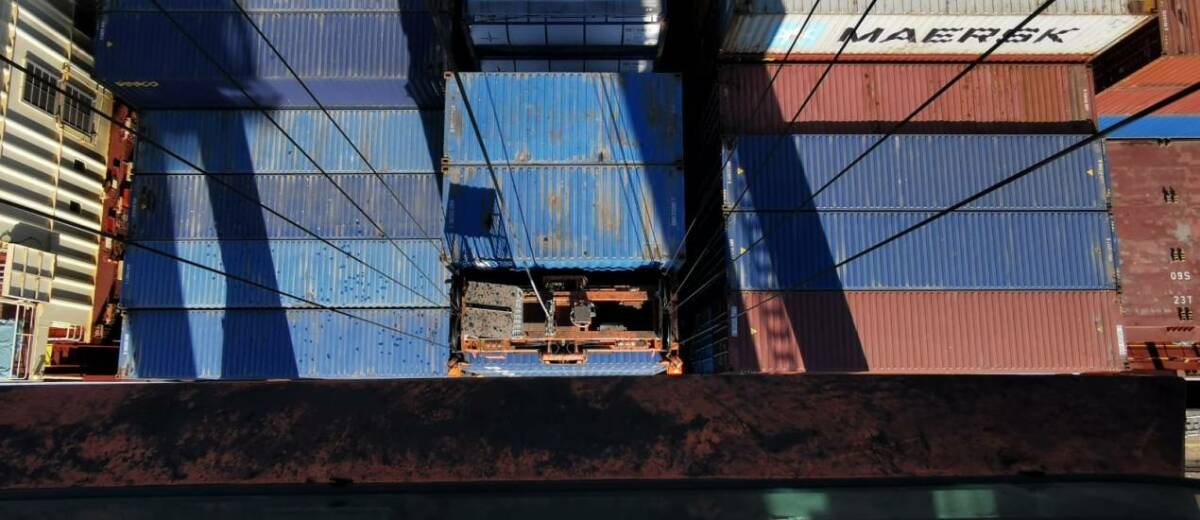

Por otro lado, están los costes de transporte por vía marítima, que han subido hasta cuatro veces respecto a lo que se pagaba a principios de 2020. Recientemente, el colapso del canal de Suez puso de manifiesto algunas realidades preocupantes, como que la demanda de contenedores supera ampliamente la oferta disponible y que el 80% de ese negocio está en manos de apenas tres navieras. En este punto, el azulejo tiene muy poco margen de maniobra, pero sí debe ser un elemento con el que contar, puesto que dos terceras partes de la producción se venden por vía marítima.

Bajan las insolvencias, crece el tamaño

Las insolvencias en el sector azulejero español, a diferencia de la línea general, muestran una clara tendencia a la baja desde el ejercicio 2017. Aquel año se declararon siete concursos y, desde entonces, la cifra ha ido cayendo hasta un único concurso declarado en 2020. Esta caída se debe, fundamentalmente, al movimiento de concentración en el sector, con la entrada de compañías de capital riesgo y las compras selectivas realizadas por los principales actores industriales.

ocho grupos acumulan el 60% de las ventas del sector: pamesa, porcelanosa, stn, victoria, baldocer, azuliber, halcón y argenta

En efecto, para mantener la competitividad del sector, el tamaño es vital. Ahora mismo, ocho grupos acumulan ya el 60% de las ventas del sector: Pamesa, Porcelanosa, STN, Victoria Group (Keraben + Saloni), Baldocer, Azuliber, Halcón y Argenta. Durante la pandemia, las fusiones y adquisiciones se han paralizado, pero se prevé que se reactiven de nuevo. Recientemente, de hecho, ya hemos conocido una importante operación: el anuncio de la compra de Azuliber por parte de Pamesa.

El carácter del sector aún es, mayoritariamente, familiar. Sin embargo, el interés de los fondos de inversión y del capital riesgo en los últimos años está cambiando esta realidad. Cerca de un tercio del accionariado de las empresas del sector ya es de capital extranjero.

El sector azulejero representa un 14,4% del PIB industrial de la Comunitat Valenciana y un 2,7% del nacional. España es el quinto productor mundial, el segundo exportador por volumen y el tercero por valor. Es un sector estratégico que se ha revelado muy resiliente durante la crisis. Que siga siéndolo depende de que no se duerma en los laureles y sepa encarar los riesgos e incertidumbres con determinación.

*Sara Vicent es responsable del equipo de Análisis de Información de la Zona Levante de Solunion España