la invasión rusa en ucrania amenaza con otra recesión económica

El 'índice del miedo' lo volvió a clavar con Rusia... y mete el miedo en el cuerpo de Lagarde (BCE)

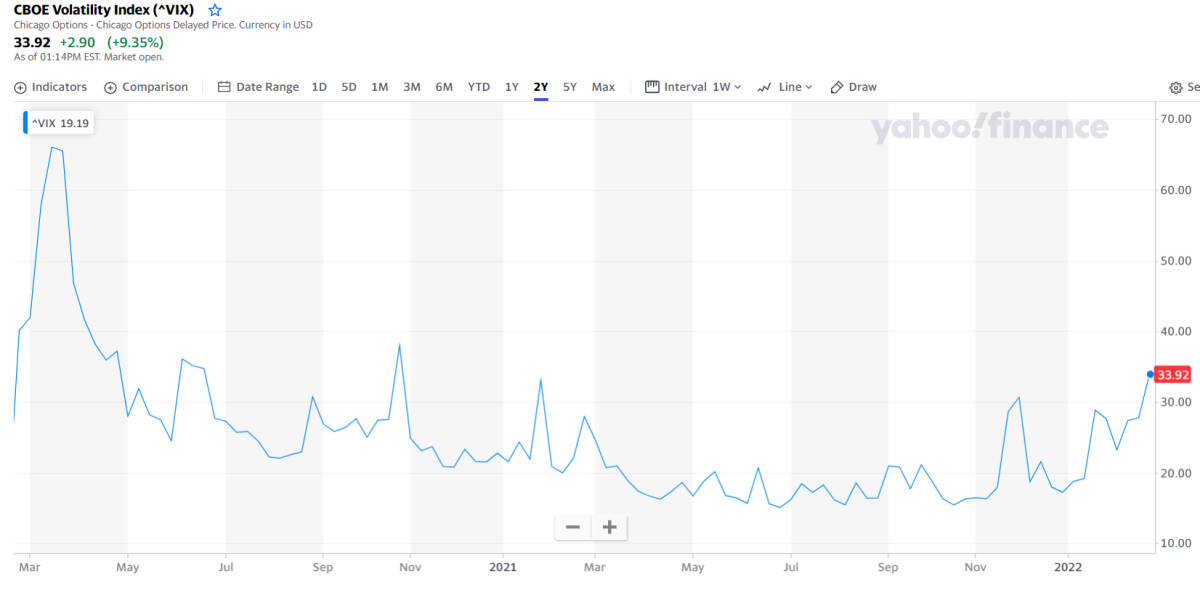

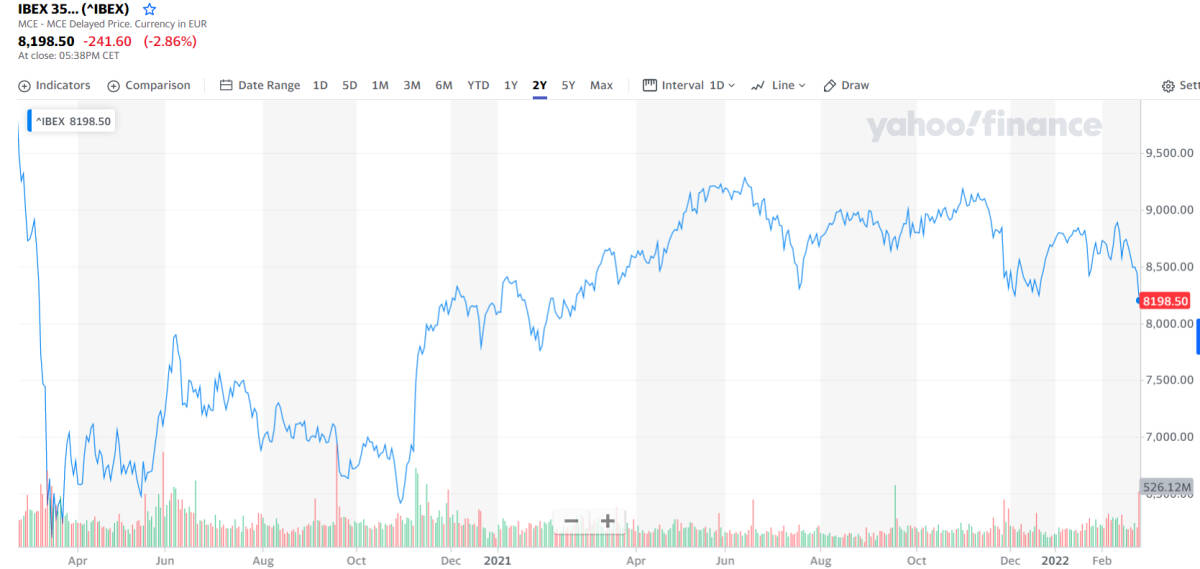

VALÈNCIA. 'El Vix Index se teme lo peor en Ucrania: el 'índice del miedo' se duplica en los últimos 13 días'. Así abría la sección de bolsa este diario el pasado 26 de enero... y un mes después el Vix Index lo volvió a clavar. Horas antes de la apertura bursátil europea de ayer Rusia invadía Ucrania, lo que provocó una espectacular apertura bajista en los parqués del Viejo Continente. En el caso del Ibex 35, el batacazo era superior al 4% perdiendo los 8.100 puntos. Pero no solo eso sino que la prima de riesgo marcaba los 105 puntos básicos y el precio del petróleo Brent superaba el umbral de los 100 dólares. Todo ello mientras el Vix Index se disparaba por encima de los 37 puntos, marcando máximos de octubre de 2020. No hay que olvidar que por encima de los 30 puntos es sinónimo de inquietud en los mercados.

Analistas, operadores, gestores e inversores en particular asistían a una espectacular corriente bajista en los mercados de renta variable; mientras el fantasma de una nueva recesión económica se dejaba ver. Y muy especialmente en el caso del Banco Central Europeo (BCE). Isabel Schnabel, miembro del Comité Ejecutivo de la autoridad monetaria, señalaba que evaluarán cualquiera de sus decisiones en el marco del impacto provocado por el ataque a Ucrania en las perspectivas económicas globales.

"La forma en la que el ataque a Ucrania de hoy cambie las perspectivas de la zona euro es algo muy incierto en este momento. Estamos vigilando la situación de cerca y evaluaremos con cuidado las consecuencias de nuestras políticas. En tiempos de extrema incertidumbre" los bancos centrales necesitan ser una fuente de confianza y un faro para la economía", manifestaba la economista alemana.

Pinchar aquí para ver el gráfico del Vix Index más grande (Fuente: YahooFinance)

Lo hacía a tres semanas vistas de lo que en las agendas financieras está marcado en rojo: la reunión del BCE del 10 de marzo donde dará a conocer sus previsiones y la nueva hoja de ruta en el camino de normalización de la política monetaria. El organismo presidido por Christine Lagarde examinará de nuevo la senda de compras de activos para ajustarla en caso de que sea necesario. En todo caso, Schnabel recordó que la actual hoja de ruta del BCE contempla que antes de cualquier subida de tipos tendrá lugar el fin de las compras netas de activos; algo que no se espera que se produzca hasta, como mínimo, finales del presente ejercicio.

Finalmente las bolsas europeas echaron el cierre a la sesión recortando algo de las pérdidas iniciales, muy especialmente en el caso de la española cuyo Ibex 35 pasó de hundirse un 4,6% a perder 'solo' un 2,8%. Y es que durante la jornada llegó a ver de cerca la cota psicológica de los 8.000 puntos al marcar un mínimo de 8.048. Finalmente cerró en los 8.198,50 puntos, un nivel que no visitaba desde febrero de 2021. Al término de la jornada en España (17:35 horas), la prima de riesgo se situaba en los 104 puntos básicos, mientras el precio del barril Brent -la variedad europea- en los 193,7 dólares y el 'índice del miedo' en los 32 puntos.

La visión de media docena de expertos

¿Y a partir de ahora cómo actuar en los mercados confiando en una pronta solución del conflicto por la vía diplomática? "La vigilancia debería ser la palabra clave para los inversores, ya que el conflicto podría dar muchos giros, y los costes humanitarios podrían ser enormes. El aumento de los precios de las materias primas tendría un impacto negativo en un entorno ya dominado por una mayor inflación con implicaciones para el crecimiento y potencialmente para la política monetaria. Estamos atentos a cualquier perturbación de la liquidez del mercado y sugerimos una postura cautelosa, ya que los participantes en el mercado podrían reducir su exposición a los activos de riesgo tras años de sólidos resultados", así advertía Gregor Hirt, Global CIO Multi Asset de Allianz Global Investors.

"La invasión de Ucrania por parte de Rusia esa madrugada es el peor escenario para la población ucraniana y un gran choque al panorama geopolítico mundial. También supone un reto importante para los inversores, que tardaron en considerar esta eventualidad como una cruda probabilidad. Hay que comprar cuando empieza la guerra, pero para que surja una oportunidad de compra, los mercados tienen que reaccionar de forma exagerada, y todavía no ha llegado el momento. Con una inflación que sigue aumentando en medio de una crisis energética y ahora esta sacudida a la confianza de los inversores, tenemos que evaluar esta crisis en general antes de calibrar su impacto en las perspectivas de crecimiento. Y aún no estamos seguros de que Europa sea capaz de asegurar el suministro de energía a finales de 2022. Es interesante ver las primeras indicaciones del BCE de que está supervisando la situación, pero las posibilidades de que los bancos centrales vuelvan a inyectar liquidez para apuntalar las economías y los mercados son todavía remotas", manifestaba Benjamin Melman, Global CIO Edmond de Rothschild Asset Management.

Pinchar aquí para ver el gráfico del Ibex 35 más grande (Fuente: YahooFinance)

Por su parte, Stefan Kreuzkamp, Chief Investment Officer para DWS, prevé que "los mercados permanecerán muy volátiles durante algunos días más hasta que haya claridad sobre el alcance de las sanciones de occidente y una mayor comprensión de si Putin se detendrá en las fronteras de Ucrania con otros estados postsoviéticos. Los bancos centrales reconsiderarán su política y seguirán siendo flexibles. Los riesgos de una recesión en Europa han aumentado, por lo que nuestras previsiones estratégicas están siendo revisadas. ¿Consecuencias para la economía y los mercados? Después de un primer estado de shock, los mercados esperan más claridad sobre el alcance de las sanciones occidentales, así como las posibles contramedidas de Rusia. La dinámica del mercado a la baja podría intensificarse si se activan ciertos límites de riesgo con los inversores institucionales, o si los inversores minoristas comienzan a entrar en pánico. Al mismo tiempo, la experiencia histórica nos dice que esos días tampoco son buenos para vender. Creemos que la energía conllevará una prima de riesgo durante un tiempo prolongado. Esto, a su vez, hace que la reacción de los bancos centrales sean más difícil de predecir".

Diego Fernández Elices, director general de inversiones de A&G Banca Privada, tiene claro que "la determinación de Rusia de llegar hasta el final nos lleva a no esperamos una solución rápida a una situación compleja que continuará generando volatilidad, en la que la reacción de la OTAN será de gran relevancia. La evolución de las bolsas durante conflictos militares pasados sugiere que estos suelen ser capítulos bajistas de corta duración y pocos meses después, las bolsas tienden a recuperas con fuerza, siendo mayores las caídas el mes anterior al inicio del conflicto que el primer mes desde su inicio. Los aspectos económicos y financieros, que serán los relevantes en el medio plazo deben marcarnos la dirección. En ese sentido, ni el comercio y las condiciones financieras están bajo un riesgo significativo, siendo la mayor amenaza una posible disrupción en el mercado del gas. El nivel de pesimismo es fuerte, pero es pronto para hablar de capitulación. No tomaríamos aún indicadores de sentimiento como señales contrarias de pesimismo extremo para añadir riesgo de forma agresiva en carteras, pero sugieren que, en líneas generales, tampoco en buen momento para vender agresivamente activos de riesgo, claudicando en este punto. Los fundamentales de la economía han mejorado en el último mes de forma significativa y serán soporte para la recuperación cuando se reduzca la tensión en Ucrania".

De las 'commodities' a la política monetaria

Michel Salden, responsable de materias primas de Vontobel, apunta a que el conflicto "amenaza el abastecimiento de energía, mientras los bancos centrales más agresivos podrían cambiar de rumbo. Este conflicto militar en toda regla ha aumentado considerablemente los riesgos de interrupción del suministro de petróleo y gas, pero cabe suponer que Rusia cumplirá sus contratos de suministro de energía a largo plazo, como hizo en el pasado. Sin embargo, es poco probable que el país envíe gas adicional para reponer los inventarios europeos en verano, que ahora están un 20% por debajo de sus medias de cinco años. Esto podría ser un problema importante el próximo invierno. Por otro lado, los mercados ya están revisando la probabilidad de la senda de subida de los tipos de interés prevista por la Reserva Federal en previsión de movimientos dovish, ya que el extremo largo de la curva del Tesoro estadounidense está mostrando grandes caídas en los rendimientos reales".

Por último, desde Edmond de Rothschild Banca Privada, su CIO Lars Kalbreier compara la situación actual con tres acontecimientos:

- La invasión rusa de Crimea en 2014, un conflicto regional que dio lugar a sanciones a Rusia, pero sin mayor impacto económico mundial.

- La invasión rusa del norte de Georgia en 2008, otro conflicto regional que dio lugar a sanciones a Rusia, pero sin mayor impacto económico mundial.

- Las dos Guerras del Golfo de 1990-91 y 2002, cuando la coalición liderada por Estados Unidos invadió Irak. La similitud con la primera Guerra del Golfo es especialmente acertada: la comparación es que Irak y Kuwait representan algo menos del 10% de la producción mundial de petróleo, mientras que Rusia representa actualmente algo más del 10% de la producción mundial de petróleo. Del mismo modo, Irak era la cuarta potencia militar del mundo en 1990, Rusia es ahora oficialmente la segunda potencia militar del mundo.

"Cuando observamos estos acontecimientos históricos, vemos que los mercados estuvieron bajo presión al principio, cuando prevalecía la incertidumbre. Luego, cuando se alcanzó un nuevo equilibrio, o cuando un resultado era más probable, los mercados se estabilizaron y luego se recuperaron. Seis meses después del estallido de estos conflictos pasados, los mercados de renta variable se encontraban en niveles más altos que cuando se inició el conflicto. Creemos que esta situación es comparable a los conflictos del pasado porque el enfrentamiento seguirá siendo regional y el peso económico global de los países implicados es pequeño, por lo que el crecimiento económico mundial no se ve amenazado. De hecho, ni Estados Unidos ni la OTAN intervendrán en este conflicto. Rusia y Ucrania sólo representan el 1,5% del PIB mundial (cifras de 2020), por lo que el impacto en el crecimiento seguirá siendo limitado gracias al impulso de crecimiento post-Covid en el mundo. En consecuencia, creemos que los mercados seguirán siendo volátiles mientras persistan las incertidumbres, pero una vez que el resultado sea más seguro, los mercados deberían estabilizarse", explicaba.