MADRID. La ralentización del crecimiento económico en Europa hará que se endurezcan sus condiciones financieras. Esto se debe a que los bancos centrales continúan con la lucha contra la inflación, a que las perspectivas soberanas siguen siendo negativas y a que aumenta la presión sobre las empresas altamente endeudadas.

Uno de los cinco temas principales que seguimos de cerca en nuestra última evaluación de las condiciones crediticias es la tendencia restrictiva (hawkish) que mantienen los bancos centrales.

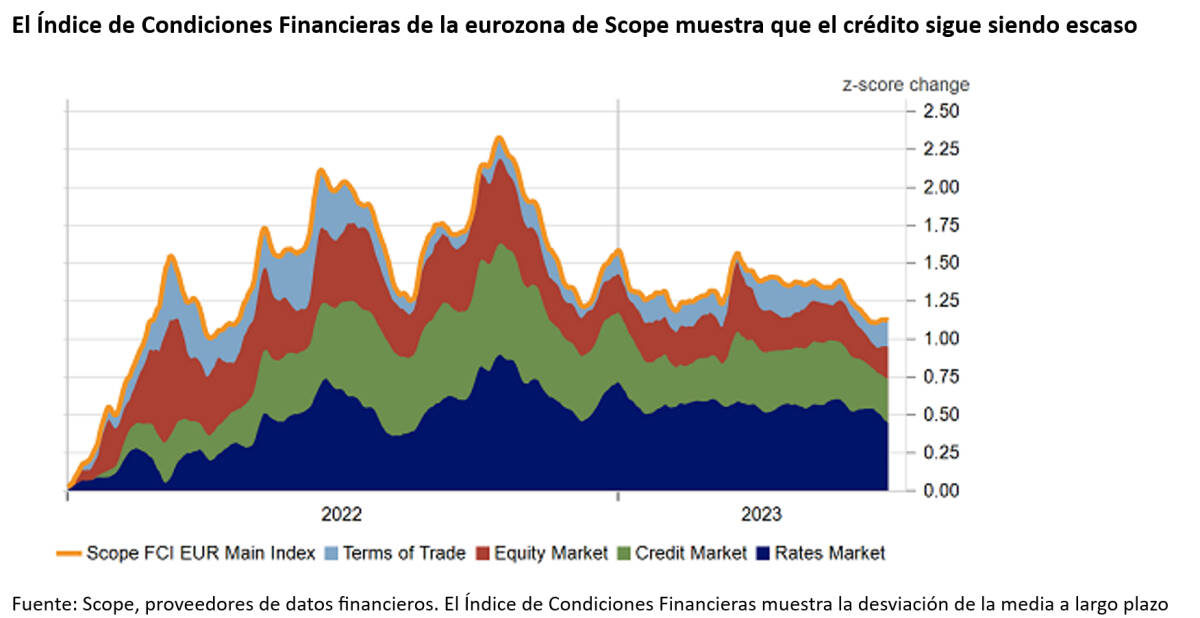

Endurecimiento de las condiciones financieras: Las condiciones financieras de la eurozona se endurecerán conforme el BCE continúe aumentando sus principales tipos de interés y aplique un modesto endurecimiento cuantitativo. A todo ello hay que sumar el efecto del correspondiente fortalecimiento del euro. La preocupación por el impacto adverso de las políticas de los bancos centrales sobre el crecimiento económico y los prestatarios también podría pesar sobre el Índice de Condiciones Financieras de Scope en el tercer trimestre. Así pues, es posible que no se mantengan las favorables condiciones de financiación de las que han disfrutado las compañías emisoras de deuda en lo que va de año. El Índice de Morosidad de las Empresas de la eurozona de Scope también apunta a un modesto aumento de los impagos empresariales.

Ralentización del crecimiento económico: Las perspectivas económicas siguen siendo difíciles. El crecimiento en 2023 será más lento que el ejercicio pasado, aunque la recuperación desigual se prolongará hasta 2024. Este año, el crecimiento de la producción mundial se reducirá al 2,8% desde el 3,3% de 2022, con un crecimiento del 0,9% en la eurozona y del 0,2% en Reino Unido.

No obstante, persisten los riesgos de tensiones en el sistema bancario y de una política monetaria más restrictiva de lo previsto. Europa y otras grandes economías siguen resistiendo, como pone de manifiesto el acercamiento de las expectativas de crecimiento del consenso al escenario de nuestras previsiones de referencia, que son relativamente favorables y se basan en una valoración "neutra" de los riesgos macroeconómicos.

La elevada inflación y la difícil dinámica fiscal se combinan para enturbiar las perspectivas de la calidad del crédito soberano. Este año, el número de prestatarios soberanos que han experimentado rebajas de rating, en lugar de subidas, ha sido significativamente mayor. Mantenemos una perspectiva soberana negativa para 2023.

Inflación persistente: Es probable que las tasas de inflación disminuyan gradualmente algo más este año desde los niveles más altos de las últimas décadas. Sin embargo, sigue existiendo un riesgo importante de que se produzcan nuevos retrasos en la convergencia con los objetivos de los bancos centrales al ampliarse las presiones sobre los precios. Se prevé que la inflación se mantenga alta durante más tiempo. Las rápidas subidas de precios reducen el valor real de los stocks de deuda existentes - lo que es positivo desde el punto de vista crediticio para los soberanos con calificación - pero los beneficios se erosionan a medida que aumentan los pagos de intereses y se reduce el margen de maniobra de los bancos centrales.

Política monetaria restrictiva: Los tipos de interés de los bancos centrales subirán más de lo previsto y se mantendrán en su nivel máximo hasta bien entrado 2024, suponiendo que no se produzcan recortes. Si la inflación sigue sorprendiendo al alza, el ciclo de subidas de los tipos de interés podría prolongarse más de lo previsto. Una política monetaria restrictiva y un espacio fiscal reducido ejercen presión sobre el rating crediticio, tanto de las finanzas públicas de las economías emergentes como de las avanzadas.

Calidad estable del crédito empresarial: La calidad del crédito con grado de inversión sigue siendo sólida, con algunas excepciones, en particular en segmentos del sector inmobiliario de algunos países, debido a la subida de los tipos y la caída de las valoraciones. En general, las empresas europeas se benefician de una demanda sólida, aunque hay indicios de exceso de existencias en algunos sectores industriales, como el químico. La sensibilidad a los precios parece baja en los bienes de consumo duradero -un ejemplo es el boyante sector automovilístico- y en algunos sectores de servicios, sobre todo las aerolíneas. Los proveedores de bienes de consumo básico se enfrentan en general a una reducción de los márgenes. Los bancos seguirán beneficiándose de la subida de tipos y de los diferenciales favorables de los tipos de interés, sobre todo en la eurozona.

Dierk Brandenburg y Dennis Shen son analistas de Scope Ratings