entrevista al gestor valenciano de fondos de inversión

Javier Lorenzo (GPM): "La mayoría de inversores no están preparados para asumir rachas de pérdidas"

Javier Lorenzo (Fotos: Eva Máñez)

Javier Lorenzo (Fotos: Eva Máñez)VALÈNCIA. Javier Lorenzo cumplirá el mes que viene su primer año como gestor de fondos de inversión en Gestión de Patrimonios Mobiliarios (GPM), tal y como avanzó hace casi un año este diario. Hablamos de una sociedad de valores independiente, que sigue creciendo. Lo hará compatibilizando su trabajo en la escuela de trading que fundó y dirige llamada Jlorenzotrading.com, que día a día gana más adeptos.

Este financiero valenciano, viejo conocido de los lectores como su compañero y paisano Ricardo González, acaba de recibir la pertinente autorización de la Comisión Nacional del Mercado de Valores (CNMV) a su primer fondo de inversión. Se trata del GPM Asignación Táctica, uno de los diez compartimentos del GPM Gestión Activa, cuyo código ISIN es el ES0142630096.

Pero nada mejor que hablar con Lorenzo para conocer todo lo que hay detrás de este vehículo de inversión, además de otras cuestiones relacionadas con la marcha de los mercados financieros. A continuación, la charla mantenida tras atender una vez más amablemente la llamada de este diario:

-En primer lugar, ¿qué le ha llevado a lanzar el GPM Asignación Táctica?

-Uno de mis objetivos desde hace muchos años era llegar a gestionar mi propio fondo de inversión y después de un largo tiempo años estudiando, analizando e investigando los mercados -e invirtiendo mi propio capital- conseguí llegar a una forma o filosofía de inversión con la que me siento muy cómodo. Es un fondo que permite obtener buenas rentabilidades con una volatilidad muy controlada, unas rachas de pérdidas 'fáciles de sobrellevar' -las caídas nunca son fáciles de llevar- y también los tiempos en los que estás en pérdidas son relativamente cortos. Psicológicamente considero que es mi cartera ideal y por mi experiencia en el trato con inversores es una posibilidad muy buena para muchos de ellos.

-¿Considera que la mayoría de pequeños inversores no están preparados para asumir grandes rachas de pérdidas?

-La mayoría de pequeños inversores no está preparada para asumir rachas de pérdidas, pero no se dan cuenta de esto hasta que no lo viven en sus carnes. Otro problema es esa frase hecha de 'para ganar más, hay que arriesgar más', que está demostrada que eso no es así. Lo que hay que hacer es que tu ratio de Sharpe -rentabilidad ajustada al riesgo- sea lo más alto posible y este fondo lo consigue.

-Para aquellos lectores que todavía no sepan lo que es la asignación táctica, ¿cómo se lo explicaría?

-La asignación táctica de activos es una estrategia de inversión dinámica que va ajustando los pesos de los activos de una cartera. El objetivo de una estrategia de asignación táctica es mejorar la rentabilidad acomodada al riesgo de la inversión en gestión pasiva y consta de tres fases:

- Selección de los activos donde debemos tener varias clases descorrelacionadas entre sí para que siempre haya algo en la cartera que responda bien en cualquier situación del mercado.

- Combinarlos de manera que se adapten a nuestros objetivos y tengan en cuenta el perfil de riesgo como inversores.

- Gestionar la combinación a lo largo del tiempo, es decir, atender a la situación que vive cada activo en un momento determinado para decidir si hemos de subir o bajar el porcentaje que tenemos invertidos en ellos. Esta parte en el fondo GPM Asignación Táctica la hacemos de forma automatizada en base a varios sistemas diseñados por mí. ¿Por qué? Porque el futuro es impredecible y no podemos saber que lo hará mejor en cada momento, así que nos basamos en sistemas con sentido común y que han actuado de forma correcta en el pasado.

En el caso de nuestro fondo distribuimos el capital en oro, renta fija de largo plazo, liquidez y renta variable; y a su vez dentro de la renta variable lo asignamos a los sectores y factores que mejor momentum de medio plazo muestren.

"La frontera eficiente entre la rentabilidad y el riesgo es trabajando con activos y sistemas descorrelacionados entre sí"

-¿Cómo encuentra la frontera eficiente entre la rentabilidad y el riesgo?

-Trabajando con activos y sistemas descorrelacionados entre sí que nos ayuden a beneficiarnos lo máximo posible de las fases alcistas del mercado, nunca seremos los que más ganemos pero sí tendremos un buen rendimiento; y sobre todo que nos ayuden a proteger nuestro capital cuando las cosas vengan mal dadas. Este el punto fuerte de nuestro fondo.

-¿Qué objetivos se ha marcado? Partícipes, activos bajo gestión, rentabilidades…

-Pues la verdad que a nivel de partícipes y volumen no hay ningún objetivo como tal. El principal objetivo es ser disciplinados y seguir nuestros sistemas, y de esta forma hacer una labor de formación y educación financiera para que el mayor número de gente posible conozca esta filosofía de inversión que hay muy pocas opciones hoy en día. Todo ello valorando que puede ser una buena opción tanto para confiar sus ahorros como para utilizar el 'fondo de hucha'. En este sentido es fundamental haciendo aportaciones periódicas, consiguiendo una rentabilidad muy interesante con unos vaivenes muy llevaderos.

-¿Y en cuanto a rentabilidades?

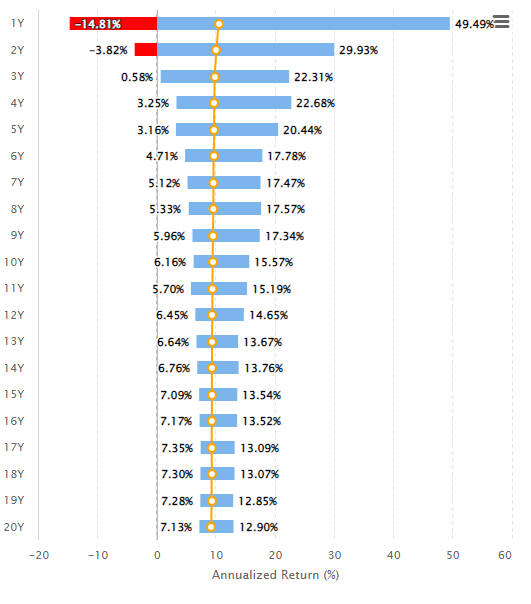

-Nadie sabe cómo actuará el mercado en el futuro, pero con la siguiente imagen creo que puedo contestar a la pregunta. Como se aprecia, cuanto más largo es el plazo de inversión más fácil es que nuestro fondo ofrezca entorno a un 7-8% de rentabilidad anual. Está claro que nos pueden tocar años mejores o peores, pero en el peor de los casos obtendremos pequeñas pérdidas a corto plazo y en el mejor obtendremos grandes ganancias: rentabilidad ajustada al riesgo muy interesante y un horizonte temporal de 3-5 años como mínimo.

-En mayo cumplirá su primer año en GPM, ¿qué balance hace?

-La verdad que muy bueno y la respuesta ha sido increíble, de ahí que en menos de un año hayamos decidido pasar a formato fondo de inversión por ser mucho más ventajoso para los partícipes, y mucho más fácil para mí a la hora de llevar la gestión. En cuanto a resultados, todavía es muy pronto por el poco tiempo transcurrido pero aún así hemos obtenido una mayor rentabilidad que el MSCI World con menor volatilidad y menor racha de pérdidas. Aunque es algo totalmente anecdótico (sonríe), diríamos que hemos cumplido.

"Hay que adaptar la cartera lo mejor posible al escenario y tratar de que se defienda bien y pierda lo menos posible"

-¿Es complicado hoy en día a la hora de gestionar batir a una inflación cada vez más elevada?

-Está claro que cuando la inflación alcanza los actuales niveles es un problema muy serio, por lo que es muy difícil batirla en el corto plazo. Sin embargo, creo que eso no debe ser una preocupación porque siempre hay que una tener visión de largo plazo. La economía son ciclos y siempre van a haber fases así, por lo que tenemos que adaptar nuestra cartera lo mejor posible al escenario reinante. ¿Cómo? Sobreponderando activos que lo puedan hacer mejor en esta situación y ser disciplinados con nuestros sistemas.

-¿Y ganar dinero en periodos bajistas?

-Pues también es muy complicado, por lo que hay que adaptar la cartera lo mejor posible al escenario y tratar de que se defienda bien y pierda lo menos posible. Precisamente nuestros sistemas consiguen eso.

-¿Qué planes tiene para este año?

-En lo laboral seguir volcado con el lanzamiento del nuevo fondo y con mis labores de formación y docencia en los mercados financieros, que es lo que me apasiona. Y en lo personal, en junio voy a ser papá de mi segunda hija por lo que va a ser un verano complicado (sonríe).

-¿Cómo ve la marcha de unos mercados financieros condicionados por la guerra?

-Pues es una situación que preocupa y mucho, pero hay que tener en cuenta que históricamente los conflictos geopolíticos de este estilo no han supuesto grandes problemas para los mercados. Siempre está el susto muy corto plazo y en este caso parece que ya estamos viendo un rebote fuerte tras la corrección inicial a pesar de la incertidumbre.

"El Banco Central Europeo (BCE) va a subir los tipos de interés sí o sí como está haciendo la reserva federal (FED)"

-¿Se animará el Banco Central Europeo (BCE) a seguir los pasos de la Reserva Federal de Estados Unidos (FED) y encarecerá el precio oficial del dinero este año?

-Seguro que sí: el BCE va a subir los tipos de interés sí o sí y me imagino que irá haciendo lo que haga la FED.

-¿Y la FED los elevará hasta diez veces los suyos a lo largo de 2022 como algunos dicen?

-No sé si serán siete, ocho o diez veces, ni tampoco si lo hará de cuarto en cuarto de punto o a un ritmo del 0,50%, pero desde luego parece que no queda más remedio que llevar los tipos por encima del 2% en una primera fase. A partir de ahí habrá que ver la reacción de todo para pasar a la siguiente.