MADRID. Los inversores no han experimentado un shock de oferta tan fuerte en más de 40 años. El shock actual, que está aumentando los costes de producción, haciendo que los bienes y servicios sean más escasos y más caros, se produjo en gran medida por el conflicto de Ucrania. Muchos intentan comparar los acontecimientos actuales del mercado con las crisis del petróleo de los 70 para sacar conclusiones de cara a sus estrategias de inversión. Durante la guerra del Yom Kippur, en octubre de 1973, los países árabes miembros de la OPEP, encabezados por Arabia Saudí, impusieron un embargo petrolero de seis meses a los países que apoyaban a Israel en la guerra.

Pero, ¿hasta qué punto son comparables ambos shocks de la oferta y qué conclusiones pueden extraerse para que los inversores naveguen con seguridad en el turbulento entorno actual del mercado? Entonces y ahora, un conflicto regional desencadenó sanciones y se convirtió en una guerra económica mundial. Esto provocó una drástica escasez de suministro energético, acompañada de una fuerte subida de los precios de la energía.

En ambos casos, el aumento de los precios de la energía incrementó la inflación en EE.UU. y obligó a la Reserva Federal a subir sustancialmente los tipos de interés. El resultado: estanflación, es decir, alta inflación sin crecimiento. La inflación fue del 9,2% de media durante la primera crisis del petróleo, y del 8,4% durante el conflicto de Ucrania hasta ahora. El crecimiento del PIB cayó del 5,7% en 1973 al -0,5% en 1974. Para 2022, el crecimiento se estima en un 1,5%, por debajo del 6% del año anterior. En la década de los 70, la cotización de las acciones no reaccionó bien ante una situación tan mixta. El S&P 500 americano (rendimiento total) sólo volvió a su nivel anterior a la crisis después de unos 3 años. La pérdida máxima en ese momento fue de casi el 50%. Desde la invasión rusa de Ucrania, el S&P 500 ha caído casi una cuarta parte hasta ahora.

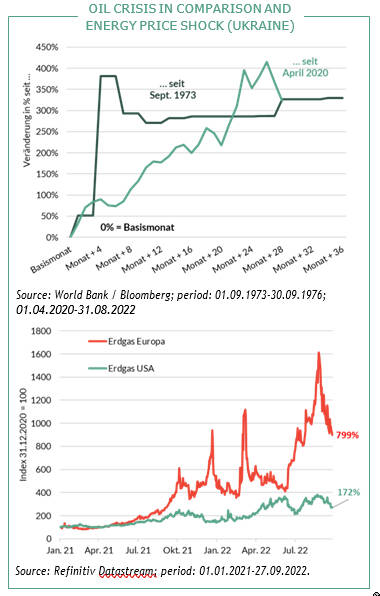

El primer gráfico muestra la subida de los precios del petróleo durante la primera crisis del petróleo y desde el inicio de la guerra en Ucrania. Ambas crisis de precios tienen una magnitud muy similar. Sin embargo, la actual subida de los precios de la energía se está prolongando en el tiempo, ya que comenzó durante el pico de la crisis de la Covid, en abril de 2020. La diferencia crucial es que la producción era mucho más intensiva en energía en ese momento: en comparación con la década de 1970, hoy sólo se necesita la mitad de petróleo para producir el mismo rendimiento económico. Además, la situación de EE.UU. ha pasado de ser un importador neto de energía en los años 70 a un exportador neto. El segundo gráfico muestra que Europa se ve mucho más afectada por el aumento del precio del gas que Estados Unidos.

Durante una estanflación, los beneficios de las empresas se ven presionados por varios flancos. Las elevadas facturas energéticas y las demandas salariales aumentan los costes, mientras que un clima negativo de consumo e inversión amenaza las ventas desde el lado de la demanda. En un entorno así, es más importante que nunca seleccionar empresas que puedan repercutir el aumento de los costes a sus clientes y mostrar un sólido crecimiento de las ventas. Centrarse en modelos de negocio 'a prueba de crisis' con poder de fijación de precios es, en nuestra opinión, crucial para el éxito de la inversión. Nos centramos en empresas de calidad con alta eficiencia de capital, claras ventajas competitivas y poder de fijación de precios.

La crisis ya ha dejado su huella: medidos por indicadores como la relación precio-beneficio, la relación precio-libro o el rendimiento de los flujos de caja, la renta variable ya no está valorada de forma cara, al menos en Europa y en los mercados emergentes. Como inversores a largo plazo, nos preguntamos cuándo es el momento adecuado para volver a subir los ratios de renta variable. En siete de las ocho recesiones que se han producido en EE.UU. desde 1965, lo correcto fue volver a elevar los ratios de capital hasta poco antes de que terminara la recesión. Todavía no hemos llegado a ese punto.

Corta duración

La duración es corta. Los años 70 han demostrado que los choques de oferta pueden durar más tiempo, porque, a diferencia de un choque de demanda, el gobierno no puede hacer frente a un declive económico mediante una política fiscal expansiva o recortes de los tipos de interés. Si lo hiciera, la inflación aumentaría aún más. La elevada inflación de los años 70 no terminó en EE.UU. hasta después de la segunda crisis del petróleo, cuando la Reserva Federal, bajo el mando de Paul Volcker, subió los tipos de interés a más del 20% a principios de los años 80, sumiendo a la economía en la recesión.

Unas subidas de tipos de interés tan elevadas son impensables hoy en día, ya que los países están mucho más endeudados que a principios de los años 70. Si el BCE subiera demasiado los tipos de interés, se avecinaría una segunda crisis del euro. Dado el limitado margen de maniobra de los bancos centrales, especialmente en Europa, la fase de alta inflación podría durar más de lo que el mercado espera actualmente.

Jan Viebig es Global Co-CIO Oddo BHF AM