MADRID. Los llamados 'gráficos de puntos' o 'dot plots' que publica la Reserva Federal norteamericana (FED( cada trimestre atraen mucha atención por razones obvias. Ofrecen a los participantes del mercado una estimación de las opiniones de los miembros del Comité Federal de Mercado Abierto (FOMC) sobre una serie de temas, incluidas las perspectivas de los tipos a corto plazo. Un parámetro menos popular sobre el que también dan indicaciones es el tipo de interés a largo plazo de los fondos federales, es decir, la senda política adecuada prevista a largo plazo. Los participantes en el mercado lo consideran el tipo neutral en el que la política monetaria no es expansiva ni contractiva.

La relativa falta de atención al tipo a largo plazo no tiene su origen en que económicamente no sea relevante, sino más bien en que apenas se ha desviado de su mediana situada en el 2,5% desde junio de 2019. El único cambio en la mediana desde entonces se produjo en el gráfico de puntos de marzo de 2022, donde cayó al 2,375% solo para volver al 2,5% en la siguiente publicación. Creemos que esta proyección a largo plazo podría volver a estar de moda en los próximos trimestres, ya que es probable que la mediana del tipo a largo plazo se mueva al alza.

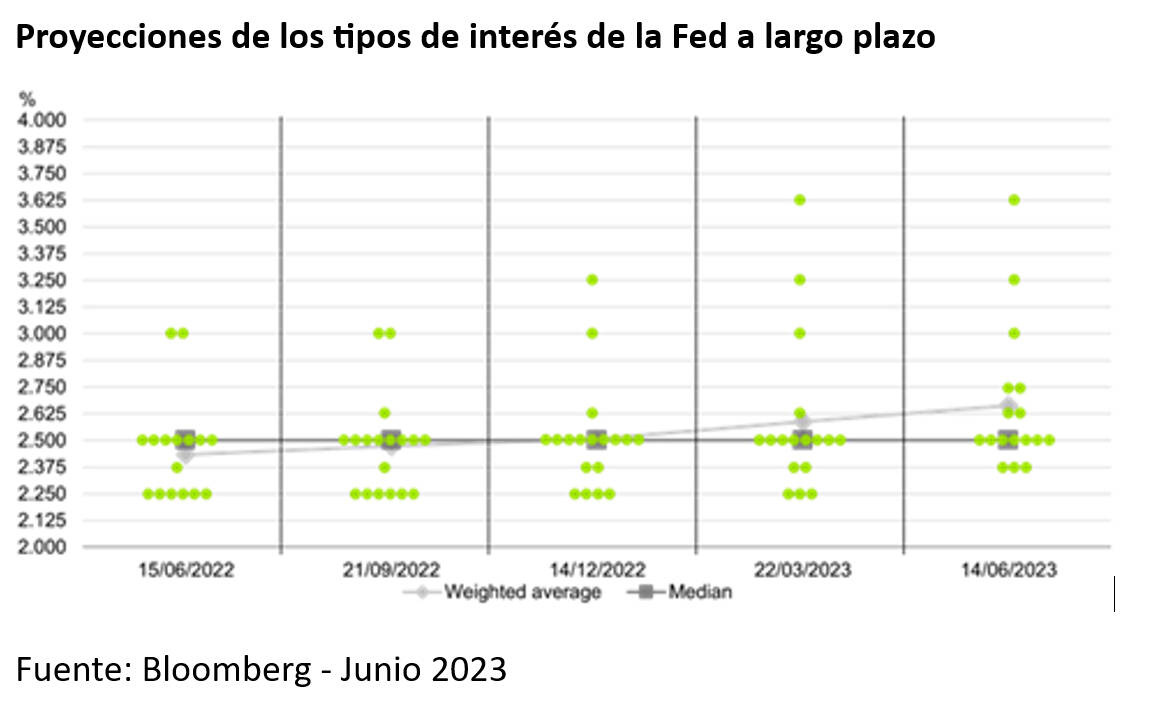

El hecho de que la mediana del tipo a largo plazo no se haya movido no significa que los puntos de los distintos miembros no lo hayan hecho; en realidad, se han movido bastante, como muestra el siguiente gráfico. Es importante señalar que solo mostramos unos pocos trimestres, pero en realidad los gráficos de puntos comenzaron en 2012 con un tipo a largo plazo proyectado… ¡del 4,25%!

Nuestra primera observación es que el rango ha aumentado en amplitud, lo que refleja lo incierta que es la situación económica en este momento. Durante varios trimestres, los puntos individuales se situaron en un intervalo relativamente estrecho del 2,5% al 3%. En marzo de 2023, la horquilla era mucho más amplia, del 2,25% al 3,625%.

La segunda observación es que las proyecciones están empezando a subir. Los puntos más bajos ya no están en el 2,25%, sino en el 2,375%. Debemos tener en cuenta que esto ha sucedido mientras la mediana, más ampliamente difundida, sigue estando en el 2,5%. La mediana de una distribución discreta es el número que divide la distribución en dos mitades con el mismo número de observaciones tras ordenarlas de forma ascendente (o descendente), que en este caso es el 2,5%. Es un número interesante, pero no muestra el panorama completo.

Proyecciones de futuro

Por ejemplo, si en las proyecciones de septiembre los tres puntos situados actualmente en el 2,375% (resaltados en el punto del gráfico del 1476/2023 que figura más abajo) subieran al 2,5% para unirse a los siete existentes y sumar un total de 10, entonces la mediana no se movería del 2,5%, aunque todos los puntos restantes situados actualmente por encima del 2,5% subieran. La media, sin embargo, subiría. De hecho, ya ha aumentado desde algo menos del 2,5% hasta el 2,662%, que es el más alto desde junio de 2019.

El cambio parece pequeño, pero creemos que es significativo y es probable que la media ponderada siga subiendo. Las expectativas de inflación, aunque no huyen y en ese sentido siguen ancladas, se han situado en una cifra más alta que en el ciclo anterior. La expectativa de inflación para los próximos 5-10 años de Michigan se sitúa actualmente en el 3%.

Aunque este también era el caso a finales de los años 90 y en la década siguiente antes de la Gran Crisis Financiera, y los mercados durante esos periodos no estaban necesariamente preocupados por que la Fed hubiera perdido el control sobre la inflación, es importante tener en cuenta que la noción de tipos neutrales habría sido mucho más alta que el 2,5%. De hecho, el nivel más bajo al que llegó el tipo de los fondos federales en ese periodo fue el 2,5%, y sólo estuvo en ese nivel durante un breve periodo.

Nuestras conclusiones de esta situación son las siguientes:

- En primer lugar, si el tipo neutral es más alto de lo que se pensaba, entonces los tipos deberían ser más altos durante más tiempo. En este caso, el trayecto desde el territorio restrictivo al neutral es más corto y el nuevo equilibrio se situará en un nivel más elevado.

- En segundo lugar, el margen para que los bonos del Tesoro estadounidense suban en el caso hipotético de un aterrizaje brusco sería más limitado que de otro modo. Esto es particularmente cierto en esta coyuntura en la que la curva ya está muy invertida. Esto no quiere decir que los tipos no protejan las carteras en ese escenario, sino que es sólo una observación de que cuanto menor sea el rango entre el rendimiento del UST a 10 año y el tipo neutral, menor será el movimiento a la baja de los rendimientos cuando el ciclo llegue a su fin.

En nuestra opinión, este tipo neutral podría subir fácilmente hasta el 3%, teniendo en cuenta la situación actual de los tipos a corto plazo en relación con la trayectoria histórica y la deriva de las expectativas de inflación. Así pues, aunque nos gusta contar con la protección del Tesoro, consideramos que se trata de un pequeño obstáculo para ese rendimiento potencial.

Felipe Villarroel es gestor de carteras en Twenty Four (Boutique de Vontobel)