VALÈNCIA. Después de un mayo y un junio malísimos para los mercados en los que se cerró el peor semestre en bolsa desde los años 30, los mercados rebotaron en julio al calor de nuevos datos de inflación en EE UU que mostraron mayor moderación. Concretamente la inflación marco un 8,5% interanual, dos décimas menos de lo previsto. Con esto sobre la mesa, los analistas apostaron a que la Reserva Federal americana (FED) sería menos dura en su subida de tipos y que, acabada la subida, se podrían valorar los daños y seguir adelante. Como ya sabemos a la bolsa la igual un entorno que otro, lo que no le gusta es la incertidumbre.

Sin embargo, esta calma duró poco. Pues los datos presentados en septiembre mostraron que si bien la inflación descendía hasta el 8,3%, los analistas esperaban un 8,1%. Además, la tasa subyacente subió hasta el 6,3% desde el 5,9%, lo que cambió el discurso de los analistas. Ahora cabía esperar que la FED fuera más dura con los tipos. El mercado cayó, concretamente un 4%. Conocidos estos nuevos datos, los analistas pronostican que el banco central estadounidense subirá tipos hasta el 4%.

Todo esto está muy bien y podemos encontrar mucha literatura al respecto... pero ¿qué pasa con mis inversiones? Aquí se abren dos caminos contrapuestos: o sucumbir a la inflación en busca de seguridad o surfearla y aprovechar el momento. Según muchos dicen, la única manera de salir de este atolladero inflacionista es una recesión y parece que es lo que se cuece para 2023, que la subida de tipos nos lleve a una recesión que haga que la inflación baje. Así que si dejo el dinero en el banco pierdo poder adquisitivo, mientras si invierto en alguna cosa puedo sufrir grandes pérdidas. Una encrucijada.

¿Qué hago? La cuestión no es fácil y las recomendaciones no sirven de nada. Haga lo que pueda de acuerdo a su capacidad de sufrimiento porque la situación es muy difícil. Todos vamos a tener que remar mucho para estar en el mismo sitio o bien sucumbir Y aquí las emociones mandan. Pero, ¿qué podemos saber?, ¿a qué nos podemos coger al margen de las emociones? Veamos. Lo que es evidente es que el dinero cada vez vale menos, con los que tener dinero hoy no es la mejor opción. Esto está claro, pero ¿ qué camino adoptamos?

El precio, siempre clave

Algunos han optado por invertir en bienes inmobiliarios o tierras, por lo que de esta forma por lo menos esperan conservar el poder adquisitivo de su dinero que se supone recogerán los precios de los inmuebles. Pero ya hemos aprendido que esto no es siempre así, de modo que quien tome esta opción debe mesurar muy bien qué compra y qué precio está pagando. En realidad, el precio siempre es la clave. En todo caso en esta inversión tendremos poco up side, es decir, pocas posibilidades de obtener un beneficio sustancial.

Si queremos ganar dinero a nuestro dinero deberemos asumir mas riesgo o ,por lo menos, si no riesgo volatilidad, que no es lo mismo aunque lo parezca; algo así como lo que decía Camilo José Cela que no es lo mismo estar jodido que estar jodiendo.

En todo caso sin queremos beneficios deberemos asumir que momentáneamente nuestro dinero se puede volatilizar en parte como camino a ganar más. Warren Buffett tiene dos frases ilustrativas en este sentido: una es que el verdadero inversor ama la volatilidad y la otra que si no estás dispuesto a ver tus acciones caer un 50% no inviertas en bolsa.

Es verdad que algunos memes por ahí dicen: "He invertido mi dinero para no perder un 10% con la inflación y ahora pierdo un 20%". Así es. La única cuestión a resolver es si la pérdida del 20% es real o simplemente volatilidad. Entonces, y suponiendo que quiero asumir esta volatilidad, ¿dónde invertir? Veamos algunos datos. Decíamos antes que el comportamiento de los bancos centrales parece que va a llevar a la economía a una recesión, entonces ¿Qué empresas se comportan mejor en las recesiones?

Sectores más resistentes

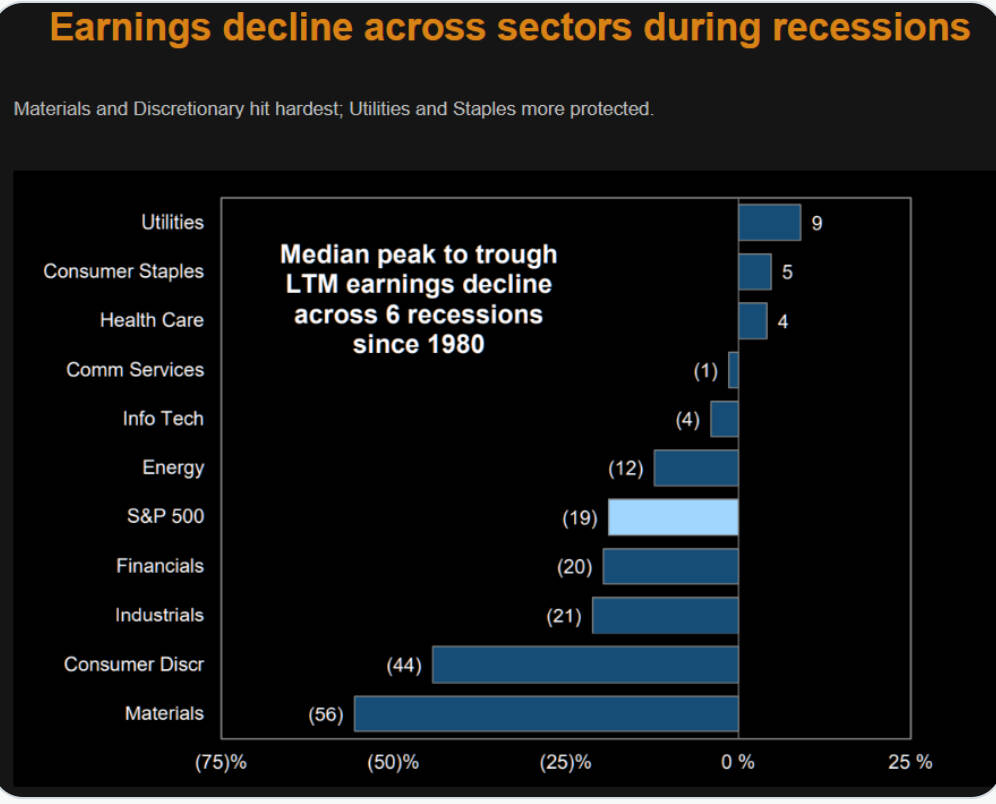

Tal y como dice la imagen superior parece que utilities, consumer staples y health care son los sectores más resistentes, es decir, que mejor sufren la recesión y pueden ser una buena elección para una inversión estable dentro del universo de la renta variable de por si inestable. En todo caso, en dicha imagen hay algo que es lo que a mi más me interesa: el comportamiento de la tecnología en las recesiones. Vemos que en realidad el sufrimiento en ventas de este sector está muy por debajo de la media y es sólo del 4%. Algo normal porque la tecnología en el entorno de la empresa es ahorradora de costes de por sí y, por lo tanto, se consume mucho cuando las cosas van mal.

Si esto lo unimos con el hecho de que estamos viendo caídas del hasta 80% en muchos valores tecnológicos, podemos concluir que nos encontramos frente a un sector en el que podemos encontrar muy buenas oportunidades. Cada uno debe buscar el camino que le haga sentirse más cómodo frente a esta nuevo entorno inflacionista, pero sobre todo debemos huir del pesimismo porque realmente nos encontramos -como en cada problema- con una gran oportunidad. No en vano Warren Buffett afirma que es precisamente en momentos como este, cuando el entorno macro es malo, cuando él ha realizado sus mejores comprar. "El miedo es el amigo de los inversores fundamentales, no lo olvide".

Lorenzo Serratosa es cofundador de la EAF valenciana Kau Markets y presidente de Substrate AI