ALICANTE. Al finalizar el año se suele comentar lo duro e imprevisible que este ha sido para nuestras inversiones. Hemos pasado -como todos los ejercicios- por muchos momentos de tensión en los mercados y sabemos que los volveremos a ver en el futuro. También es verdad que tendemos a restar importancia a lo que ha ocurrido en el pasado e incluso a olvidarnos conforme avanzamos en el futuro.

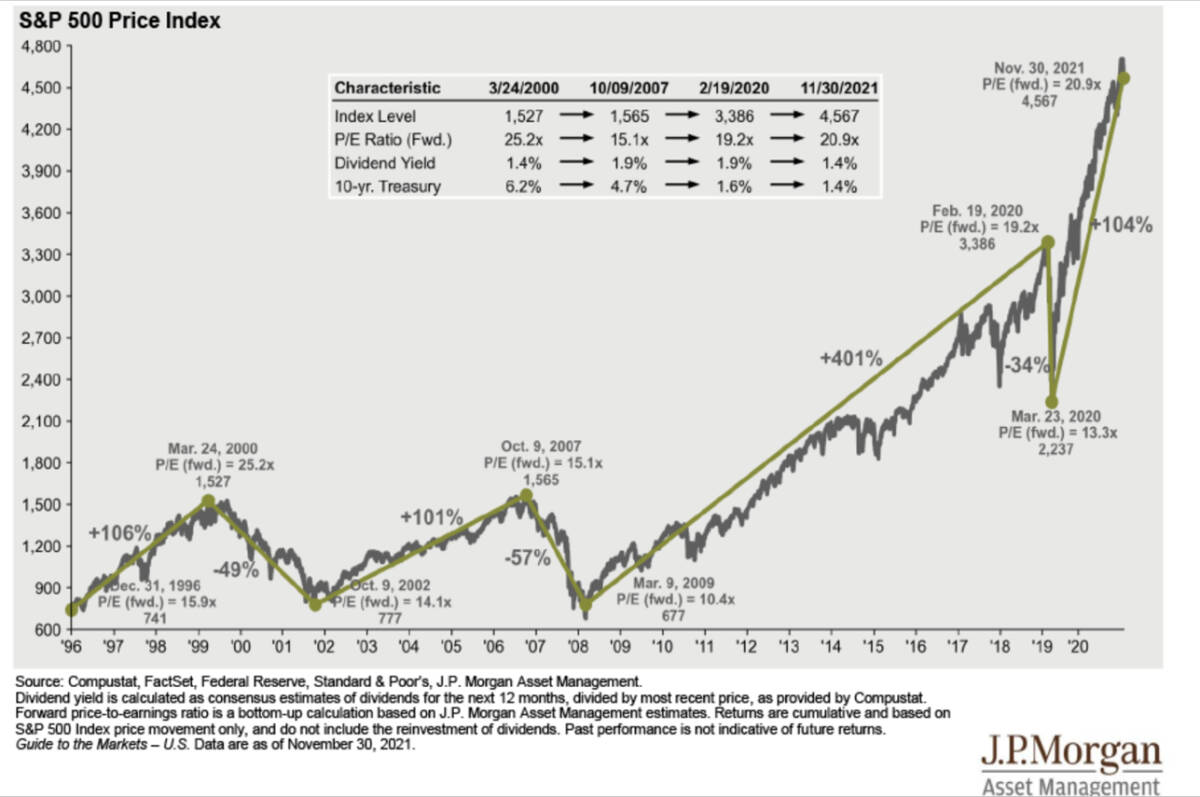

La parálisis económica que trajo la pandemia puso fin al ciclo económico más largo de la historia del S&P 500 (131 meses de expansión desde marzo de 2009 hasta febrero 2020). Sin embargo, 2021 ha sido el año de la recuperación con mayúsculas o en V, dado que la actividad repuntó con mucha fuerza y en un plazo muy corto. En el período entre el 23 de marzo de 2020 y el 30 de noviembre de 2021 la pendiente de la curva es más pronunciada que en cualquier ciclo anterior.

Es una clara señal del impacto positivo de las medidas tomadas y la eficacia estas para paliar esta recesión. Pero también ha traído otros efectos segundarios y nuevos retos a los que enfrentarse y que veremos a continuación. Desde que se acordaron las políticas de expansión hemos hablado de reflación, luego de estanflación por el miedo del repunte inflacionista que estamos experimentando a nivel global en mayor o menor medida. La gran inquietud es si esta inflación tendrá un carácter transitorio como nos indican desde los bancos centrales o, por el contrario, si va a ser persistente debido a los problemas derivados por los bloqueos de las cadenas de suministro. El impacto en este último caso puede llegar a generar tensiones y volatilidad en los mercados. La idea de volver a niveles de inflación pre pandémicos es poco factible debido a las subidas en los costes salariales, salarios y por el aumento de las expectativas de inflación.

2021, el año de la recuperación

Aún así prevemos que las actuaciones de las autoridades fiscales y monetarios seguirán respaldando la economía por la incertidumbre de la situación. Inclusive, como nota positiva, estas políticas podrían dar lugar un nuevo ciclo de expansión de la economía que se caracterizaría con un crecimiento mas moderado y mayor volatilidad.

Si bien 2021 ha sido el año de la recuperación, el yield to date o retorno en el año de las distintas economías ha sido muy dispar y desigual durante el año 2021. El SP500 lleva una subida cercana al 27%, el MSCI World también, el Ibex no llega al 3%, el Dax un 13%, y el Hang Seng Index pierde un 15%. Los mercados emergentes -menos China- no han podido unirse a la recuperación sobre todo por la falta soluciones reales para combatir los efectos de la pandemia. Esta divergencia nos dice mucho acerca de cómo ha impactado la pandemia y la eficacia de las medidas tomadas por las autoridades.

Y con una previsión de ralentización del crecimiento económico mundial, del aproximado 6% en 2021 pasaremos al 4,5% en 2022, lo que, aunque está por encima de la tendencia histórica, dejará a la economía mundial un 4% por debajo a finales de año de lo previsto antes de la pandemia. La persistencia del clima de incertidumbre está provocando que este crecimiento va a estar sujeto a revisiones a la baja por parte de la OCDE, del BCE y de los gobiernos. Estamos alerta ante la aparición de nuevas variantes de la covid-19 que impliquen restricciones al funcionamiento deseado de la economía ya que aportará riesgo para el ritmo de la recuperación.

Está claro que el camino a seguir es un endurecimiento de la política monetaria para limitar la inflación, pero con mucho cuidado para no dañar la recuperación. Y esto se produce dentro de un contexto de aumentos espectaculares del precio de la energía, que se podría asimilar a la crisis del petróleo en 1973. Y se produce justo en el momento de iniciar la transición hacia una economía con bajas emisiones de carbono. El objetivo fijado por las grandes economías es alcanzar esa neutralidad en emisiones de carbono a pesar de tener un alto coste en el corto plazo, aunque a largo plazo justificaría los esfuerzos realizados. Aparte los costes regulatorios y de adaptación a las necesidades ambientales repercutirán negativamente a través de la inflación. Estamos ya viendo la voluntad de reducir el ritmo de expansión monetaria por parte de los bancos centrales minorando el crecimiento de la oferta monetaria o retirando los estímulos.

Un problema llamado inflación

La inflación ha estado muy contenida e incluso negativa durante mucho tiempo, los bajos tipos de interés van a desaparecer gradualmente y según las últimas noticias desde la Fed y el BCE no tardarán en subirlos en cuanto sea posible. La inflación será un problema mayor que el crecimiento del PIB en 2022. Con la pandemia, los gobiernos han tenido que volverse más intervencionistas para favorecer la recuperación. El aumento de la inflación está poniendo presión a los bancos centrales para que suban los tipos de interés antes de lo previsto, lo que podría tener un efecto desastroso para el crecimiento económico mundial.

A los problemas tradicionales para medir la inflación, hay que añadir los nuevos retos que suponen las nuevas tecnologías y la digitalización. Al aumentar la velocidad a la que se innova, el sesgo por la entrada de nuevos productos y servicios en el mercado y el sesgo de mayor calidad de los existentes posiblemente hayan aumentado también. Otra cuestión adicional es el tratamiento que debe darse a los bienes gratuitos, tan comunes en la nueva era digital, que quedan totalmente excluidos de las estadísticas oficiales. Esto puede generar un sesgo a la baja en el cálculo del IPC, por ejemplo si los bienes gratuitos sustituyen bienes que antes suponían un gasto (como una llamada gratis a través de Skype en lugar de una llamada de teléfono o el uso de WhatsApp en lugar del SMS).

René Bauch es asesor financiero de la EAF alicantina gCapital Wealth Management, EAF que asesora el fondo Gestión Boutique gCapital Total Market (ES0116831050). Puede contactar con el autor para solventar cualquier duda o interesarse por los servicios de gestión patrimonial de gCapital escribiendo a bauch.rene@gcapital.es o info@gcapital.es