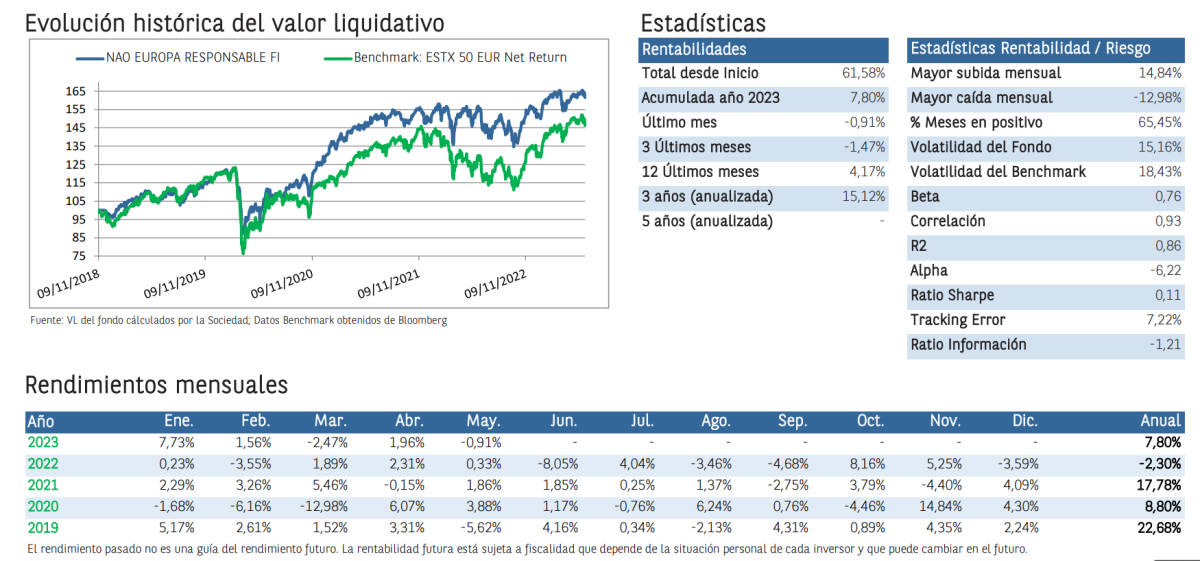

VALÈNCIA. El 'fondo verde' valenciano Nao Europa Responsable echó el cierre en mayo ofreciendo una rentabilidad acumulada del 7,8%. Un dato muy por encima del 3,1% de la media del conjunto total de fondos de inversión, según datos oficiales de la Asociación de Instituciones de Inversión Colectiva y Fondos de Pensiones (Inverco). Una vez más se demuestra que invirtiendo socialmente sostenible (ISR) se puede obtener rentabilidad... y mucha. Algo de lo que bien sabe Nao Sustainable Asset Management -Nao SAM-, dado que sigue a pies juntillas los criterios ASG/ESG, es decir, ambientales, sociales y de buen gobierno corporativo.

"Los mercados europeos siguen aguantando en niveles cercanos a máximos del año, mientras que en Estados Unidos han roto resistencias importantes. Esto contrasta con unos datos macroeconómicos a nivel mundial que siguen desacelerándose y esto indica que los resultados de los próximos trimestres deberían venir más flojos", explica a este diario Pilar Lloret, directora general de Nao SAM.

A su juicio, "la clave sigue estando en los siguientes movimientos de los bancos centrales donde se está descontando que no va a haber subidas de calado y ello da impulso a los mercados. No obstante, quedan todavía incertidumbres por el camino y cualquier mensaje más duro por parte de la Reserva Federal americana (FED) o del Banco Central Europeo (BCE) no sería bien recibido por los mercados".

Fuente: Nao SAM

La rentabilidad cosechada por Nao Europa Responsable desde su puesta de largo alcanza el 61,58% frente al 49,12% de su índice de referencia como es el Euro Stoxx50 Net Return. Además, y tomando el dato en lo que va de ejercicio, la volatilidad del 'fondo verde' se sitúa en el 13,04 % frente al 16,23% de dicho benchmark. Por su parte, la cartera del vehículo financiero valenciano presentaba hasta el 31 de mayo una exposición a renta variable del 88,68%, ligeramente inferior a la del mes anterior de alrededor del 89,3%.

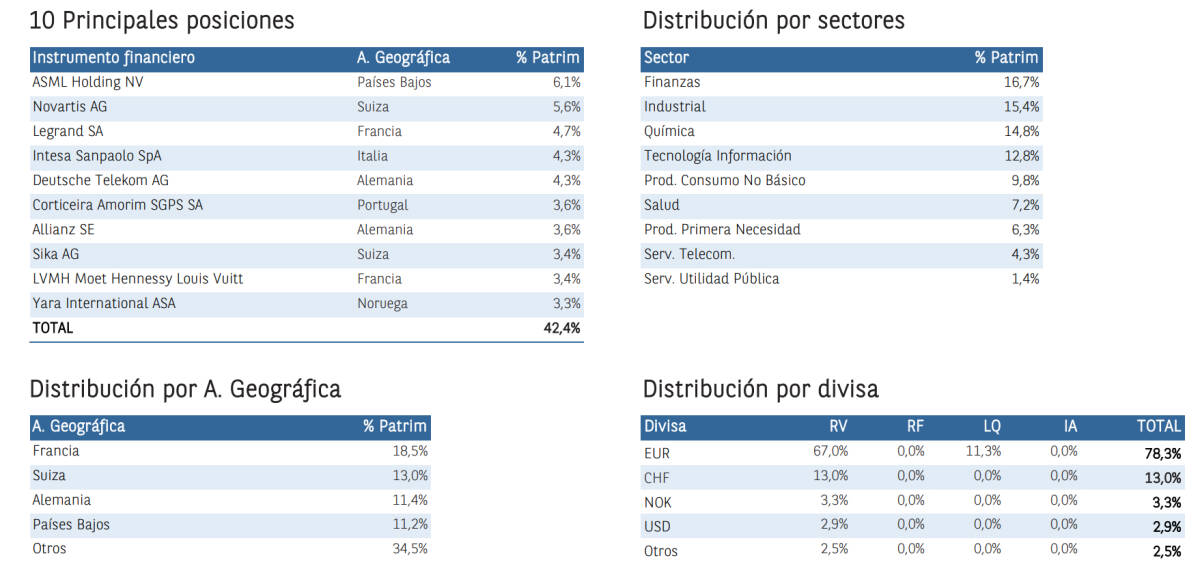

Las cinco mayores posiciones volvían a corresponder a las habituales en los últimos meses. A saber: el fabricante holandés de semiconductores ASML (6,1%), la farmacéutica suiza Novartis (5,6%), el especialista francés en infraestructuras eléctricas y digitales para edificios Legrand (4,7%), el banco italiano Intesa San Paolo (4,3%) e idéntico porcentaje la 'teleco' germana Deutsche Telekom (4,3%). Ninguna cotizada española figuraba en el 'Top 10' del portfolio de Nao.

Beneficiándose de la inflación

Eugeni Segarra, gestor de inversiones de Nao SAM, señala en la carta mensual remitida a los partícipes que "seguimos apostando por los sectores y empresas que se beneficien de la inflación como el sector financiero, pese a que hemos continuado reduciendo la exposición a ellos para tener una mejor diversificación en la cartera; o que tengan la capacidad de repercutir sus costes, que estén diferenciadas, con fuertes ventajas competitivas, con un balance muy robusto y con visibilidad en la generación de caja".

Lo hace remarcando una vez más que "aplicar los criterios ASG/ESG es un factor esencial a la hora de invertir a medio/largo plazo ofreciéndonos la posibilidad de invertir en sectores de claro crecimiento tales como la eficiencia energética, el reciclaje o el transporte limpio".

Fuente: Nao SAM

Por otro lado, Sergio Luján, responsable de Reporting & Investor Attention de la gestora valenciana, escribe en dicha carta en esta ocasión sobre Yara International, fabricante noruego de fertilizantes. El mismo que cierra el 'Top 10' de la cartera de Nao con un peso del 3,3% y "probablemente sea la compañía con más huella de carbono de la cartera. Centra su modelo de negocio en la elaboración y distribución de estos químicos tanto para uso agrícola como para uso industrial, vendiendo por todo el mundo y concentrando la actividad manufacturera básicamente en dos regiones: Europa y Latinoamérica", señala.

En cuanto al performance ASG/ESG de Yara International, Luján destaca que "es sencillamente sobresaliente. Podemos decir que se trata, probablemente, de la compañía que más ha mejorado de la cartera en cuanto a la parte medioambiental, y de las que más lo ha hecho teniendo en cuenta las otras vertientes de la sostenibilidad. En el periodo que va desde 2018 hasta 2022, la firma noruega ha conseguido reducciones (%) anualizadas de doble dígito en casi todas las ratios de eficiencia medioambiental calculados sobre las ventas. Por dar algunas cifras, por cada millón de euros facturado ha recortado sus emisiones de carbono en un 57% acumulado, la cantidad de electricidad utilizada en un 61%, el agua utilizada en un 55%, y los residuos generados en un 53%".

A modo de resumen, "no nos cabe la menor duda de que Yara International es una compañía 100% alineada con la sostenibilidad. Probablemente no haya nada que contribuya más al desarrollo sostenible que garantizar la provisión de alimentos para las generaciones futuras. La fabricación de fertilizantes es una actividad muy exigente medioambientalmente hablando, pero es totalmente necesaria para el bienestar de la población. Además, hoy sabemos que la llegada de los green fertilizers está a la vuelta de la esquina gracias a la posibilidad de generar hidrógeno con 'cero emisiones', y estamos seguros de que Yara va a permanecer a la vanguardia en esta transición".