ALICANTE. Observando los últimos datos macroeconómicos podemos ver que la recuperación de la economía mundial es anémica, la desaceleración del crecimiento económico persiste porque aunque seguimos creciendo lo hacemos a un ritmo menor. Además, este crecimiento económico es lento y muy desigual según los países.

Si recordamos el impacto negativo en las economías, generado por el repunte inflacionista que tuvimos en 2021-22, podemos apreciar que el gran esfuerzo realizado por parte de los bancos centrales en materia de política monetaria para contener la inflación ha tenido un resultado positivo. Todo ello a pesar del riesgo de ralentizar la actividad económica a través de subidas de tipos de interés. La resiliencia de la economía mundial, desde que empezó el escenario inflacionista, ha sido notable y los mercados han respondido a la continua mejoría en los datos de inflación y de crecimiento de manera muy optimista, llevando las bolsas a nuevos máximos históricos como en el caso del SP&500 o del Euro Stoxx50.

Pero no han terminado los problemas, todavía sigue existiendo mucha incertidumbre e impera la prudencia. La FED y el BCE han podido lidiar con el problema de la inflación aplicando políticas monetarias y ahora queda por saber cuándo recortarán tipos, lo que va a depender de las expectativas de inflación y de crecimiento. Sabemos que el fenómeno inflacionista es muy rápido en la subida y muy lento en la bajada. Este fenómeno se conoce como histéresis y se da especialmente en los precios y en los costes. Christine Lagarde ya expresó su cautela a la hora de bajar tipos demasiado pronto por el peligro que ello conlleva. Se espera que en 2024 se estabilizará el crecimiento y que se dará entrada a un ciclo de relajación monetaria, que afectará de distintas maneras a economías que se encuentran en ciclos diferentes.

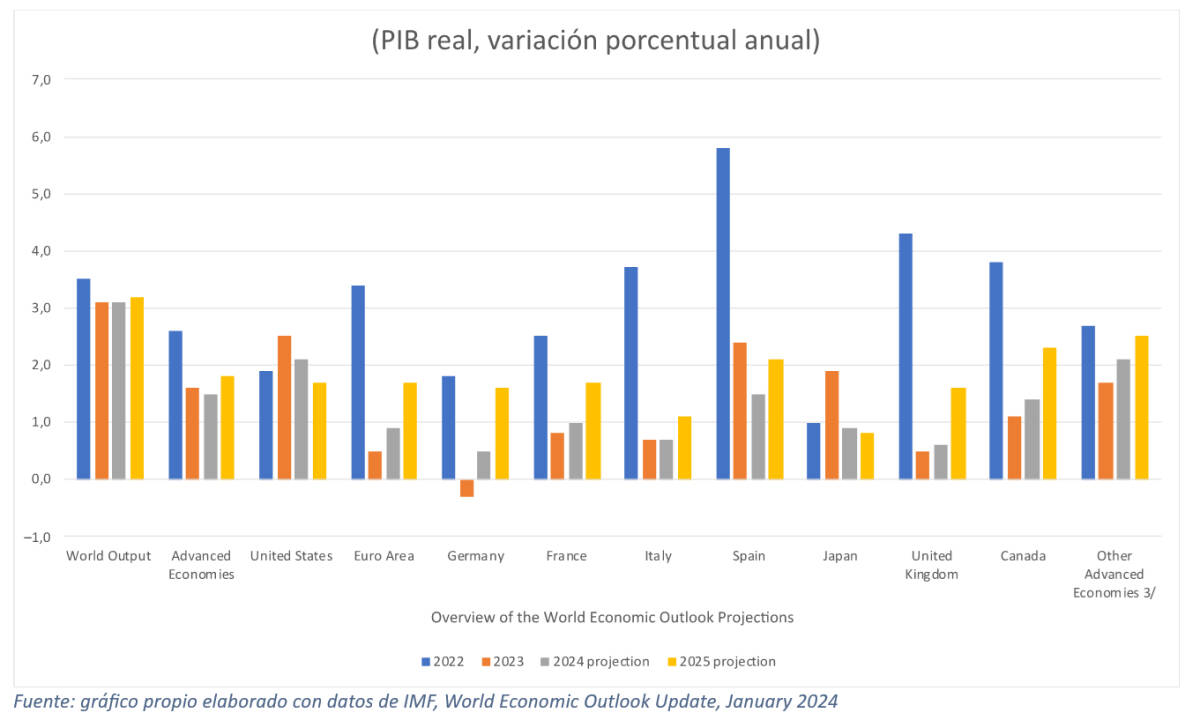

Esperamos un crecimiento más moderado en Estados Unidos donde la política monetaria restrictiva sigue afectando al crecimiento, y en China donde la debilidad del consumo y la inversión siguen lastrando la actividad económica. En la Eurozona, por su parte, se espera que la actividad repunte ligeramente tras un 2023 difícil. Muchas otras economías siguen mostrando una gran resiliencia, con mejoras en el crecimiento en Brasil, India y las principales economías del sudeste asiático. Por ahora, como se puede apreciar en el siguiente gráfico que las expectativas del PIB a nivel global son muy modestas. Vemos claramente que en Europa fue España el país con mayor crecimiento en 2022 y 2023 frente a una Alemania raquítica con expectativas muy lamentables.

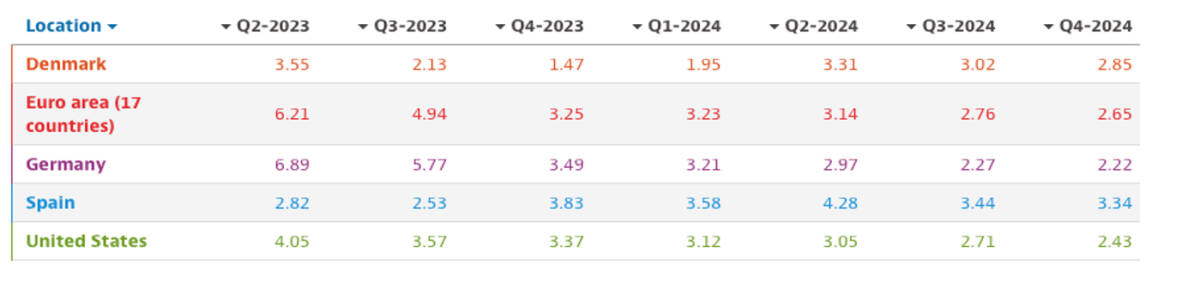

Según la OCDE las expectativas de inflación siguen una tendencia a la baja, el objetivo del BCE del 2% no se va a lograr en los próximos años pero estaremos cerca. Sin embargo, esta tendencia a la baja de la inflación podría ser más acusada si la rigidez del mercado laboral disminuyese y las expectativas de inflación a corto plazo también continuaran disminuyendo, lo que permitiría a los bancos centrales bajar tipos.

Fuente: OECD Economic Outlook: Statistics and Projections

La incertidumbre geopolítica en estos momentos es muy alta y podría traer más volatilidad en los mercados. La pandemia, la invasión rusa de Ucrania y ahora el conflicto de Gaza han y están impactado directamente en las economías. Lo que está claro es que la inflación podría dispararse de nuevo ante un contexto. El aumento de los fletes entre Asia y Europa -debido a los ataques del mar Rojo- no es positivo para las expectativas de inflación; a pesar de que todavía no se han producido cuellos de botella en los suministros, la situación es preocupante. Y como señalamos antes, los ajustes salariales en Europa son un factor para tener muy en cuenta para las expectativas de inflación.

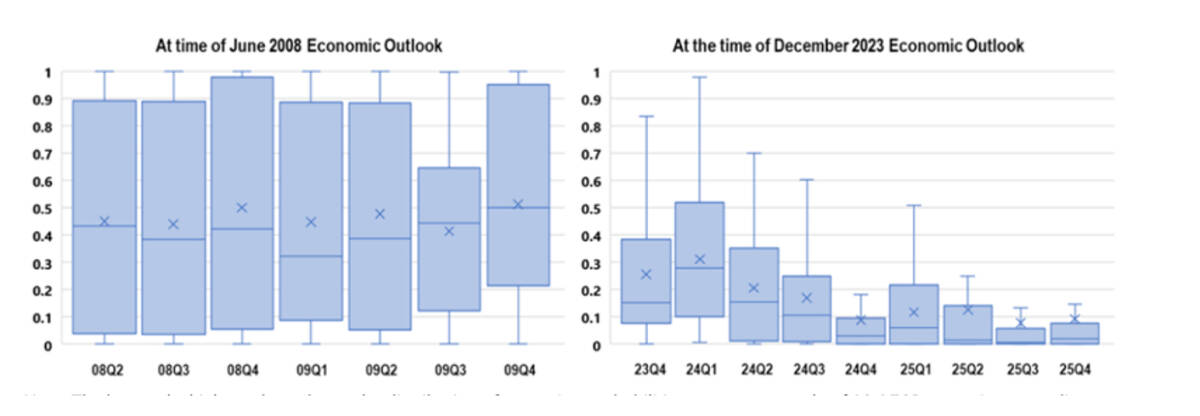

Desde la pandemia, las proyecciones de datos económicos por parte de los analistas macroeconómicos han sido sujetas a constantes revisiones sobre todo motivados por la incertidumbre de los acontecimientos que han acontecido. Se ha hablado mucho de si puede existir un escenario de recesión en los próximos años pero parece que esta situación no es muy probable, según los el BCE, la OCDE y el FMI. ¿Con qué certeza lo podemos saber? Las proyecciones de datos macroeconómicos son lo que son, proyecciones y pueden ser no tan exactos como quisiéramos. Y es que es un tema de estudio difícil. La conclusión del estudio publicado por el Fondo Monetario Internacional (FMI) llamado "How Well Do Economists Forecast Recessions?" hace hincapié en 3 causas de error en las proyecciones económicas:

- Los analistas no poseen la información suficiente para identificar con certeza una posible recesión futura o éstas son difíciles de prever por factores externos como las crisis políticas.

- Los analistas están sujetos a que si se equivocan puede haber riesgos reputacionales personales y de otras índoles si anticipan erróneamente una recesión.

- Los analistas se aferran a sus conclusiones anteriores y sólo las revisan lenta e insuficientemente en respuesta a la nueva información.

La OCDE se enfrenta a estos problemas con su modelo de predicción algorítmica Doombot. El objetivo perseguido es que los errores de predicción del momento en que se producirán los puntos de inflexión cíclicos o de las perturbaciones (externalidades) futuras pueden desaparecer mediante un análisis de variables financieras como el crédito y el precio de la vivienda, precio de las acciones y los tipos de interés. También se seleccionan variables del ciclo económico (medición de la utilización de la capacidad, la producción industrial, el PIB y el desempleo). Por lo tanto, es un modelo sólido que se construye a partir de datos oficiales de 20 países de la OCDE.

Como ilustración de lo anterior, podemos deducir si comparamos diferentes períodos como la crisis financiera con la actual, que estamos lejos de un escenario de recesión. Durante la crisis la probabilidad era aproximadamente de 90% y en algunos trimestres inclusive por encima. En estos momentos estamos lejos de estas cifras, estamos como mucho en el 50% pero disminuyendo en el tiempo. Los peores situados son Alemania, Francia, Finlandia, Portugal y Suecia en la banda alta (50%) y Reino Unido, Italia, Suiza y Bélgica con un 25%. En cuanto a los Estados Unidos, no parece que haya riesgo inmediato de entrar en recesión.

En un entorno como el actual, una posible nueva escalada del conflicto en Oriente Próximo podría tener efectos negativos en la actividad económica. Y no solamente en los países directamente implicados en el conflicto sino también nivel global. Ello traería un encarecimiento de las materias primas energéticas y un aumento de la incertidumbre económica general, además de volatilidad en los mercados financieros como ya hemos visto anteriormente. Y tendríamos de nuevo revisión de proyecciones macroeconómicos.

René Bauch es asesor financiero de la EAF alicantina gCapital Wealth Management EAF que asesora el fondo Gestión Boutique gCapital Total Market (ES0116831050). Puede contactar con el autor para solventar cualquier duda o interesarse por los servicios de gestión patrimonial de gCapital escribiendo a bauch.rene@gcapital.es o info@gcapital.es

Aviso legal: En ningún caso la presente publicación supone una recomendación personalizada o informe de inversión. Es un artículo meramente informativo. Bajo ninguna circunstancia podrá entenderse que el presente documento constituye una oferta de compra, venta, suscripción o negociación de valores u otros instrumentos. Su autor por tanto no responde bajo ninguna circunstancia por la utilización o seguimiento del mismo.