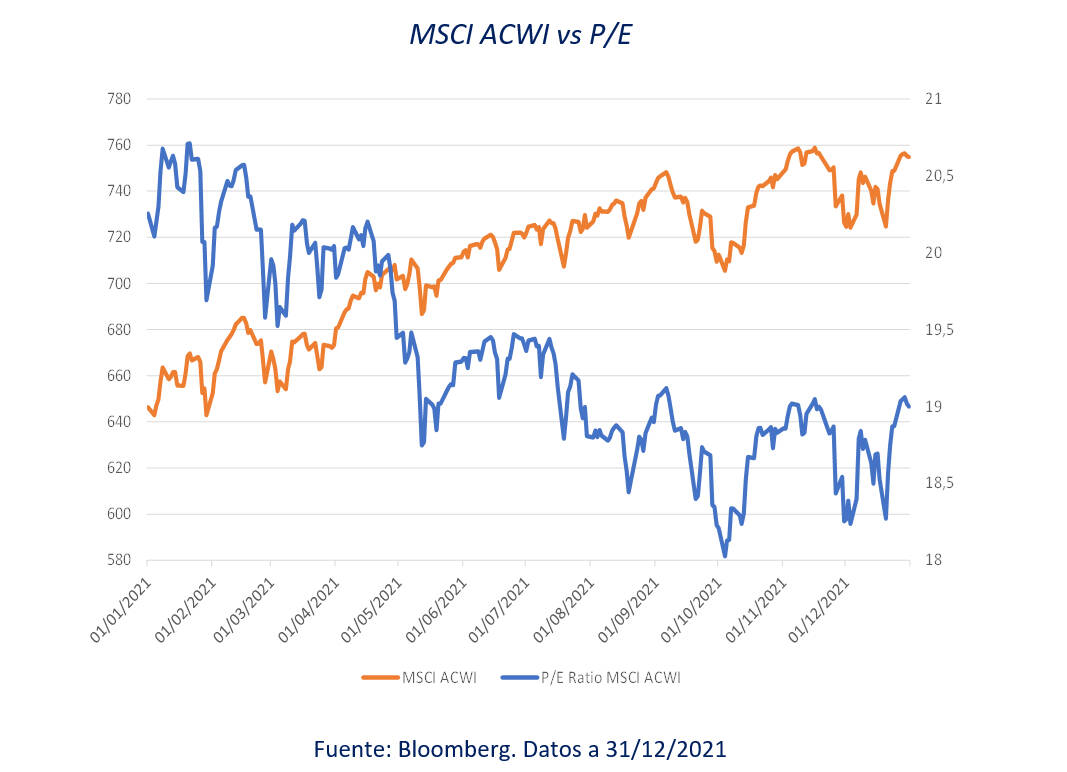

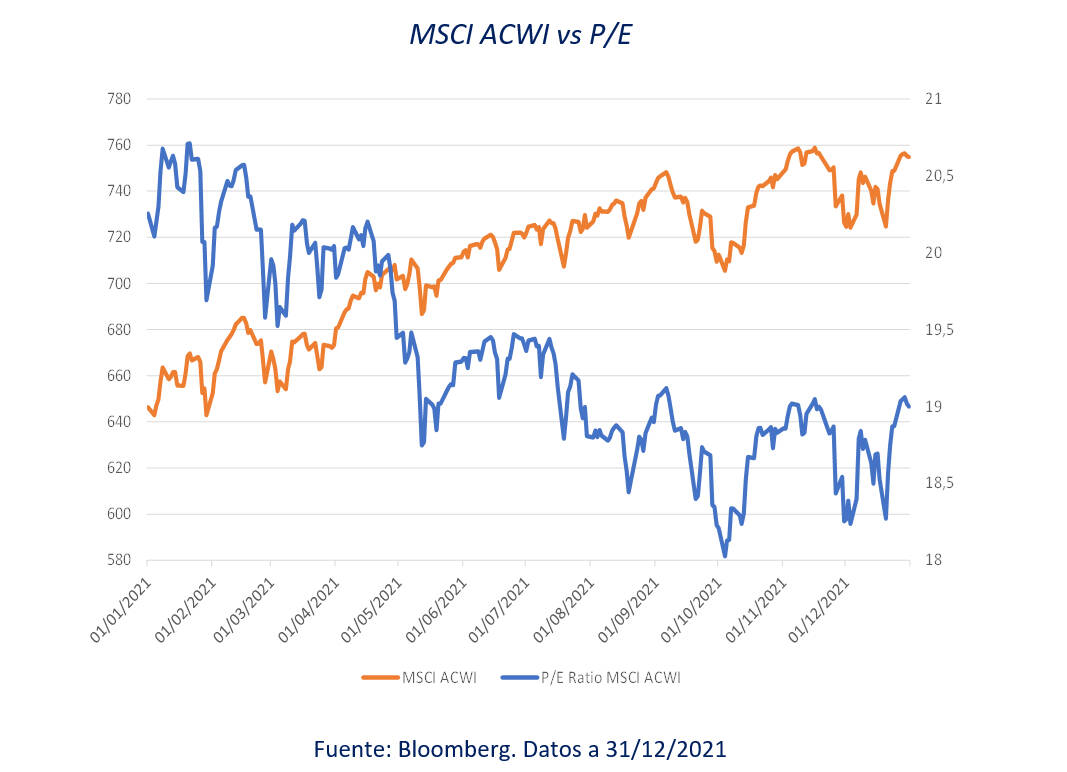

MADRID. Comenzando 2022, creemos que la renta variable puede seguir subiendo. A pesar de la fuerte racha, el mercado está más barato en comparación con el comienzo de 2021, gracias a las continuas revisiones al alza (beneficio por acción de 39,3 para 2021 por ahora, frente a 29,2 a principios de año).

Además, los resultados empresariales del tercer semestre han sido sólidos, con un crecimiento saludable de los ingresos y los gastos en Europa y Norteamérica. El crecimiento de los beneficios superó las expectativas iniciales del consenso, lo que dio lugar a un nuevo aumento de las previsiones de crecimiento del beneficio por acción (BPA) mixto.

Además, las previsiones actuales para el cuarto semestre son inferiores a las de septiembre, ya que las estimaciones de consenso sobre el BPA han disminuido durante el otoño. Normalmente, el cuarto semestre es mucho más fuerte que el tercero, y esto ofrece la posibilidad de otra sorpresa trimestral.

Prevemos un mayor margen de crecimiento basándonos principalmente en:

- El empleo, motor clave del gasto de los consumidores y, por tanto, motor último del crecimiento, sigue siendo un apoyo.

- Los signos tangibles de que las limitaciones de la oferta están pasando por su peor momento y de que los precios de la electricidad están volviendo a niveles más normalizados nos animan a creer que ya hemos tocado fondo.

- La desaceleración del crecimiento chino parece haber quedado atrás y está surgiendo un entorno político más favorable, mientras que la preocupación por el crédito debería permanecer bajo control.

- Los indicadores mixtos de actividad, como el CESI, parecen haber tocado fondo y han pasado a ser claramente positivos en diciembre. Esto suele ser una señal de apoyo para la rentabilidad de la renta variable en los próximos tres a seis meses.

- La recuperación económica en el sector servicios, acompañada de un aumento de la inversión privada y pública, debería seguir impulsando el crecimiento en los próximos años. 2022 también será un año de actividad continua de fusiones y adquisiciones, que apoyará los actuales niveles de valoración. A medio plazo, la aceleración de la financiación de la investigación y la innovación impulsará el crecimiento y creará una gran reserva de IPOs altamente innovadoras.

- Por último, dados los mensajes relativamente halagüeños de los bancos centrales en diciembre, no esperamos que se anuncie un nuevo endurecimiento monetario. Los precios actuales de los futuros y la inflación acompañada de crecimiento no son perjudiciales para las acciones. Las acciones de crecimiento parecen especialmente sensibles a los rendimientos reales, mientras que las de yield parecen menos sensibles. Esto se debe en gran medida a la naturaleza a largo plazo de los valores de crecimiento. Sin embargo, dado su perfil de mayor calidad, no los descartaríamos por completo. Este posicionamiento nos permite navegar por el actual entorno de mercado volátil con el agravante sanitario (variante Ómicron).

En conclusión, seguimos siendo positivos con respecto a la renta variable, dado el potencial de mejora de los beneficios, los niveles de valoración razonables y su mayor rentabilidad. Seguimos prefiriendo Europa y Japón frente a EE UU debido a una estructura de mercado más cíclica/de valor en el entorno actual. En cuanto a los mercados emergentes, seguimos siendo muy selectivos en general y nos mantenemos alejados de las inversiones en China, que se encuentran en el foco regulatorio.

Hugo Bonnard es gestor de renta variable de La Française AM

Hugo Bonnard

Hugo Bonnard