análisis

¿Recibirá el alta médica el sector sanitario en Bolsa?

Foto: CARME RIPOLLÉS

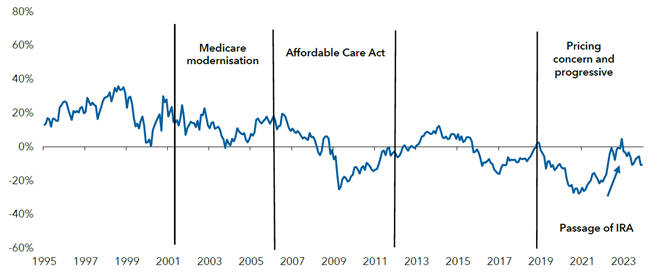

Foto: CARME RIPOLLÉSEn términos relativos, 2023 fue el peor año para los valores sanitarios desde 1999, ya que su rendimiento fue un 20% inferior al del conjunto del mercado mundial de renta variable.

Si se excluyen Novo Nordisk y Eli Lilly -dos grandes y notables valores atípicos cuyas exitosas franquicias de medicamentos para la diabetes/obesidad impulsaron el año pasado unas rentabilidades extraordinarias de sus cotizaciones-, el sector habría tenido un rendimiento aún más bajo, del 24%.

Rentabilidad relativa del MSCI World Health Care frente al índice MSCI World (en USD)

Los resultados pasados no garantizan los resultados futuros

Datos por año natural desde el 1 de enero de 1995 hasta el 31 de diciembre de 2023. Basado en la diferencia del rendimiento total neto de cada índice, calculado sobre una base aritmética. Fuente: Datastream.

No existe una única razón que explique la debilidad relativa del sector sanitario en los últimos tiempos. En su lugar, pueden estar en juego varios factores:

Entorno de riesgo: Tras un difícil año 2022, la renta variable mundial, representada por el índice MSCI World, experimentó un fuerte repunte en 2023 (+24% en USD) impulsada por el entusiasmo en torno a la inteligencia artificial y la expectativa de que los bancos centrales pausen las subidas de tipos o incluso consideren recortarlos. Al tratarse de un sector tradicionalmente defensivo -la demanda de productos y servicios sanitarios está menos correlacionada con la economía y los mercados bursátiles-, la sanidad se quedó rezagada en este mercado de riesgo.

Ley de Reducción de la Inflación (IRA): Firmada en 2022, la IRA es una ley fundamental del gobierno federal estadounidense que pretende frenar la inflación invirtiendo en infraestructuras, energías limpias y reduciendo los costes sanitarios, entre otros objetivos. La ley otorga a Medicare -el programa federal estadounidense de seguro médico para mayores de 65 años- la potestad de negociar directamente con las empresas biofarmacéuticas y biotecnológicas los precios de sus medicamentos más utilizados (en términos de gasto). De aquí a 2030 se seleccionarán 60 medicamentos para la negociación de precios.

Evidentemente, Medicare utiliza una gama de medicamentos con y sin patente y, por lo general, paga más por los que tienen patente. Como la duración de las patentes se acorta con la IRA, Medicare está en una posición más fuerte para negociar los precios de los medicamentos cuando dejan de estar patentados y se enfrentan a una mayor competencia. El desarrollo, ensayo y aprobación de nuevos medicamentos puede llevar años -a veces más de una década-; para generar un rendimiento de la inversión suficientemente atractivo, se requiere un periodo suficientemente largo durante el cual el coste de ese desarrollo pueda recuperarse mediante una fijación de precios efectiva.

Antes de esta nueva legislación, los nuevos medicamentos podían beneficiarse de hasta 15 años de protección de patente antes de la "pérdida de exclusividad", lo que legalmente abre la puerta a que los competidores comercialicen biosimilares/genéricos, a menudo a precios significativamente más bajos. En la práctica, la IRA reduce de 15 años a 9 (para medicamentos de moléculas pequeñas) o 13 (para los de moléculas grandes) el plazo durante el cual las empresas farmacéuticas pueden beneficiarse de precios favorables.

Valoración relativa del sector sanitario durante anteriores sistemas políticos

Índice MSCI USA Health Care en relación con el índice MSCI USA, PER a 12 meses vista+

Los resultados pasados no garantizan los resultados futuros

Datos del 1 de enero de 1995 al 31 de diciembre de 2023. Diferencia en la relación precio/beneficios de cada índice calculada sobre una base geométrica. Fuente: Datastream.

Riesgo de fusiones y adquisiciones: 2023 fue un año tranquilo para las fusiones y adquisiciones en el sector sanitario, afectado por el fuerte aumento de los costes de financiación y la incertidumbre económica. Sin embargo, es probable que esto suponga un repunte de la actividad de fusiones y adquisiciones en 2024, a medida que se reajusten los presupuestos y las empresas biofarmacéuticas de gran capitalización traten de reforzar sus carteras. Según una estimación de Goldman Sachs, la capacidad de fusiones y adquisiciones en el sector sanitario podría aumentar un 34% interanual en 2024. El mercado teme que los compradores tengan que pagar grandes primas, ya que en el sector biotecnológico queda un número relativamente pequeño de empresas por adquirir.

Andy Budden es Investment Director de Capital Group