VALÈNCIA. En 2019 le preguntaron a Greg Becker, el consejero delegado de Silicon Valley Bank (SVB), cómo describiría su trabajo a un desconocido en una fiesta y su respuesta fue: "The coolest banking job in the entire world". O en castellano: "El trabajo bancario más guay del mundo entero".

El término 'cool' en inglés significa directamente 'frío', pero a partir de los años 30 en EE UU se empezó a usar como un sinónimo de algo 'intensamente bueno' o 'genial'. De hecho, Capitol Records se subió al carro en 1957 al reunir una serie de grabaciones del músico de jazz Miles Davis y publicarlas bajo el título "The Birth of the Cool". Desde entonces, el término 'cool' y la figura de Miles se hicieron indisociables, sirviendo además para definir el estilo de su música que se caracterizaba por ser vibrante, aventurada, espontanea e innovadora.

Así pues, la expresión "the coolest banking job" que utilizaba Greg Becker no era baladí, pues ya encapsulaba la cultura del Silicon Valley Bank, es decir, somos la banca guay que sirve a start-ups guays. Ciertamente, sus clientes eran empresas innovadoras del sector tecnológico con base principalmente en la costa oeste a las que se les prestaba bajo la premisa de que algunas fracasarían, pero que las que triunfaran pagarían de sobra por las otras. Aunque tardarán entre tres y cinco años en llegar a la tierra prometida de los beneficios. Por ello, el banco se preciaba de comportarse como una start-up permitiendo teletrabajar a sus 8.500 empleados como el propio Gary Becker que lo hacía a veces desde Hawaii o el presidente Mike Descheneaux, que se conectaba desde Florida.

Además, fomentaba la empatía y las relaciones con los emprendedores a los que también les ayudaba con sus finanzas personales, que iban desde sus hipotecas hasta los pagos del colegio de sus hijos. De este modo, al cultivar una imagen próxima y desenfadada, consiguió una gran masa de clientes del sector del venture capital a los que agasajaba con viajes a estaciones de esquí, partidos de béisbol, visitas a bodegas o palcos en conciertos donde podía practicar un jugoso networking.

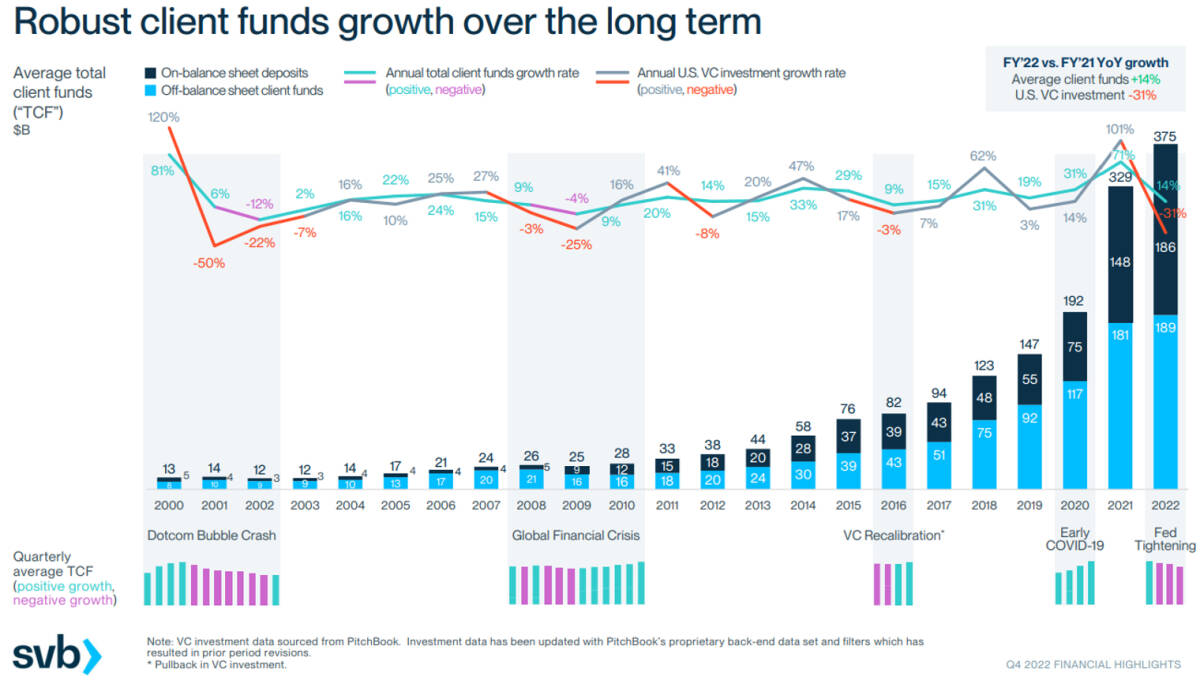

Este modelo de negocio funcionó muy bien mientras los tipos de interés se mantenía en cero o muy bajos, a la vez que una oleada de dinero inundaba el mercado. De hecho, en 2012 tenían 18.000 millones de dólares en depósitos de clientes en su balance, mientras que a finales de 2022 controlaban un espectacular montante de 186.000 millones de dólares, tal y como se aprecia en el siguiente gráfico correspondiente a su presentación a inversores en enero de 2023.

El problema vino cuando la Reserva Federal americana (FED) subió los tipos de una manera muy agresiva, pues del rango del 0 %-0,25% de mayo de 2022 pasaron al 4,5%-4,75% de febrero de 2023. Este incremento machacó al SVB por dos motivos:

- Primero porque si los tipos suben los activos libres de riesgo empiezan a ser una alternativa real para los inversores, mientras el dinero ya no necesita fluir al venture capital para encontrar rentabilidad. En síntesis, si los bonos del Tesoro estadounidense me pagan un 4%, ¿para qué he de meterme en aventuras de start-ups peligrosas? Como se ve también en el gráfico el dinero que entraba al segmento de venture capital en Estados Unidos cae un 31% en 2022, lo cual ya era una bandera roja.

- Segundo como el SVB recibía en la puerta muchísima liquidez -y no encontraba suficientes empresas en las que invertir- decidió invertir parte de su cartera en MBS (Mortgage Backed Securities), un tipo de bonos que a largo plazo le daban un poquito de rentabilidad. A priori, parecía una jugada razonable, pero la subida de tipos hundió la valoración de estos bonos porque tenían una duración superior a 10 años... y ya se sabe que la sensibilidad del bono a variaciones de tipos es mayor cuanto mayor es el plazo.

La caída de la valoración de los bonos no pasó desapercibida para Moody's, que a finales de febrero advirtió a SVB que podría rebajar su calificación por las pérdidas latentes. Como respuesta, el 8 de marzo SVB presentó su nueva estrategia que pasaba por vender parte de su cartera de bonos (21.000 millones de dólares), asumir una pérdida por 1.800 millones y hacer una ampliación de capital 2.125 millones para enjuagar dichas pérdidas.

Sin embargo, el anuncio de la ampliación fue de una manera pública -no se negoció privadamente- y ello fue como lanzar a una cerilla a un polvorín, puesto que el 95% de sus depósitos no estaban asegurados al ser superiores al umbral de los 250.000 millones, algo típico en un país donde se nutre muy bien a los innovadores tecnológicos. A partir de ahí el dinero salió disparado porque los depositantes perdieron la confianza y solo el 9 de marzo se retiraron 42.000 millones. En esas circunstancias las autoridades intervinieron y resolvieron el banco el 10 de marzo.

Para pasmo y enfado de las autoridades europeas se protegían todos los depósitos, algo que los estadounidenses habían dicho que no harían en largas reuniones en los años previos con sus colegas europeos, cuando aquí en Europa se rescató al italiano Monte dei Paschi di Siena, el banco más antiguo del mundo. Para justificarse los estadounidenses dijeron que esta era una "excepción de riesgo sistémico y que era indispensable para fortalecer la confianza pública".

Verdaderamente, la confianza se construye con un sistema financiero sólido que sea capaz de absorber el impacto de una situación de estrés. Si bien es cierto que después de la crisis bancaria de 2007 se erigió un sólido muro regulador alrededor de la banca para limitar los riesgos. Sin embargo, algunas fisuras se abrieron en 2018 cuando los lobbies bancarios consiguieron que las medidas más restrictivas y costosas que supuestamente 'ahogaban' a la banca mediana estadounidense se eliminaran. ¿Cómo? Levantando el umbral para ser sistémico -lo que implicaba una mayor regulación- de los 50.000 millones de dólares de activos al cuarto de billón.

Vendiendo 'estilo de vida'

Gracias a ello el SVB quedó exento de la obligación de hacer una valoración a precios de mercado -'mark to market'- de su cartera de bono, por lo que no consideraba sus bonos como 'disponibles para la venta' sino como 'activos a vencimiento', con lo que los mantenía en balance a precios de compra sin aflorar las pérdidas latentes. A 31 de diciembre de 2022, el SVB tenía un balance de 211.000 millones de dólares y lo sangrante es que el mismísimo Greg Becker urgió al gobierno estadounidense en 2015 a subir el límite de los 50.000 millones.

Independientemente de que la desregulación ayudó a ocultar sus problemas, el SVB cometió otro error de bulto al no hacer algo tan sencillo como una cobertura de tipos para su cartera de bonos. Ello evidencia que su modelo de negocio estaba centrado en aparentar ser moderno y próximo para atraer start-ups y venture capital, no en el aburrido negocio bancario. Porque por definición un banco es sencillamente un negocio de intermediación que transforma depósitos a corto plazo en préstamos a largo plazo. Un negocio que ha de tener como objetivo primordial encontrar clientes fiables que devuelvan el principal y los intereses en tiempo y forma. Realmente largos años de bonanza hicieron olvidar al SVB algo muy importante: que una amenaza creíble de quiebra e insolvencia debería de ser una parte integral del funcionamiento del mercado de cualquier tipo de industria, incluyendo al sector bancario. En suma, lo que hacía el SVB era vender 'estilo de vida' y no servicios bancarios fiables.

Felipe Sánchez Coll es responsable académico del Área de Finanzas de EDEM