VALÈNCIA. La naturaleza del Bitcoin es uno de los debates más ardientes de la actualidad, tanto en las plazas académicas y en las esferas regulatorias de todo el mundo como en las redes sociales de los cryptobros. La discusión pivota alrededor de si el Bitcoin es dinero, el nuevo oro digital, una mercancía, un activo financiero o simplemente un cromo de fútbol. Con ello en mente, en otoño de 2022 en EDEM nos planteamos desarrollar un análisis de su comportamiento para intentar entender qué es. Para ello primero precisábamos datos, cuántos más mejor para poder trabajarlos y que nuestros resultados fueran robustos. Segundo necesitábamos una teoría, unas 'gafas' que nos permitieran proceder a un análisis riguroso.

En cuanto a los precios, recogimos los del Bitcoin y de las otras ocho monedas más importantes por capitalización y tecnología en un período temporal, que va del 20 de agosto de 2020 al 24 de febrero de 2023, considerando observaciones del precio cada quince minutos, una hora y un día. Además, comparamos el Bitcoin con metales preciosos (oro y plata), materias primas (crudo), cereales (trigo), Bonos del Tesoro estadounidense a 10 años, dos índices bursátiles (Nasdaq y Euro Stoxx50), tres acciones growth (Amazon, Netflix y Tesla) y otras tres value (Coca Cola, Johnson & Johnson y Procter & Gamble).

Respecto a la teoría, la tradicional Hipótesis del Mercado Eficiente (HME) de capitales no nos convencía. La HME supone que el cambio en los precios de los activos en mercados de capitales sigue un movimiento (browniano) aleatorio. Es decir, que los precios describen una trayectoria irregular y zigzagueante del estilo de un grano de polen que se suelta en un vaso de agua. Así, esta teoría asume que los precios no tendrían memoria, por lo que da igual lo que haya sucedido en el pasado, ya que no influirá en el valor presente o futuro. Ello significa que no habrá fenómenos estacionales o tendencias. Además, la HME dice que las subidas y bajadas del mercado siguen una distribución normal, lo que implica que las fuertes oscilaciones de precios se producirán con una frecuencia muy pequeña.

¿Por qué no nos convencía la HME? Sencillamente, porque no explica la realidad. Si los mercados siguieran una distribución normal, subidas de un 7% o caídas de un 7% deberían de suceder solo un día cada 300.000 años. Sin embargo, entre 1916 y 2003 la rentabilidad del Dow Jones registró oscilaciones del 7% en un total de 48 días; incluso el 19 de octubre de 1987 dicho índice americano bajó un 22,6%.

Meteorología

Estos ejemplos nos remiten al trabajo del matemático Benoît Mandelbrot, quien estudiaba sistemas donde los cambios bruscos y repentinos tuvieran mucha importancia. Exactamente como en los mercados de valores o en la meteorología, donde pequeñas diferencias en los datos de entrada conducían a una predicción totalmente distinta. De hecho, Mandelbrot estaba interesado en los estudios de los meteorólogos, ya que sus teorías le permitían combinar irregularidad y estructura, lo que podía emplearse para estudiar el comportamiento de las bolsas. Además, Mandelbrot tuvo una idea brillante, ¿por qué no aplicar la geometría fractal para explicar el comportamiento de los mercados de valores?

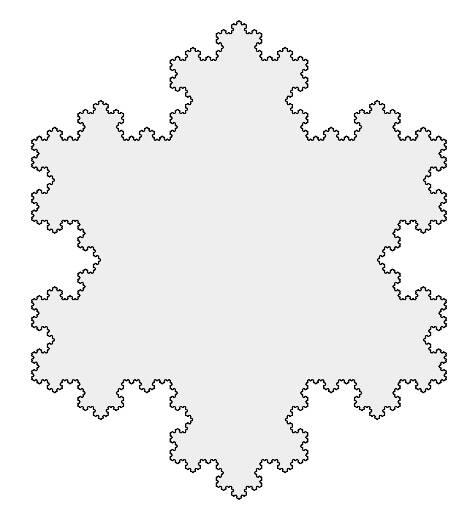

Pero, ¿qué es un fractal? Imaginen una coliflor o la figura geométrica de un copo de nieve, o la forma de los alveolos de los pulmones humanos o la distribución de las pipas en un girasol. Todas estas formas tienen una estructura básica, aparentemente irregular que se va repitiendo a diferente escala.

Copo de Nieve de Koch. Figura fractal pues su estructura básica, fragmentada o aparentemente irregular se repite a diferentes escalas.

Lo llamativo del asunto es que las particularidades de estas figuras se adaptan bien a las características de las series de precios de los mercados de valores. Así, una gráfica de precios muestra una enorme volatilidad, pero, puede moverse de manera similar durante un día, una semana o un mes, por lo que mantiene su aspecto independientemente del intervalo temporal.

En este punto, Mandelbrot tenía claro que podía utilizar la fractalidad para analizar los mercados financieros; sin embargo, le faltaba una herramienta para medir el caos que en algunas sesiones parece imperar en las bolsas. Y esa herramienta se la proporcionó el río Nilo, concretamente el estudio que hizo de su caudal el ingeniero Harold E. Hurst (1880-1978).

Patrón cíclico

Hurst trabajó en el diseño de la presa de Asuán en Egipto, la cual se utiliza para controlar posibles desbordamientos del río Nilo. Por ello, se dedicó a estudiar las series de datos y contrastó que las crecidas eran seguidas por temporadas de nuevas crecidas con grandes volúmenes de agua, mientras que las épocas de sequía eran preludio de nuevos períodos de lluvias escasas. Unas observaciones que no parecían producto del azar, sino que mostraban un patrón cíclico con períodos de duración variable.

Mandelbrot conoció el trabajo de Hurst y a partir de él y con la ayuda del ingeniero James R. Wallis encontraron una forma matemática de describir y cuantificar cómo funcionaban las series a largo plazo. Dicha idea se puede utilizar tanto para analizar los flujos de agua en el río Nilo como las variaciones de los precios de los activos en el mercado de capitales. En síntesis y a grandes rasgos, la estrategia se reduce a calcular un valor H que nos indica lo siguiente:

- Si H es igual a 0,5. Implica que la serie temporal del caudal/precio de las acciones se comporta de un modo aleatorio. Por lo que no se pueden encontrar tendencias o patrones.

- Si H está entre 0 y 0,5. La serie tiene memoria a corto plazo y los datos siguen movimientos zigzagueantes alrededor del valor medio.

- Si H está entre 0,5 y 1. Significa que la serie tiene memoria a largo plazo y que los datos SÍ seguirán una tendencia. Si los precios suben, seguirán subiendo y si bajan continuarán bajando.

Con todo ello, en nuestro estudio alcanzamos las siguientes conclusiones:

- El Bitcoin presenta memoria a largo plazo: todos los valores de H obtenidos para el Bitcoin exceden de 0,5 de manera significativa en cualquier período escogido y, por tanto, estamos ante una serie temporal con memoria. Así, la serie temporal tendrá tendencia a seguir moviéndose de igual modo. Si sube, seguirá subiendo y si baja, seguirá bajando, ya que los precios del pasado influyen en los del presente y futuro. Ello quiere decir que el análisis técnico para predecir la evolución del Bitcoin tiene completo sentido. En suma, no sigue una distribución normal y sí que tiene un comportamiento fractal.

- Ethereum, Cardano, Polygon, Solana y Polkadot se comportan de igual manera que el Bitcoin. Mientras que Binance Coin, Tron y Ripple no. Las primeras tienen una tecnología muy descentralizada, mientras que las últimas no, lo que explicaría la diferencia. Se trata del primer estudio que pone el foco en las distintas tecnologías como motor del comportamiento, en lugar del volumen de capitalización.

- Bitcoin se correlaciona positivamente con acciones growth y con los índices Nasdaq y Eurostoxx, pero se no tiene apenas relación con crudo, trigo y acciones value. Esto desaconseja su uso como elemento diversificador de carteras.

- Bitcoin tampoco tiene apenas correlación con el oro. Su alta volatilidad y su falta de correlación con el oro impide calificarlo como un 'activo refugio', lo que también invalida la etiqueta que se le suele asignar de nuevo 'oro digital'.

Conclusiones

Para concluir, con este trabajo queríamos transformar la realidad en una cuestión matemática, para a través de distintas herramientas encontrar una solución propiamente matemática. Nuestras conclusiones nos dan una serie de respuestas sobre la naturaleza del Bitcoin, pero, también nos abren la puerta a seguir investigando para entenderlo mejor.

Un conocimiento que será esencial puesto que, en menos de 18 meses los criptoactivos entrarán por la puerta grande en las carteras de los inversores minoristas dado que la regulación europea sobre ellos se pondrá en marcha, lo que podría acarrear una explosión en su difusión y comercialización.

Nota: Para profundizar en el tema pinchar aquí.

Isaac Tormo Xaixo es graduado en Ingeniería y Gestión Empresarial por EDEM