análisis

¿Apatía de los analistas o euforia inversora con los nuevos máximos del S&P 500?

David Bianco

David BiancoEl índice bursátil estadounidense S&P 500 recupera los máximos pese a que las estimaciones de beneficios continúan reduciéndose como explica el CIO de DWS

MADRID. Al S&P 500 le han bastado siete meses para recuperarse de una caída del 19,8%, que lo dejó al borde de un mercado bajista, y superar su último máximo, alcanzado en septiembre de 2018. El S&P 500 ha ganado más de un 25% desde el mínimo de la pasada Nochebuena, liderado por los sectores de tecnología, consumo discrecional y comunicaciones (sectores de crecimiento).

Esta recuperación se ve justificada por el apaciguamiento de los temores sobre una recesión económica y una caída de los beneficios, el giro acomodaticio de la Reserva Federal, los avances en la negociación de un posible acuerdo comercial con China y la ampliación del plazo para lograr un acuerdo relativo al Brexit.

Si analizamos los factores de la recuperación, la ampliación de las ratios de precio/beneficio (PER) ha sido el principal motor de rentabilidad, mientras que las estimaciones de beneficios se han reducido en aproximadamente un 3% durante este rally. Sin embargo, conviene tener presente que las previsiones de los analistas suelen ir algo por detrás de los movimientos del mercado.

Ahora mismo, los múltiplos de PER del S&P 500 siguen por debajo de los máximos alcanzados en enero de 2018: el PER acumulado del conjunto del S&P 500 se sitúa en 18,0 veces frente a las 21,2 de enero de 2018. En nuestra opinión, no obstante, este último múltiplo respondía en gran medida a las fuertes expectativas de crecimiento del beneficio por acción (BPA) que se registraron a principios de 2018, tras la rebaja fiscal que acababa de aprobarse en EE. UU.

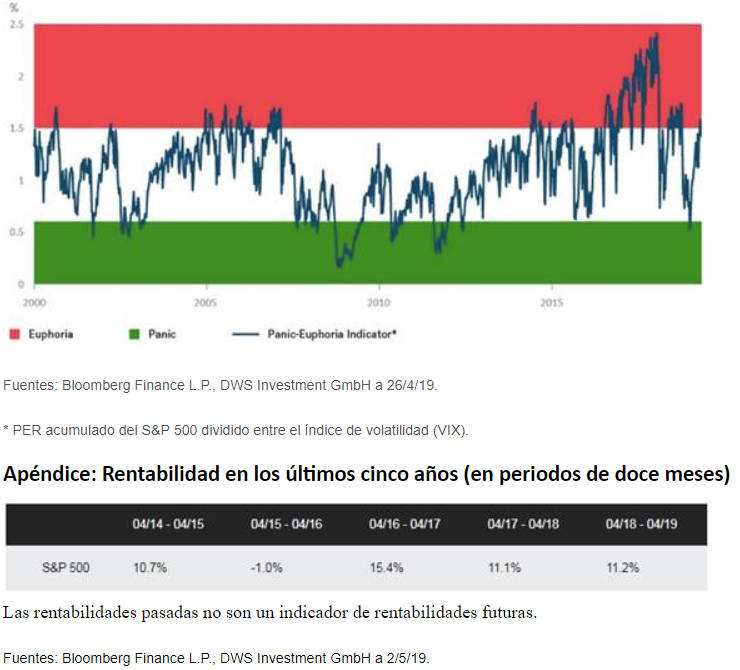

Resulta particularmente interesante analizar el aumento de las valoraciones en términos de PER desde principios de año, en combinación con otro indicador del mercado como es el del índice de volatilidad implícita a corto plazo del mercado de opciones (índice Cboe VIX) para evaluar el sentimiento de los inversores en renta variable. Como puede verse en nuestro Gráfico de la Semana, este indicador ha pasado del pánico a un estado de autocomplacencia o, incluso, de euforia, en un periodo de cuatro meses.

Dependiendo de los riesgos macroeconómicos, consideramos que un PER acumulado de 17 o 18 veces resulta razonable en el caso del S&P 500. No obstante, creemos que será necesario que las estimaciones de beneficios mejoren para que el índice estadounidense continúe avanzando.

David Bianco es CIO de DWS en el continente americano