MADRID. Diaphanum cree que EE UU afrontará dos subidas de tipos a lo largo del año, siempre y cuando se mantenga la fortaleza de su economía, y continuará con el programa para reducir balance de la FED. En el caso europeo, el BCE mantendrá el nivel actual de tipos, al menos hasta el verano. Además, prevé que la economía global reduzca su crecimiento en 2019, pero no detecta un final de ciclo. La inflación subyacente, con la reducción del precio del petróleo, seguirá en niveles 'indeseablemente' bajos en la Eurozona y Japón. Especialmente llamativo es el caso de EE UU que, después de diez años de crecimiento y con un mercado laboral cercano al pleno empleo, mantiene un nivel de precios controlado por el aumento de la productividad, el exceso de capacidad productiva, los precios de las materias primas y la ausencia de presiones salariales.

El crecimiento de la economía española se mantendrá por encima de la media europea en 2019, aunque podría verse comprometido si se deshacen las reformas estructurales que han permitido la recuperación económica. A los problemas estructurales que arrastra el mercado laboral, el alto endeudamiento público y privado y elevado gasto público, se unen las tensiones territoriales, el anuncio de nuevas cargas al empleo y nuevos impuestos como principales amenazas al crecimiento. Miguel Ángel García, director de Inversiones de Diaphanum, explica que “la situación exterior se ha debilitado, pero tiene margen de mejora, ya que es la parte de la economía que más se beneficia de la reducción del precio del petróleo.

Diaphanum considera que el crecimiento económico del continente europeo se está viendo especialmente lastrado por la guerra comercial y los problemas políticos internos, que están restando confianza a los agentes económicos. En este contexto, Italia y España serán los que más rebajen su crecimiento, por la inestabilidad política, en Francia cabe esperar que el efecto de los “chalecos amarillos” sea coyuntural, mientras que Alemania será la economía más afectada por la guerra comercial.

La confianza de los empresarios y consumidores en Europa ha experimentado un fuerte retroceso, pero sigue en terreno expansivo, mostrando que el empleo y la inversión mejorarán ligeramente. Javier Riaño, miembro del equipo de Inversiones de Diaphanum, explica que “resulta fundamental que se produzca un aumento en la inversión, dado el estancamiento que ha existido en los últimos años. Un brexit no amistoso afectará al crecimiento en mayor medida”.

En EE UU, el crecimiento se mantendrá elevado, pese a la retirada de estímulos fiscales. Para Diaphanum, la economía norteamericana no muestra síntomas de debilidad en consumo e inversión, el mercado laboral se mantendrá en plena forma, con una tasa cercana al pleno empleo, y una subida de salarios moderada, con una formación bruta de capital alta y una confianza del consumidor que sigue en niveles elevados.

Emergentes, mejor preparados

El crecimiento mundial en 2019 se va a concentrar en el eje que forman China, India e Indonesia, estas dos últimas con condiciones demográficas que les permitirá crecer con fortaleza durante un tiempo prolongado. Miguel Ángel García explica que “las economías emergentes se encuentran en una situación mucho mejor que en anteriores desaceleraciones: están más saneadas y con inflaciones razonables, déficits públicos y por cuenta corriente bajos, cuentan con reservas y están exportando en dólares, lo que les permitirá hacer frente a sus obligaciones”.

Además, el nuevo gobierno brasileño es favorable a los negocios y en México, con la duda sobre la adopción de políticas populistas, juega a su favor la pujanza de la economía de EE UU. Para el experto, “las excepciones están localizadas y no tienen un tamaño excesivamente grande: Turquía y Argentina, con malas perspectivas de crecimiento, inflaciones muy altas, altos déficit públicos y exteriores y alto endeudamiento exterior en dólares”.

En el caso específico de la economía china, Diaphanum prevé que siga manteniendo unos niveles de crecimiento entorno al 6%, empujada por el consumo. No obstante, la debilidad más importante de la economía china es el nivel de endeudamiento de 2,8 veces el PIB, principalmente de origen privado. La reducción del sector industrial, lastrado por la guerra comercial y la lucha por la protección de la propiedad intelectual iniciada por EE UU, la producción industrial y el crecimiento de las ventas minoristas, son algunas de las incertidumbres a las que se enfrentará la economía del gigante asiático. Para combatir el enfriamiento de las economías y la caída en la confianza de los empresarios, el Banco Central tomó medidas para que los bancos presten más dinero a empresas y particulares y el Gobierno para reducir la carga impositiva de las compañías, con la reducción del IVA en varios sectores, mayores deducciones a la actividad innovadora e incrementado el gasto público.

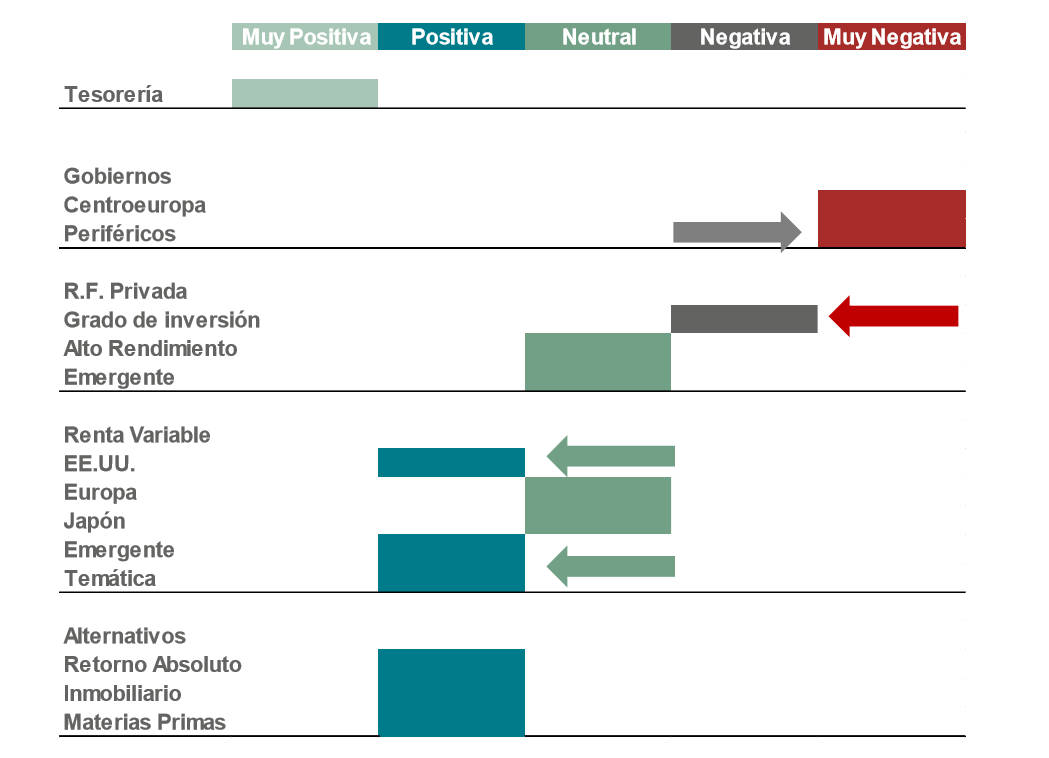

De cara al primer semestre del 2019, Diaphanum apuesta por la Tesorería, la renta variable y las inversiones alternativas. Dentro de la renta variable, considera que EE UU, emergentes y temáticas tendrán mejor comportamiento.

Tesorería, un puerto seguro

La tesorería se configura como un puerto seguro ante las perspectivas de la renta fija, el mejor medio para controlar la volatilidad de la cartera, preservar el valor y liquidez a la hora de esperar la llegada de oportunidades de compra. Diaphanum apuesta también por la renta variable en EE UU, emergente y temática, frente a las de Europa y Japón, con visión positiva a sectores de consumo no cíclico, tecnología y, especulativamente, el sector financiero.

Existe potencial de revalorización que vendría del crecimiento de los beneficios y la normalización de los multiplicadores bursátiles. La rentabilidad por dividendos está por encima de la media histórica y es muy alta si se compara con la renta fija.

Las inversiones alternativas se encuentran entre el abanico de recomendación de activos de Diaphanum, ya que se configuran como buenos sustitutivos de otros vehículos poco rentables o más caros. La entidad apuesta por los fondos de baja volatilidad y con expectativas de retorno reducido, fondos UCITS, con liquidez frecuente y transparentes en sus estrategias.

Por el contrario, la compañía ofrece una visión negativa de los bonos gubernamentales, ya que las compras del BCE mantienen la distorsión de precios, con unas rentabilidades que no se corresponden con el crecimiento económico y la inflación. En el caso de los EE UU, los bonos presentan rentabilidades atractivas, pero introducen el riesgo divisa y la cobertura se encuentra en niveles caros. Para los bonos corporativos, la posición de la entidad es neutral. El fuerte aumento de los diferenciales de crédito le ha vuelto a dar un cierto atractivo, pero los de alta calidad todavía no encontrarán una relación retorno/riesgo atractiva.

Políticas monetarias

Diaphanum pronostica un comportamiento más laxo en las políticas monetarias del BCE el próximo año y una reducción de los diferenciales de los rendimientos de los bonos que podrían favorecer al euro. La compañía cree que el dólar oscilará este año en el entorno de los 1,25/1,10 EUR/USD y mantiene una opción de recompra en niveles de 1,20. Por otro lado, la libra permanecerá muy débil y su evolución va a depender de la solución del brexit, aunque ha mostrado que, en condiciones muy complicadas, no se llegará a debilitar más allá de 0,9 EUR/GBP. Diaphanum desharía posiciones en niveles de 0,85 EUR/GBP.

Con respecto a las materias primas, la compañía apuesta por un precio del petróleo en el entorno de los 50$/b, en un escenario donde la capacidad de producción está creciendo más rápido que la demanda, siendo un referente el coste de extracción por fracking, y donde, en el largo plazo, la oferta se verá afectada por la falta de inversión. Por su parte, el oro seguirá en el rango actual, en un entorno de subidas de tipos de la FED y el fortalecimiento del dólar. La compañía espera que se produzca un repunte de las materias primas industriales en la medida en que se absorba el exceso de capacidad de producción y se reactive la economía china.