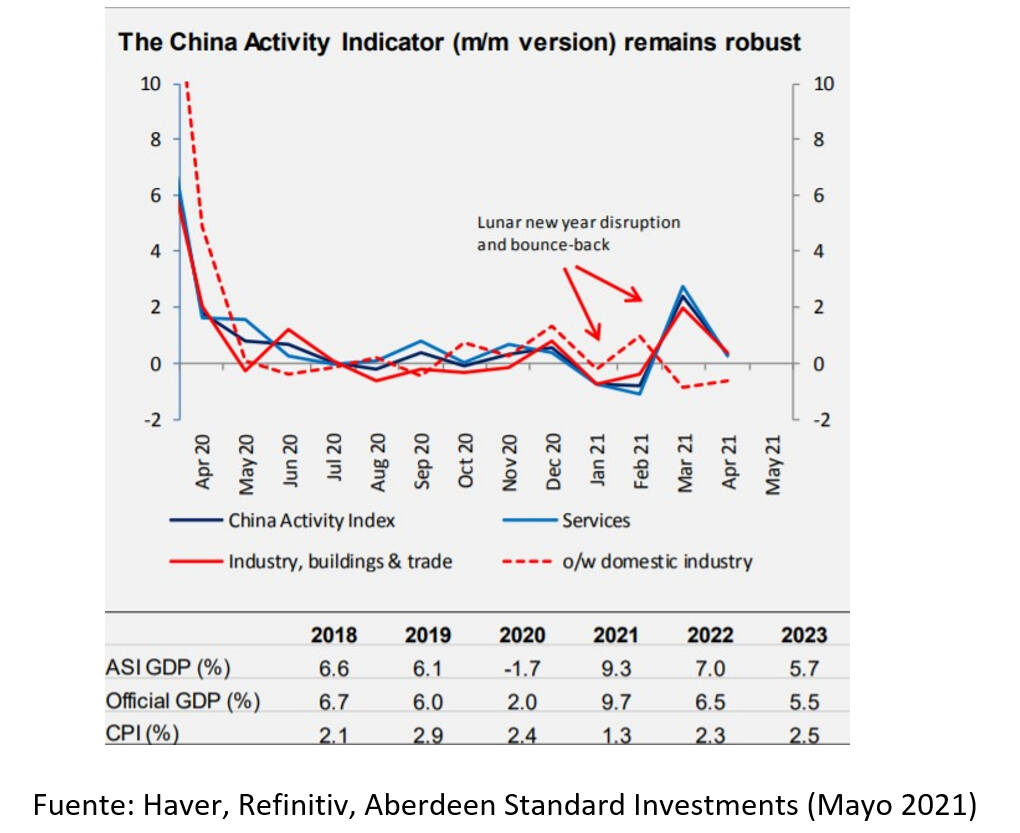

MADRID. China tuvo un comienzo lento en 2021, tanto en términos de crecimiento del PIB como de vacunaciones. La industria y el comercio siguen siendo muy fuertes, pero la reducción de la producción del año nuevo lunar pesó en el primer trimestre, demostrando que China sigue pagando un coste en la gestión del Covid-19. Las vacunaciones se han acelerado más recientemente y China podría alcanzar la inmunidad de rebaño a finales de año. Aunque China es menos dependiente de las vacunas dada su rápida recuperación, esto debería dar un impulso a los servicios y reducir los riesgos a la baja.

El crecimiento general del PIB chino alcanzó un récord del 18,3% anual en el primer trimestre -3 puntos porcentuales más que el anterior máximo, alcanzado en 1993-, pero la verdadera noticia es que el crecimiento trimestral se redujo al 0,6% trimestral, frente al 2,6% del cuarto trimestre. La industria, el comercio y las ventas al por menor se mostraron fuertes, pero no fueron suficientes para compensar el lastre que supuso para el transporte y el alojamiento la reducción de la producción del año nuevo lunar.

Esta ralentización secuencial fue mayor que lo esperado por el consenso del mercado, pero estuvo en consonancia con nuestras previsiones de febrero; por tanto, nuestras previsiones no han cambiado. La desaparición de estos problemas causados por el año nuevo lunar ya está apoyando el crecimiento a corto plazo, mientras que la marcada aceleración de las vacunaciones debería dar un nuevo impulso a los servicios y reducir los riesgos a la baja. Ahora prevemos que China alcanzará la inmunidad de rebaño hacia finales de año, aproximadamente entre tres o cuatro meses antes de lo que habíamos previsto anteriormente. En consecuencia, mantenemos nuestras previsiones de PIB por encima del consenso en torno al 9,5% para 2021.

El suave comienzo del primer trimestre y las crecientes presiones inflacionistas -más evidentes en el índice de precios a la producción- probablemente no influyan en la orientación de la política monetaria. La inflación general del IPP alcanzó el 6,8% en abril, pero esta inflación en el sector de los bienes de consumo -que está más estrechamente relacionada con la inflación del IPC- ha subido sólo un 0,3% interanual, mientras que la inflación subyacente mensual es coherente con el objetivo. La orientación general de la política económica, reflejada en nuestro Índice de Condiciones Financieras de China (CFCI), sigue indicando una retirada de la política acomodaticia. El CFCI está ahora cerca de la neutralidad, reflejando en parte el fuerte giro en el impulso del crédito, y aunque no anticipamos un endurecimiento severo, la historia cíclica de la política china sugiere un riesgo a la baja.

Un punto de vista clave para China y los mercados emergentes en general es hasta qué punto la próxima rotación de la demanda hacia los servicios y apartada de los bienes en los mercados desarrollados, pesará en el comercio mundial. Por ahora, las exportaciones chinas siguen siendo excepcionalmente fuertes, pero es muy probable que se moderen en el segundo semestre. El cierre de la brecha en los plazos de vacunación implica que la economía puede estar mejor situada para absorberlo, aunque los impactos deberían ser mayores en el complejo industrial y de materias primas mundial.

Equipo de Análisis de Aberdeen Standard Investments