MADRID. Estimados lectores, Desde el 20 de junio hemos iniciado una nueva estación: les deseo un feliz y merecido descanso. Los mercados siguen ofreciendo una volatilidad alta, bailando los precios al son de 'la canción covid-19 del verano', la que se tercia en este momento, sin prestar atención a que los negocios y los activos de las compañías tienen un recorrido más allá del efecto del confinamiento y la pandemia.

En breve conoceremos los resultados del segundo trimestre del año, que ha concentrado el mayor número de días de confinamiento en Europa, y serán obviamente mucho peores que el primero. Sin embargo, vendrán el tercer trimestre y el cuarto, y hemos de preguntarnos: ¿es objetivo pensar que la situación se va a mantener así también durante los años 2021, 2022, 2023…?

Lo importante es separarse del ruido del momento y valorar las compañías por lo que son capaces de hacer cuando no hay una pandemia, cuando no hay una crisis financiera o cuando no hay una burbuja tecnológica, es decir en su estado habitual, porque esa es la mayor parte del tiempo para ellas y no viceversa. De la misma manera que hará el mercado una vez que hayan pasado los meses de dificultad.

En Abaco Capital hemos aprovechado este trimestre para destacar cinco empresas líderes en calidad de activos, de negocio y de los gestores al frente de las mismas, que están presentes en las carteras de Abaco Global Value Opportunities y Abaco Renta Fija Mixta Global.

FAIRFAX INDIA

Es una compañía puesta en marcha por el empresario canadiense Prem Watsa, cuyo principal valor se encuentra en grandes inversiones realizadas en la India. El 80% del valor de la compañía está compuesto por el tercer aeropuerto de la India y de más crecimiento en todo el mundo, una empresa productora de termoplásticos y todo tipo de plásticos en India y Egipto, y un banco comercial indio, que nos permiten acceder a una de las cinco principales economías del mundo y con mayor potencial de crecimiento. La experiencia y conocimiento del empresario, por su origen y nacimiento en el país, permite crecimientos por encima del 10% y retornos sobre el capital por encima del 20% al año.

IBERSOL

Es una compañía portuguesa de restauración que opera tanto a través de franquicias (como operador líder en Portugal) como con restaurantes propios. El número de restaurantes de la compañía está diversificado entre España (45%) y Portugal (53%), aunque también tiene locales en Angola (1%) y en Italia (1%). Las marcas franquiciadas de la compañía son Burger King, Pizza Hut y KFC, y entre sus propias principales marcas propias destacan Pans&Company, RIBS y Frescco. Los retornos históricos de Ibersol son del 30%. Es una empresa controlada por los dos directivos principales, el director ejecutivo y el director financiero que la sacaron a bolsa en 1997 y desde entonces tienen el 50% de la misma. Esta empresa ha caído más de un 50% con motivo del COVID19, y encontramos en ello una gran oportunidad de compra.

ULKER BISKUVI

Los dueños de chocolates Godiva y accionista de control de United Biscuits son esta compañía familiar turca, que desde 1944 se dedica a fabricar y distribuir galletas, dulces y cereales. Es el principal productor en Turquía, con una cuota de mercado cercana al 40% en ese mercado, y con posición líder en Egipto y Arabia con cuotas del 20%. En los últimos 10 años ha hecho crecer su beneficio operativo al 10% anual, con retornos sobre el capital del 20%. Los niveles de deuda son mínimos y trabajan con alta eficiencia.

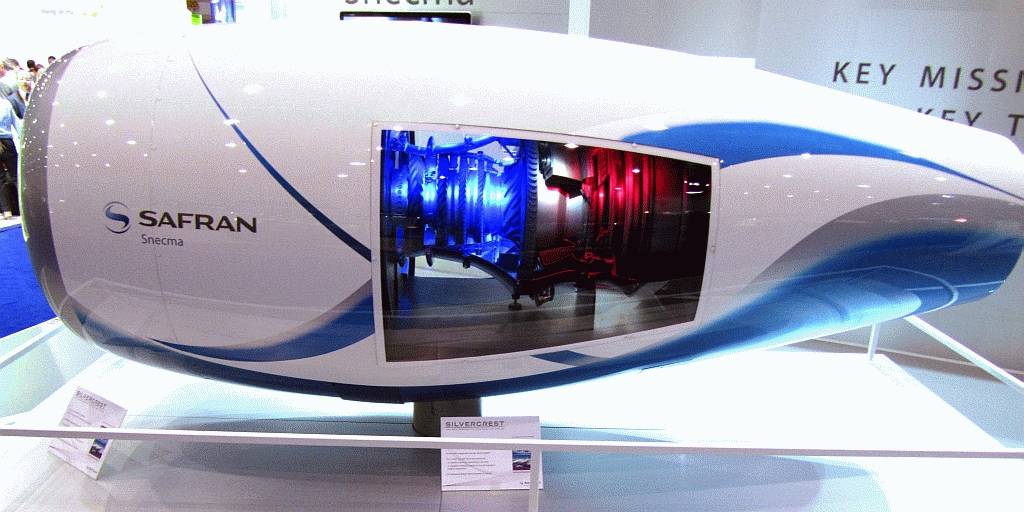

SAFRAN

Estamos ante una multinacional francesa de alta tecnología, cuyo principal negocio son motores para la aviación a nivel mundial, junto con defensa y seguridad. Su motor CFM56 de media potencia, en asociación con General Electric, tiene la flota más grande del mundo actualmente. Es el único motor que se utiliza para el Boeing 737 y un 60% del Airbus A320. La compañía tiene también un segmento de equipo para la aeronave con sistemas de aterrizaje y frenado además de ofrecer sistemas y equipos para ejércitos, armadas y fuerzas aéreas de todo el mundo. El retorno sobre el capital sin tener en cuenta los intangibles por las adquisiciones que ha realizado de otras compañías es del 35%.

GALP

Es una compañía petrolera con operaciones de refino y extracción. Abarca toda la cadena de valor del sector petrolero. Galp ha ido realizando inversiones en los últimos años para alcanzar unos niveles de eficiencia por encima de sus competidores. Ha pasado de producir 8.000 barriles al día en el año 2008 a una producción actual cercana a los 120.000 barriles diarios. Ha crecido en eficiencia y es de las pocas empresas que no quema caja con los precios de petróleo actuales, cuando la mayoría de las empresas del sector pierden dinero.

Esperamos que estas ideas de inversión hayan contribuido a explicar mejor el potencial de la cartera de ambos fondos, así como el trabajo que hacemos en Abaco Capital.

Mercedes Cerero es directora de Desarrollo de Negocio y Relación con Inversores de Abaco Capital