MADRID. Si a principios de este año alguien hubiera dicho que, en un par de meses, el coronavirus nos enfrentaría al mayor desafío social y económico desde la Segunda Guerra Mundial, habría sido ridiculizado. Hoy, la población mundial está lidiando con medidas muy drásticas que, unas semanas antes, parecían inconcebibles.

El temor a que esto también podría poner fin a la recuperación económica sostenida con tasas de empleo récord y bajas cifras de desempleo, se ha convertido en una certeza: nos encontramos al comienzo de una recesión, cuyos efectos probablemente serán mucho más graves que el colapso económico causado por la crisis financiera de 2008. El repentino giro de pasar del ciclo de expansión a contracción en cuestión de días fue acompañado por el colapso del precio del petróleo, que cayó alrededor del 60%, a 20 dólares por barril, no solo debido a la previsible caída de la demanda, sino también por la posibilidad de un aumento de la oferta por parte de Rusia.

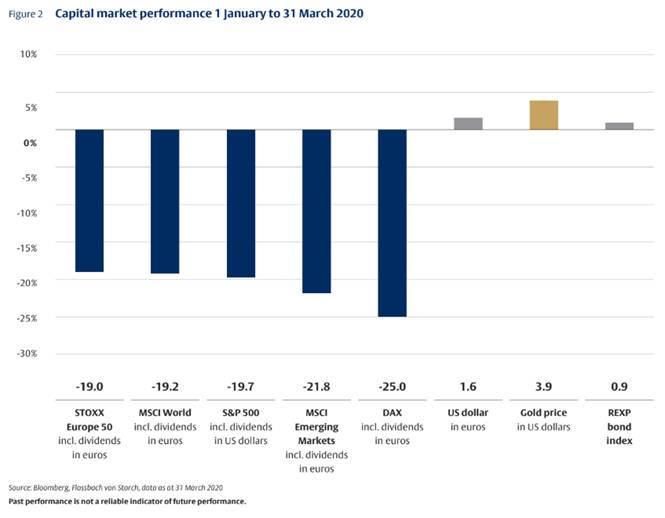

Los mercados financieros replicaron esta caída rápidamente. Las bolsas cayeron, casi sin parar, de un 30 a 40% desde los máximos registrados en febrero. Las pérdidas fueron especialmente pronunciadas en las acciones de los sectores que se vieron directamente afectados, como el comercio minorista, hoteles / restaurantes, aerolíneas y compañías de petróleo y gas, pero poco después también perjudicó a las acciones de los sectores afectados indirectamente, como el inmobiliario, la banca, los seguros y bienes industriales. La pérdida de precios de estos valores fue en su mayoría superior al 50% y, en algunos casos, incluso del 75%.

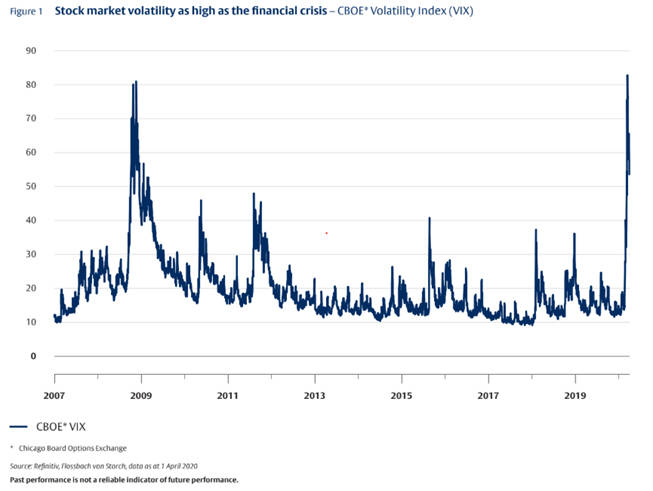

El nivel extremadamente alto de volatilidad provocó un gran nerviosismo a muchos inversores. El índice S&P 500 registró el segundo y tercer peor día de la historia, el 16 de marzo (-12,5%) y el 12 de marzo (-12,5%), y su tercer y cuarto mejor resultado diario el 24 de marzo (+9,4%) y el 13 de marzo (+9,3%). De acuerdo con el índice de volatilidad de Estados Unidos, la última vez que los mercados registraron una volatilidad como esta fue durante la crisis financiera de 2008.

En cuanto a política monetaria, casi todos los bancos centrales de los países desarrollados que todavía tenían margen de maniobra redujeron sus tipos de interés clave y algunos anunciaron compras de bonos a gran escala. La FED, por ejemplo, redujo los tipos de interés de un 1,5-1,75 a un 0-0,25% y anunció un programa compra masiva de bonos para evitar la crisis financiera anterior. Muchas compañías se han beneficiado de este periodo para aumentar su liquidez mediante la emisión de nuevos bonos y prepararse para lo que pueda pasar.

Además, ha habido un gran contraste entre el comportamiento de los bonos corporativos y los bonos gubernamentales durante el trimestre, especialmente en los bonos corporativos de menor calidad. Al igual que en el mercado de valores, los precios cayeron bruscamente, lo que provocó que los rendimientos se dispararan.

Diversificación

Aunque nosotros también hemos notado los efectos de la tormenta en los mercados, nuestra filosofía de inversión -basada en la diversificación y en la calidad- ha demostrado ser una buena defensa en tiempos de crisis.

Nuestras pérdidas han sido limitadas en comparación con los principales índices de referencia. La cobertura parcial de nuestra exposición a acciones también ayudó en este sentido, especialmente para los mandatos de multiactivos orientados hacia la renta variable, donde las pérdidas se limitaron a un nivel que nos permitió volver a la zona de beneficio incluso sin contar con nuevos récords de máximos en el mercado.

Bert Flossbach es fundador y consejero de Flossbach von Storch AG