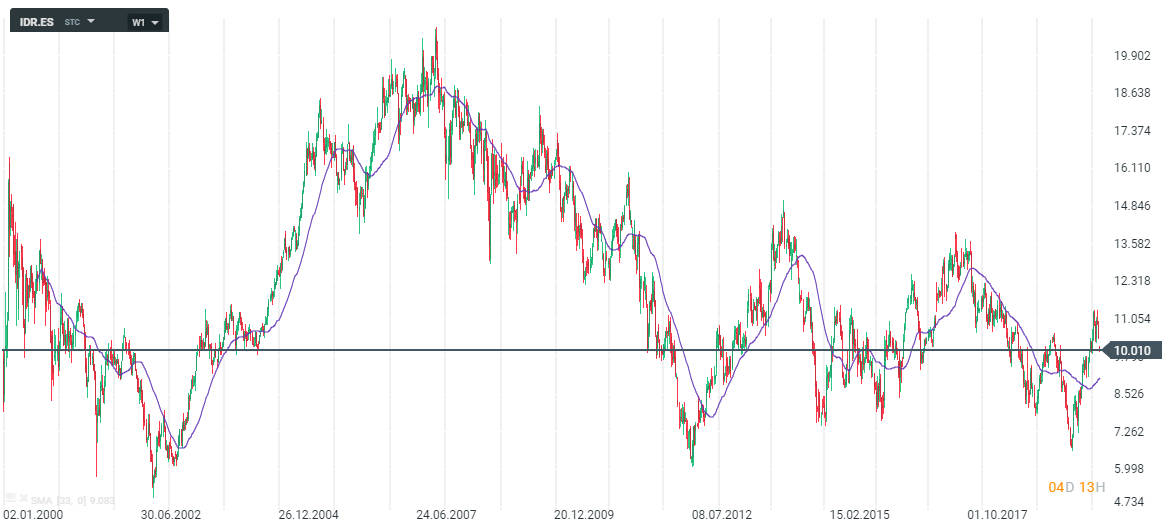

MADRID. En el día de hoy vamos a echarle un vistazo al protagonista en el mercado nacional dentro del sector de defensa y seguridad español: Indra. El comportamiento, analizando los últimos diez años, de la compañía hace generar ciertas dudas sobre si ha sido una buena decisión de inversión para carteras de largo plazo. Este es la imagen a largo plazo de la misma.

Podemos comprobar que los niveles precrisis 2007-2008 no se han visto recuperados desde entonces. No hay que olvidar que la rentabilidad acumulada de un inversor debe incluir el pago de dividendos en su cálculo.

Si tenemos en cuenta que Indra ha estado desde 2013 sin repartir dividendo se puede entender que la rentabilidad acumulada en una posición en Indra de un largo plazo -más de cinco años- no ha reportado grandes rentabilidades excepto para aquellos capaces de comprar en mínimos de cotización de la compañía. No obstante, la imagen a corto plazo reportada tanto por la compañía en términos fundamentales como por el desarrollo de la cotización de la acción pone en evidencia el buen funcionamiento de la compañía en 2019.

A la espera de la publicación de los resultados consolidados del grupo del pasado ejercicio, los datos entre enero y septiembre de 2019 fueron bastante positivos. La compañía reportó una mejora del beneficio neto del 18% suponiendo un crecimiento del 5% en ingresos y del 10% de Ebit. Por otra parte, tanto la contratación como la cartera de pedidos de Indra aumentan en ritmos entre el 7 y el 9 % por encima de los ingresos lo que supone cierta estabilidad para el futuro de la firma.

Quizás el único aspecto que no sea tan positivo es el estado plano de la generación de flujo de caja. La tecnológica finalmente confirmó un crecimiento nulo del flujo de caja libre derivado del impacto del capital circulante en la primera parte del año. Por otra parte, la deuda neta creció ligeramente hasta los 730 millones de euros en los nueve meses primeros de 2019 frente a los 686 millones de 2018. Sin embargo, no es alarmante este incremento ni el estado de flujo de caja puesto que la empresa continua estable en un ratio de deuda neta sobre Ebitda LTM de 2,4 veces. Mientras se mantengan los ratios de crecimiento de las principales variables financieras no debería existir ningún problema con estos niveles de endeudamiento.

El buen tono de Minsait

El crecimiento principal de la firma viene motivado por la rama de soluciones tecnológicas llamada Minsait, dado que transporte y defensa apenas crece en ventas. A través de Minsait logra crecer en torno al 10,8 % en moneda local en términos de ventas este periodo comparado con el mismo periodo de 2018.

La imagen siguiente del gráfico a corto plazo de la evolución del precio de la acción encaja con los datos mencionados anteriormente.

Se ve que el inicio de año fue positivo hasta alcanzar la cota de los 10.5 euros por acción pero las tensiones referentes a su cartera y su posible necesidad de liquidez en el corto plazo afectaron a la cotización llevándola a los 6,5 euros. No obstante, los resultados positivos la llevaron a la zona de máximos anuales en torno a los 11.35 euros por acción, zona donde ha realizado un doble techo recientemente derivado de las tensiones que afectan a todos los mercados. De hecho este pasado lunes caía hasta la zona de los 10 euros por acción, acompañando las caídas generales de los mercados derivadas del miedo de la propagación del coronavirus.

Los siguientes niveles a observar en el corto plazo en caso de caídas continuadas serían los 9 euros por acción como zona de soporte. En caso de un cambio de direccionalidad por la resolución de las incertidumbres la siguiente zona a observar se sitúa en los 10.5 euros por acción.

Ignacio Serrats es analista de XTB