ALICANTE. La incertidumbre se define, según el economista Frank Knight, como un riesgo no medible que muestra nuestra incapacidad de pronosticar resultados futuros, ya que las probabilidades son desconocidas. Cuando conocemos esas probabilidades podemos, a través de la diversificación, reducir el riesgo. No obstante, la incertidumbre habrá que gestionarla de manera diferente.

Siempre hay -en mayor o menor grado- incertidumbre en los mercados originada por tensiones geopolíticas, desastres naturales, pandemias y un largo etcétera. Estamos lidiando con los efectos negativos en las diferentes economías producidos por la covid-19. Y, según las últimas cifras macroeconómicas en Europa y Estados Unidos, se espera una recuperación lenta que se está viendo agravada con la segunda oleada del virus. Además, desconocemos cuánto tiempo más va a prolongarse.

Por otro lado, con las elecciones presidenciales en Estados Unidos aumenta considerablemente la incertidumbre; y no sólo por las elecciones en sí, sino por las tensiones que con bastante probabilidad aparecerán durante el proceso de recuento de votos y el tiempo que se tardará en proclamar al vencedor de los comicios. Todo indica que habrá inestabilidad pero no sabemos el alcance con el que afectará a los mercados. Los inversores están nerviosos preparándose para estos posibles momentos de tensión, que supuestamente, pueden alargarse durante un tiempo hasta conocer el ganador.

Impacto directo en el nivel de riesgo

Hay posibilidad de que surjan reticencias por parte del actual presidente estadounidense, a la hora de aceptar un resultado no favorable a su candidatura poniendo en duda la validez de los comicios. También pueden surgir injerencias por parte de sus seguidores durante el proceso. Todo ello puede provocar una transición lenta y complicada, con un impacto directo en el nivel de riesgo y en los costes de cobertura en las carteras de inversión.

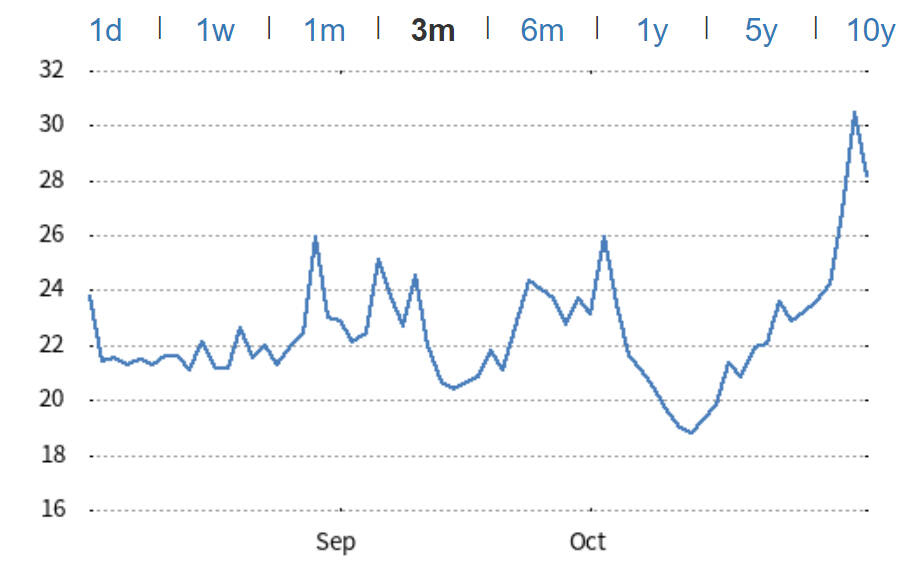

Los mercados están reaccionando acorde a estos comicios, que prometen ser muy diferentes a todos los celebrados en Estados Unidos. Esta situación ha afectado directamente en el VIX, un indicador adelantado del sentimiento de mercado americano de renta variable. Dicho índice se calcula como un promedio ponderado de las opciones de compra y venta del S&P 500. Tiene una correlación inversa con el S&P500, y su media desde agosto ha estado en los 26 puntos. Una cifra alta si la comparamos con la media a largo plazo. Así, la media anual en 2019 fue de 15,4 puntos y en 2018 fue de 16,6 puntos.

La semana pasada, el VIX -conocido en el mercado como el 'índice del miedo'- escaló hasta los 38 puntos. Lo hizo por el temor ante el agravamiento de la pandemia, y la consecuente ralentización de la recuperación económica en Europa y Estados Unidos. Una subida alta pero no tanto como en marzo 2020, cuando se disparó hasta 82 puntos.

La actual incertidumbre generada por las próximas elecciones americanas ya se experimentó durante las del año 2000 -entre George Bush y Al Gore-, con el recuento de votos. Lo cual provocó que el VIX subiera a valores entre 22 y 25% y que el SP&500 sufriera una caída del 17,5%. En estas elecciones encontramos valores del VIX dentro del rango de 25 a 38%, es decir, que las expectativas de inestabilidad son mayores y pueden dar lugar a todavía alcanzar peores cifras en el mercado de renta variable americano.

Pero que en las elecciones de 2000

Además, el momento es mucho peor que en el año 2000 porque el impacto del coronavirus ha debilitado las economías a nivel global que ahora deben enfrentarse a nuevas tensiones con menos recursos e instrumentos para estimular la recuperación.

Los indicadores de volatilidad en Europa (Vstoxx) y Japón (Nikkei 225 VI) también están reflejando esta incertidumbre, con subidas significativas desde comienzos de octubre, tal y como se observa en los siguientes gráficos.

Fuente: https://indexes.nikkei.co.jp/en/nkave/index/profile?cid=3&idx=nk225vi

Fuente: https://indexes.nikkei.co.jp/en/nkave/index/profile?cid=3&idx=nk225vi

Fuente: https://www.stoxx.com/index-details?symbol=V2TX

Para el inversor es el momento de revisar su cartera de inversión para comprobar la correcta diversificación de sus activos. Siendo esta la mejor manera de reducir riesgo. Esta situación de tensión en los mercados al igual que otras anteriores, se acabará por resolver.

También es una muy buena oportunidad para incluir en su cartera de inversión, fondos socialmente responsables, es decir, que cumplan criterios ASG (ambientales, sociales y de gobierno Ccorporativo) para reducir los riesgos asociados a la inversión no sostenible y a los cambios regulatorios.

René Bauch es asesor financiero de la EAF alicantina gCapital Wealth Management, EAF que asesora el fondo Gestión Boutique Gcapital Total Market. Puede contactar con el autor para solventar cualquier duda en bauch.rene@gcapital.es