MADRID. El cierre del trimestre ha dejado un sabor agridulce -y sobre todo de incertidumbre- en los mercados financieros. A pesar de haber cumplido los principales bancos centrales con el guion esperado, reduciendo tipos y extendiendo las medidas no convencionales, los mercados de renta fija han mostrado una vulnerabilidad reflejo de las elevadas expectativas que habían inflado sobremanera las valoraciones.

Las voces discrepantes dentro del BCE tras su reunión en septiembre (con renuncia del Miembro del Consejo perteneciente al Bundesbank incluida), la urgencia a implementar políticas fiscales que favorezcan la demanda interna en Europa, una Reserva Federal que asegura que el ajuste de tipos es transitorio y un Banco Central de Japón que reduce los importes de compra de bonos a largo plazo para dar respiro a la banca, parecen indicar que estamos ante un cambio de paradigma. Y es que la debilidad económica en datos macro ha pasado de ser interpretada de más QE a mayor urgencia en aplicar políticas fiscales que favorezcan el crecimiento.

Esto ha hecho mella en los mercados de renta fija, que se han debilitado desde las últimas reuniones de los bancos centrales europeo y americano, y han impulsado notablemente a los mercados de renta variable, que ahora se encuentran cotizando en la zona de máximos del año. Pero sin duda lo más significativo es el retorno de las correlaciones negativas entre renta fija y renta variable, lo cual corrobora el cambio de paradigma.

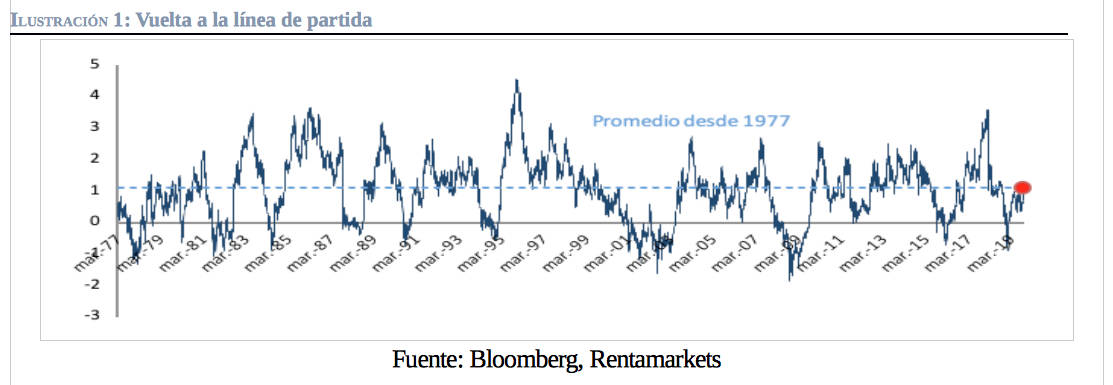

Como observamos en la siguiente tabla, la relación entre el riesgo/beneficio (ratio de Sharpe) de una cartera global vuelve a encontrarse en su media histórica de las últimas cuatro décadas. Esto, desde un punto de vista oportunista, nos lleva a incrementar ligeramente la liquidez, a la espera de volver a encontrar momentos de mayor tensión en el futuro.

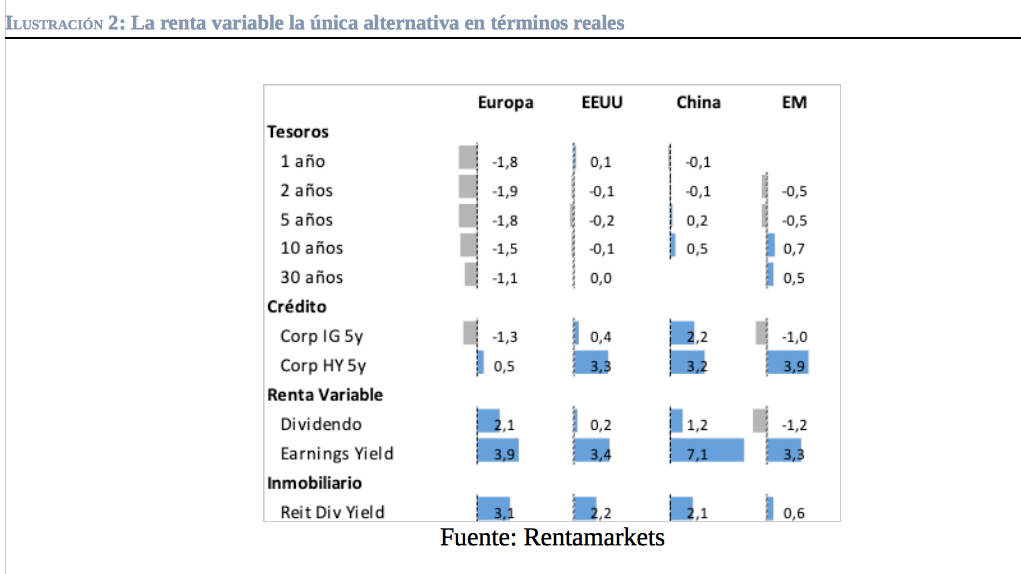

Por último, si efectuamos un análisis de las rentabilidades reales esperadas (una vez descontada la inflación) de los activos financieros en las principales áreas geográficas, y tenemos en cuenta que los bancos centrales reconocen el agotamiento de las políticas monetarias no convencionales.

Todo ello además de las necesidades de implementar políticas fiscales que favorezcan el crecimiento, optamos por favorecer la renta variable frente a la renta fija. En términos geográficos sobreponderamos emergentes frente a países desarrollados, al verse los primeros favorecidos de una Reserva Federal más moderada.

Asignación de activos para el cuarto trimestre:

- Asset Allocation: Reducimos exposición y duraciones en todo el espectro de la renta fija europea, favoreciendo a su vez la renta variable ante un posible cambio en políticas fiscales en la Eurozona.

- Actividad: Los datos de actividad siguen mostrando una desaceleración, de momento, transitoria.

- Tipos de interés: Las excesivas valoraciones, la falta de liquidez y las voces disidentes dentro del BCE nos hacen ser negativos en la zona euro.

- Renta variable: Las valoraciones relativas son atractivas, lo que unido a un posicionamiento defensivo nos lleva a sobreponderar la renta variable.

- Crédito: Los atractivos diferenciales en Estados Unidos vs. Europa nos hacen favorecer tramos cortos de crédito en grado de inversión.

- Divisa: Eliminamos la exposición al dólar dado los fuertes niveles técnicos en los que nos encontramos.

Ignacio Fuertes es socio fundador y director de Gestión de Rentamarkets