MADRID. El fuerte castigo sufrido ayer por las bolsas -sin distinción de valores- debido al miedo por la extensión del coronavirus puede hacer que algunos valores castigados queden en una situación de oportunidad de compra. Todo ello teniendo en cuenta que por su estructura de negocio, puedan quedar más aisladas de los efectos inmediatos del virus.

De tal forma que parece más entendible que valores ligados al turismo parezcan más expuestos que otros, que puedan depender en mayor medida al negocio de concesiones, por poner un ejemplo. Y es aquí donde un valor como FCC puede quedar en una situación que a priori puede ser atractiva para analizar.

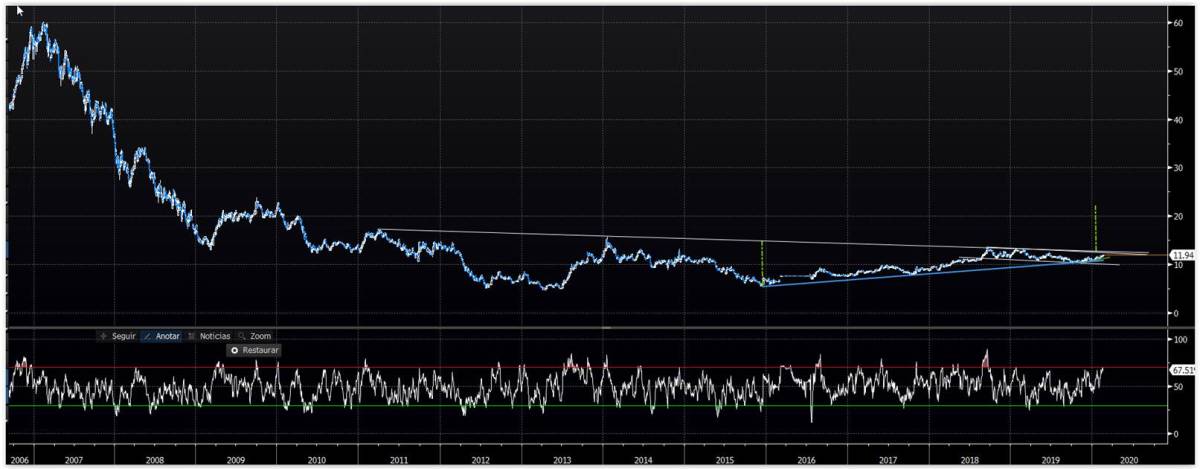

El chart de largo plazo (imagen superior) muestra a las claras todo el proceso de caída experimentado por FCC desde el estallido de la crisis -donde el sector inmobiliario fue protagonista- hasta el momento actual del valor. Fue en 2014 cuando se produce el cambio accionarial de la compañía, con la entrada de Carlos Slim, y es en 2015 el momento en el que el precio de la acción comienza a recuperar terreno de manera sostenida; si bien queda aún lejos de las referencias en precio que teníamos hace una década.

Desde la entrada de Slim hasta ahora, FCC ha sufrido una transformación en su modelo de negocio, incrementando el peso del negocio concesionario (alcanza casi el 80% de su Ebitda) en detrimento del constructor; mientras ha ido progresivamente reduciendo el alto nivel de deuda, que era un lastre para la compañía, rebajando el ratio deuda neta/Ebitda de 9 veces hasta las 3 veces actuales en todo este periodo. De esta forma el precio inicia a finales de 2015 una recuperación, apoyada en la directriz alcista de medio plazo, la cual se mantiene vigente en la actualidad y pasa por la zona de los 10,75 euros actualmente.

Las caídas sufridas en el mercado han provocado que FCC se aproxime de nuevo a la base alcista; mientras a medio plazo se mantiene inmerso en una formación triangular donde ya hemos visto como ha sido capaz de registrar, reiteradamente, mínimos relativos cada vez más altos. Sin embargo, tiene pendiente el reto de ser capaz de lograr superar su directriz bajista para poder superar al alza sus máximos relativos.

En este proceso de mejora -y para ser consolidado-, el valor debería de superar el nivel de los 13 euros (máximos alcanzados en 2018), nivel a partir del cual trazaríamos nuevos objetivos alcistas. El primero de ellos nos debería llevar hasta los 15 euros, que coinciden con los máximos alcanzados en el pasado año 2014. Más allá de este nivel, y como objetivo final de la formación triangular, emerge el rango comprendido entre los 22,40 euros y los 23,50 euros.

Ignacio Zarza es analista de Auriga Global Investors