OPINIÓN

Inflación en Estados Unidos: cuando mucho se hace demasiado

Bruno Cavalier

Bruno Cavalier La inflación es como la temperatura del cuerpo humano, tanto si es demasiado baja como demasiado alta puede acabar siendo mortal

MADRID. La inflación es como la temperatura del cuerpo humano. Si es demasiado baja, se produce hipotermia que puede resultar mortal. Si es demasiado alta, se produce hipertermia o fiebre, que también puede ser mortal. Hay que buscar un punto medio, 37°C o 2%. La inflación en Estados Unidos, que ya era baja antes del estallido de la pandemia, se desplomó el año pasado. Se está haciendo todo lo posible para hacer subir la inflación mediante medidas de estímulo. Joe Biden, cuyo partido tiene mayoría en el Congreso, fomenta la reflación, que normalmente se considera una fase positiva del ciclo económico. Sin embargo, a algunos les preocupa ya que las medidas adoptadas sean excesivas y que la inflación se dispare... Analicemos la situación más de cerca.

La nueva Administración demócrata ha hecho suya la idea de que la política fiscal debe ser lo más estimulante posible para superar el choque provocado por la pandemia. A los históricos esfuerzos de estímulo realizados el año pasado, Joe Biden pretende añadir un nuevo plan de gastos (9% del PIB). Aunque no se apruebe todo el plan al final del proceso de "reconciliación presupuestaria", todavía hay suficiente para obtener una marcada reanudación de la actividad y un repunte de la inflación. Es el escenario de reflación que la mayoría de los inversores tienen en mente. Es también lo que persigue la Fed. Algunos analistas empiezan a estar cada vez más preocupados. ¿No entrará la economía estadounidense rápidamente en una inflación en espiral, los mercados bursátiles entrarán en pánico y el banco central finalmente obligado a endurecer su política? Intentemos poner estos factores en perspectiva.

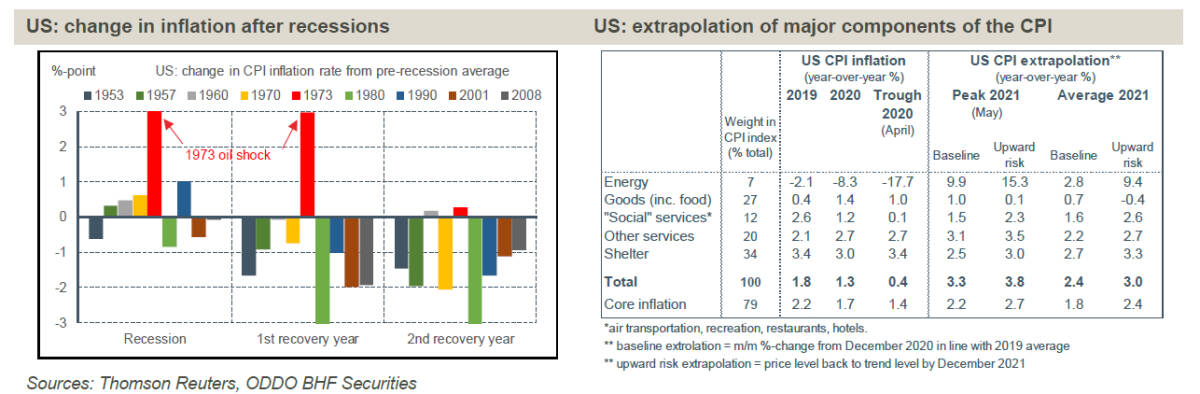

Normalmente, la inflación se ralentiza tras las recesiones. Un estudio de los ciclos estadounidenses muestra que, con la excepción de la crisis que siguió a la crisis del petróleo de 1973, la inflación siempre tiende a ralentizarse tras la recesión (gráfico lhs). El caso habitual es una caída de la inflación de 1,2 puntos con respecto a su tendencia en el primer año después de la recesión, y el descenso es incluso más pronunciado en el segundo año. La razón es fácil de adivinar: la recesión crea desempleo y da lugar a un exceso de capacidad que debe ser absorbido posteriormente mediante un ajuste de precios o salarios. La recesión por la crisis del coran ha ampliado la brecha de producción en proporciones sin precedentes. Si la lección de la historia sirve de guía, sugiere que es probable que los precios sigan bajo presión.

Shock estándard

Pero la crisis del coronavirus no es normal. No faltan cifras que demuestran que la recesión desencadenada por la pandemia difiere de un shock estándar empezando por su origen. Se trata de un acontecimiento ajeno al ámbito económico que desencadenó la recesión, y no de la acumulación de desequilibrios. Si no hubiera habido signos de tensiones inflacionistas antes de la recesión, podemos suponer que el enfriamiento que normalmente se produce no se materializa. Es incluso probable la caída de algunos precios. Para tener una idea más clara, hemos hecho dos extrapolaciones (tabla rhs, p.1). Una es una línea de base en la que proyectamos en 2021 las variaciones de precios observadas en 2019. Esto arrojaría una tasa de inflación media del 2,4% en 2021 y un pico del 3,3% en mayo. El segundo es un escenario más agresivo en el que recuperamos los niveles de precios anteriores a la pandemia a partir de finales de 2021. En este caso, la tasa de inflación media sería del 3% y el pico del 3,8%. Consideradas sin ninguna cautela ni perspectiva, estas cifras podrían desencadenar cierta agitación tras los "rebotes de vigilancia", si es que aún existen.

Las expectativas de inflación están en su zona de confort. El examen de las numerosas medidas de las expectativas de inflación no muestra ninguna desviación significativa con respecto a las tendencias anteriores a la crisis (cuadro). Los índices más procíclicos extraídos de las encuestas a los hogares y a las empresas han borrado en los últimos meses parte del impacto. Las medidas calculadas en horizontes más largos no señalan ninguna espiral notable. Los índices extraídos de los mercados de bonos se encuentran exactamente en el mismo nivel medio de los últimos diez años.

La Fed prefiere observar el índice PCE, más inerte que el IPC. Hasta ahora nos hemos referido al índice IPC, que es la referencia habitual. Sin embargo, la Fed considera que este índice es demasiado volátil y, por tanto, se refiere al deflactor del gasto de consumo personal (PCE). La inflación del PCE suele evolucionar varias décimas por debajo de la del IPC (-0,3 puntos anuales desde 2001). Además, con un descenso más limitado en 2020, el efecto del rebote técnico será más débil en 2021, y no superará el 2,5%.

La Fed está dispuesta a aceptar el rebasamiento de su objetivo del 2%. En diciembre, la mediana de las previsiones del FOMC situaba la inflación del IPC en el 1,8% a finales de 2021 (lo que no descarta un repunte temporal por encima de este nivel durante el año) y en el 2% a finales de 2023. Puede que la Fed sea demasiado conservadora en sus expectativas, pero incluso una sorpresa al alza no debería suscitar grandes preocupaciones dada la nueva estrategia de la Fed (objetivo de inflación media flexible). De hecho, la Fed pretende superar su objetivo para compensar los periodos en los que la inflación ha sido demasiado baja. A juzgar por los recientes comentarios, la Fed sólo se vería impulsada a endurecer su política monetaria si el objetivo se supera durante más de un año y si se sitúa muy por encima de un umbral del 2,5%.

Impresión de dinero

El estímulo fiscal podría acelerar el cierre de la brecha de producción. Tras la crisis financiera de 2008, cuando la política monetaria exploró medidas no convencionales, algunos temieron que la inflación galopante estuviera a la vuelta de la esquina (el llamado efecto de "impresión de dinero"). Esto no se materializó. Está claro que la política acomodaticia de la Fed no será suficiente para aumentar la inflación. Los agregados monetarios son malos predictores de la inflación futura. La situación actual se distingue por la orientación de la política fiscal. Con una escasa mayoría en el Congreso, la nueva administración cuenta con los medios para impulsar las medidas de estímulo propuestas. Los importes anunciados son muy elevados, proporcionales a la conmoción que hay que superar, pero es arriesgado decir que esto representa una tendencia al laxismo fiscal desenfrenado. Durante la campaña, Joe Biden destacó las propuestas de subidas de impuestos (Ver Focus US del 30 de octubre de 2020: "¿Qué sabemos realmente del plan fiscal de Biden?")

Con todo, se espera un marcado repunte de la inflación en 2021. En los próximos meses será difícil distinguir entre una recuperación temporal (sin reacción por parte del banco central) y el inicio de un deslizamiento más estructural. Creemos que el primer escenario es el más probable, pero esto será sin duda debatido en los mercados de capitales.

Bruno Cavalier es economista jefe de ODDO BHF