entrevista a Francisco Muñoz, autor del libro ‘Si sale cara gano yo, si sale cruz pierdes tú: La Crisis financiera de 2008'

"La crisis es de tal calibre que si desconectáramos la respiración asistida monetaria, el colapso podría ser total"

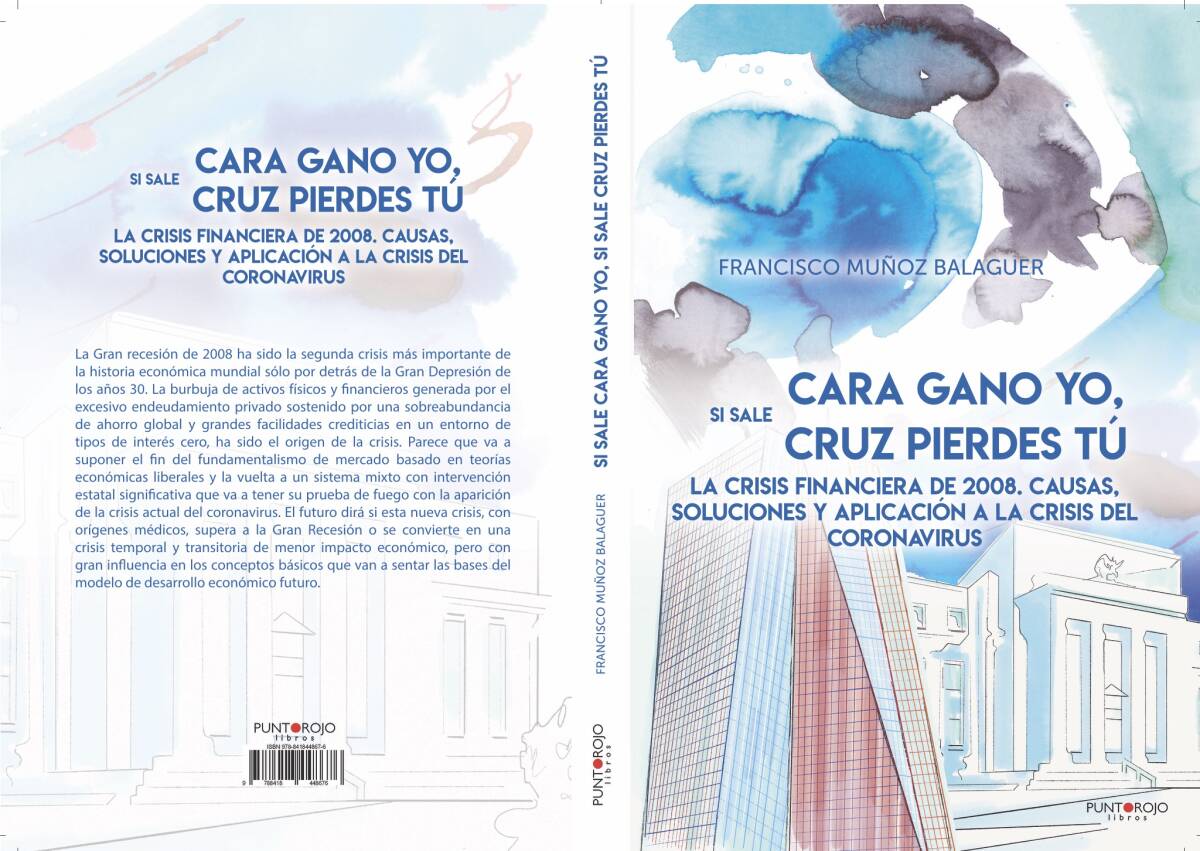

VALÈNCIA.Existe una afirmación que no por mucho repetida deja de ser cierta: ‘Quien no conoce su historia está condenado a repetirla’. Una frase que se puede aplicar a la actual coyuntura económica. Conocer las causas, las consecuencias y las soluciones de crisis históricas como la de 1930 y, más recientemente, la de 2008 puede servir para dar una mejor respuesta a la crisis provocada por la covid-19. Es lo que trata de analizar Francisco Muñoz en su libro, ‘Si sale cara gano yo, si sale cruz pierdes tú: La Crisis financiera de 2008. Causas, soluciones y aplicación a la crisis del coronavirus’.

En las páginas de este libro, Muñoz habla sobre la gestación de la crisis de 2008, su propagación, las respuestas públicas y la compara con la Gran Recesión de 1930. Todo ello de una manera clara, exhaustiva y didáctica, que además sirve de base para sacar conclusiones de qué puede pasar con la actual crisis provocada por la pandemia. Y lo explica desde la experiencia acumulada tras una carrera profesional de más de 36 años en banca, alguno de ellos en puestos directivos, y su inquietud por estudiar los temas macroeconómicos, y especialmente, el análisis de las políticas monetarias de los bancos centrales, la supervisión y regulación bancaria y la evolución de la economía. Todo ese conocimiento se refleja no solo en este libro, sino también en su blog, horizontefinanciero.com, donde analiza temas de política económica monetaria, sistema financiero y, por supuesto, de la crisis de la covid-19.

- En su libro: ‘Si sale cara gano yo, si sale cruz pierdes tú: La Crisis financiera de 2008. Causas, soluciones y aplicación a la crisis del coronavirus’ analiza las crisis de 1930 y 2008. ¿Qué lecciones podemos extraer de ellas para prevenir situaciones similares en un futuro?

-De la Gran Depresión de los años 30 hemos aprendido dos cosas importantes, por una parte que la utilización de políticas de búsqueda del equilibrio presupuestario público en tiempos de crisis financiera agrava las consecuencias económicas negativas finales y retrasa la recuperación. Y, por otra, que no ayudar a las entidades bancarias en la fase inicial de la crisis para mantener el circuito de crédito produce la destrucción del tejido productivo empresarial casi en su totalidad.

La Gran Recesión de 2008 también nos ha dejado enseñanzas. Yo resaltaría que la excesiva desregulación trae muchos problemas a largo plazo y que los inversores no pueden delegar la supervisión de sus inversiones en terceras personas (agencias de rating, bancos de inversión…) es una responsabilidad que deben ejercer, si no quieren ver desaparecer sus ahorros. También que la vuelta temprana a la austeridad presupuestaria puede generar una recaída, como de hecho sucedió en la segunda fase de la crisis que se inició en 2012. En cuanto a la prevención de futuras crisis, toda la supervisión macro prudencial generada me parece fundamental, especialmente, la que vigila el excesivo crecimiento del crédito tanto del sistema bancario como de la intermediación financiera no bancaria (lo que se denomina banca en la sombra).

- ¿Tiene esta crisis del coronavirus similitudes con la Gran Recesión de 2008?

-Aunque su origen es totalmente diferente por tratarse de una crisis sanitaria causada por la covid-19, los efectos económicos producidos son los mismos, incluso el shock a corto plazo ha sido comparativamente mayor. Hablamos de caídas de consumo e inversión y de incremento de desempleo como los principales efectos del derrumbe inicial de la economía que han llevado a disminuciones del PIB de dos dígitos en muchos países (-17,8% en España en el segundo trimestre de 2020, con una disminución anual del 11%) unas cifras nunca vistas desde la Segunda Guerra Mundial. En cuanto a las herramientas de política monetaria y fiscal utilizadas como respuesta son prácticamente las mismas aunque, eso sí, aplicadas inicialmente a una escala desconocida hasta ahora para contrarrestar estos elevados efectos iniciales adversos.

- ¿Puede convertirse esta crisis en la más importante de la historia, superando incluso a la Gran Depresión de los años 30?

-Esperemos que no, porque eso serían palabras mayores. En la Gran Depresión de 1929 la caída del PIB en Estados Unidos hasta la posterior recuperación fue del 30%. En 2020 se ha producido una caída de la actividad económica mundial del 3,5%. Eso sí, la más pronunciada en las últimas décadas.

Las previsiones del FMI para 2021 señalan un crecimiento del 5,5%, aunque la dispersión de esta cifra por países es muy elevada. Para que esto sucediera, tendrían que coincidir dentro del mismo escenario sucesivas olas de contagio e ineficacia de las vacunas anticovid suministradas por la aparición de cepas más agresivas…, en definitiva, una persistencia de la situación actual durante un periodo de tiempo muy prolongado, no parece un escenario probable.

En economía nada es descartable pero todo apunta a que la causa médica de esta crisis pueda estar resuelta a lo largo de 2021 y la recuperación se produzca a partir de 2022. Aunque parece que la forma de ‘V’ ya no se contempla, e incluso alguna economía por efectos de la nueva ola presente datos negativos de crecimiento del PIB en el primer trimestre de 2021, por ejemplo la española. Se espera un efecto rebote, sobre todo en los países mas afectados (según el FMI 5,9 % en 2021 en España, 3% en Italia, 5,5% en Francia) pero creo que este efecto se agotará pronto si no se dedican los fondos recibidos a reestructurar la actividad productiva de cara al futuro.

- ¿Cree que la utilización de la política monetaria por parte de los Bancos Centrales está llegando a sus límites y no produce los resultados esperados en la mejora de la economía?

-Creo que está cerca de sus límites pero la considero totalmente necesaria, aunque no suficiente, para poder mantener la estabilidad financiera. Esta estabilidad tiene dos vertientes muy importantes, por una parte el mantenimiento de la liquidez del sistema bancario y, por otra, situar los tipos de interés, es decir, el coste de la financiación, tanto pública como privada, en rangos bajos.

Parece que hay un consenso en cuanto a que la utilización temprana de la política monetaria es fundamental en la primera fase de la crisis financiera, para evitar que la crisis de liquidez se transforme rápidamente en una crisis de solvencia del sistema bancario y empresarial, y los costes sean más elevados a medio y largo plazo. Y esta pandemia que estamos viviendo ha causado una crisis de tal calibre que si desconectáramos la respiración asistida monetaria, el colapso podría ser total, tanto a nivel público como privado

-¿Supongo que cuando habla de condición suficiente se refiere a la utilización de la política fiscal?

-Por supuesto, la respuesta fiscal en esta crisis ha sido extraordinaria y más rápida si la comparamos con la Gran Recesión de 2008. Esta vez Europa ha dado la talla y ha aprobado un macro plan de ayuda y reconstrucción por importe de 750.000 millones de euros, que incluye por primera vez subvenciones directas a países y que se financiará a través de la Comisión Europea, lo que se acerca bastante al principio de mutualización de deuda en el seno de la Unión Europea, aunque propiamente no se trate del concepto reclamado históricamente de “eurobono”. El programa se denomina PEPP (Programa de compras de emergencia pandémica ) y en junio de 2020 se amplió en 600.000 millones de euros a causa de la profundidad y generalización de la crisis.

Además se han instrumentado soluciones novedosas adaptadas al tipo de crisis sanitaria producida para evitar un incremento exponencial del desempleo resultado de la paralización global de las actividades. Hablamos de créditos a empresas con avales y garantías públicas (en el caso español a través del ICO), aplazamientos o suspensión de impuestos, moratoria del pago de hipotecas de vivienda, exoneraciones en el pago de los Expedientes de empleo temporal (ERTE). El gobierno Biden va a aprobar una ayuda adicional de 1,9 billones de dólares. Si comparas con la crisis de 2008 la medida más importante fue el famoso TARP por importe de 787.000 millones de dólares, comparen ustedes mismos.

- ¿Las respuesta por parte de los diferentes bloques económicos son lo suficientemente coordinadas y rápidas?

-El impacto inicial ha sido asimétrico y se ha mostrado con intensidades diferentes según cada país, pero en la actualidad se ha convertido en un problema global generalizado, con la excepción de China si queremos, que fue el primer país en el que se desarrolló la enfermedad y ha sido el primero también en recuperar las cifras económicas de manera importante (las previsiones son que China crezca en 2021 por encima del 8% según el FMI).

Las respuestas han sido rápidas y contundentes porque la magnitud del problema también lo ha sido, pero la aparición de nuevos brotes va a retrasar la recuperación, que ya no será en forma de ‘V’, sino más bien de ‘U’. Eso sí, siempre que las vacunas consigan rápidamente la llamada ‘inmunidad de rebaño’ y sean eficaces también contra las sucesivas cepas que van apareciendo en el horizonte. La respuesta a nivel global ha logrado detener el pánico que inevitablemente se habría producido.

- ¿Qué elementos comunes presentan las crisis financieras históricas?

-Básicamente dos elementos, una burbuja de activos dentro de un escenario de grandes facilidades crediticias y un excesivo endeudamiento basado en garantías fundamentalmente inmobiliarias por parte del sector privado. El tipo de activo ha ido cambiando a lo largo del tiempo desde los tulipanes y las acciones de la Compañía de Mares del Sur en las primeras crisis, hasta el sector inmobiliario que, además, servía de garantía para las operaciones crediticias y que fue el origen de la Gran Recesión de 2008 en Estados Unidos. A estos dos elementos básicos fundamentales se añaden otros en función de la crisis financiera que analicemos.

- Según señala en el libro, la recesión de 2008 cambió las reglas del fundamentalismo de mercado a un sistema mixto con intervención estatal. ¿Superará este modelo la prueba de la crisis covid-19?

-Muy buena pregunta. De momento está superando la prueba a nivel global, en el caso de Europa además se ha producido por primera vez una respuesta de tipo fiscal que incluye subvenciones directas a los países en función de la intensidad del impacto de la covid-19 y que, además se financian a través de la Comisión Europea. La victoria de Biden en Estados Unidos también va a traer la aprobación de un importante paquete de ayuda a la economía por importe de 1,9 billones de dólares.

Además esta crisis esta incrementando el peso del sector público en el sistema mixto de intervención para evitar la desaparición de empresas y el incremento del desempleo. La condicionalidad de las ayudas en la anterior crisis fue un obstáculo difícil de salvar para Europa y parece que la discusión actual sobre el mismo tema está complicando ahora la distribución eficiente de las cantidades establecidas. Es un tema que tendrán que resolver rápido si no quieren que la situación económica se deteriore progresivamente, por lo menos en lo que respecta a los países más afectados, entre ellos España.

- ¿Y qué consecuencias económicas nos ha traído la crisis del coronavirus?

-La reducción de la actividad ha supuesto el cierre temporal de muchas empresas y el confinamiento de las personas físicas causado la caída en picado del consumo privado, que supone aproximadamente entre un 60 y un 70% del PIB de los países. El batacazo ha sido espectacular y el crecimiento de las cifras de desempleo, aunque en el caso europeo se han mitigado por la ayuda pública, a nivel global ha llegado a cifras desconocidas desde la Segunda Guerra Mundial. Por ejemplo en EEUU la tasa de desempleo en abril de 2020 llegó al 14,7%, unos 30,3 millones de personas, si bien luego ha corregido y en enero de 2021 se ha situado en el 6,3%. En la Zona Euro en la misma fecha, abril 2020, la tasa se situó en el 7,3% pero cerró 2020 con un 8,3% (13,6 millones de personas).

Son los dos modelos de gestión de la crisis, desempleo elevado y recuperación rápida por parte de EEUU o medidas de carácter social y económico para contener el incremento del paro y recuperación económica más lenta. El patrón se ha repetido en la Gran Recesión de 2008 y en la gestión actual de la crisis del coronavirus.