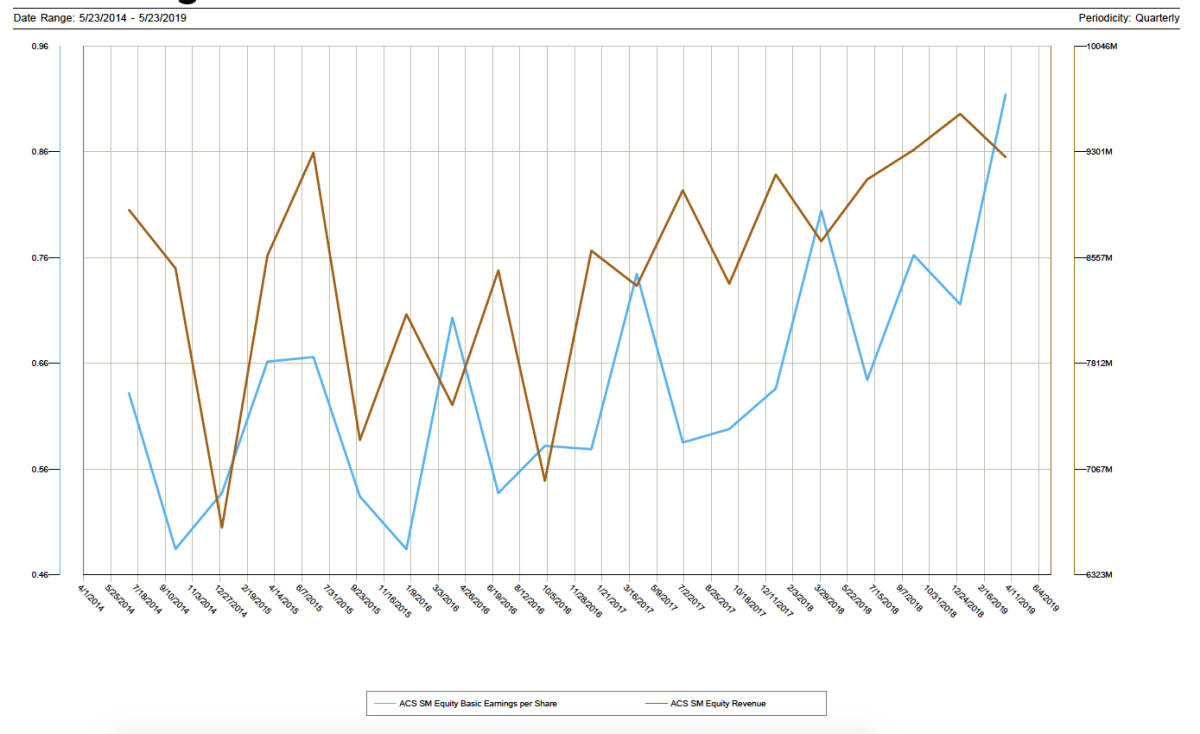

ELCHE. La constructora española publicó unos resultados a mediados de mes que en cifras generales fueron bastante buenos, con todas las divisiones mostrando un buen comportamiento. Las ventas crecieron un 6.8% mientras que el beneficio neto lo hizo cerca del 13% apoyados en ligeros aumentos en los márgenes. De cara al cierre de año, la compañía confirmó las previsiones de crecimiento en ventas de alrededor del 5% y del 10% en el beneficio neto.

ACS ha sufrido un importante proceso de transformación en los últimos años y de ser una constructora pura a ser una empresa con mayor diversificación operando en sectores como el de servicios industriales y de gestión instalaciones. En cualquier caso, con la compra del 50.10% de Hotchief en 2011 la parte de construcción sigue siendo la que más peso tiene en la compañía (75%).

En 2018 compró junto a Atlantia la concesionaria española Abertis. Geográficamente la compañía también goza de un elevada diversificación con un 21% de presencia en Europa (14% corresponde a España), un 27% de ventas en Asia y un 46% en América. La presencia en países emergentes es residual, lo que aunque no le permite beneficiarse de los fuertes crecimientos de estos también dota de mayor estabilidad y visibilidad a sus resultados.

La compañía disfruta del mayor ROCE -Return On Capital Employed o rendimiento del capital invertido- dentro del sector (22%) gracias a su modelo menos intensivo en capital. Vinci, por ejemplo, que podríamos considerar su comparable más inmediato tiene un ROCE del 16%. En cuanto a la valoración, sus principales múltiplos están claramente por debajo de los del sector.

Los principales riesgos vienen de la exposición a Australia -a través de Cimic, filial de Hotchief- a la minería, un sector con mucha volatilidad y más intensivo en capital. La fuerte competencia de las empresas chinas también es otro factor a tener en cuenta.

En el mes de mayo se deja casi un 10% debido, por una parte, a las informaciones salidas a comienzos de mes por acusaciones de utilizar practicas contables agresivas en su filiar australiana y, por otra, a las caídas generalizadas de los mercados este mes también le han pasado factura. Pensamos que estos niveles son un muy buen punto de entrada.

Sergio Serrano es director general de Gesem Asesoramiento Financiero AV