VALÈNCIA. Los mercados financieros son un gran experimento social. También son una excelente manera de conocerse a uno mismo, aunque bastante cara para la mayoría. Pongamos Pfizer.

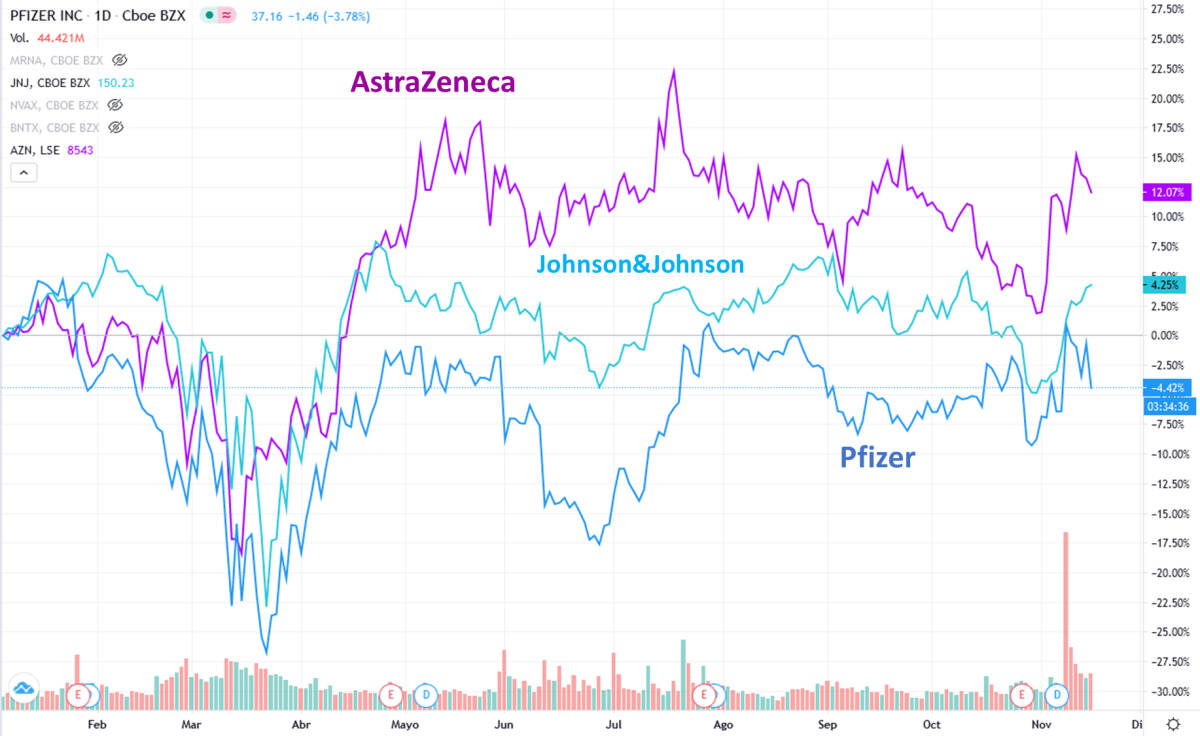

El gráfico anterior choca con nuestras intuiciones: ¿Cómo es posible que Pfizer esté prácticamente plana en el año? ¿No debería estar subiendo? Si somos aficionados a los mercados, esa sensación de mercado irracional será una vieja conocida: algo que 'debería' subir no sube, y algo que 'debería' bajar sube como un globo. Y nosotros, con el pie cambiado.

Nos aferramos a cómo 'debería' funcionar el mercado (claro está, según nuestros criterios) en lugar de aceptar cómo funciona de verdad. Esta obstinación por pelear con la realidad se cuela en todos los ámbitos de nuestra vida, la diferencia es que en bolsa nos cuesta euros.

La oportunidad del coronavirus

Sobre el coronavirus hay mucha desinformación, pero algo es claro: la demanda global de vacunas está ahí. En esta línea, la empresa que se garantice una mayor cuota de mercado ganará la carrera en los mercados. Y la carrera es inaudita: Más de 150 compañías tratan de encontrar la vacuna, pero muy pocos se llevarán el gato al agua. ¿Cuáles están más cerca?

Aunque típicamente se tarden entre 10 y 15 años en tener una vacuna lista, la cantidad brutal de dinero y recursos que se han destinado al Covid (y la relajación de estándares) ha hecho que ya haya 11 candidatos en Fase III, la última fase antes de ser aprobada.

Vamos a recordarlos con un ángulo geopolítico:

- Occidentales (6): Pfizer, Johnson&Johnson, Novavax, Moderna, Universidad de Oxford, Murdoch Children’s Research Institute

- Orientales (5): Gamaleya (Rusia), Sinovac, Sinopharm, CanSino Biologics (chinas) y Bharat Biotech (India).

¿Por qué hacemos esa separación? Porque, más allá del obvio beneficio económico, lo que determina la marcha del mundo son las relaciones de poder. Una potencia no puede permitirse depender de su antagonista en algo tan crucial como la vacuna contra el Covid, sin la cual se puede congelar una economía.

Dicho lo cual, ¿cómo podemos beneficiarnos como ciudadanos de a pie? Viendo el ejemplo de Pfizer, quizá pensemos que las otras grandes farma estarán aún subiendo. Veamos:

Una aclaración: AstraZeneca es la compañía que desarrolla la vacuna junto a la universidad de Oxford.

¿Qué nos dice esta evolución? Que el mercado sigue sin saber qué impacto asignar a estos monstruos, cuyo tamaño unido es similar al PIB de España. Por eso, quizá la primera pregunta que deberíamos hacernos es si encaja en nuestra estrategia de inversión apostar (porque es una apuesta) por qué caballo será el ganador.

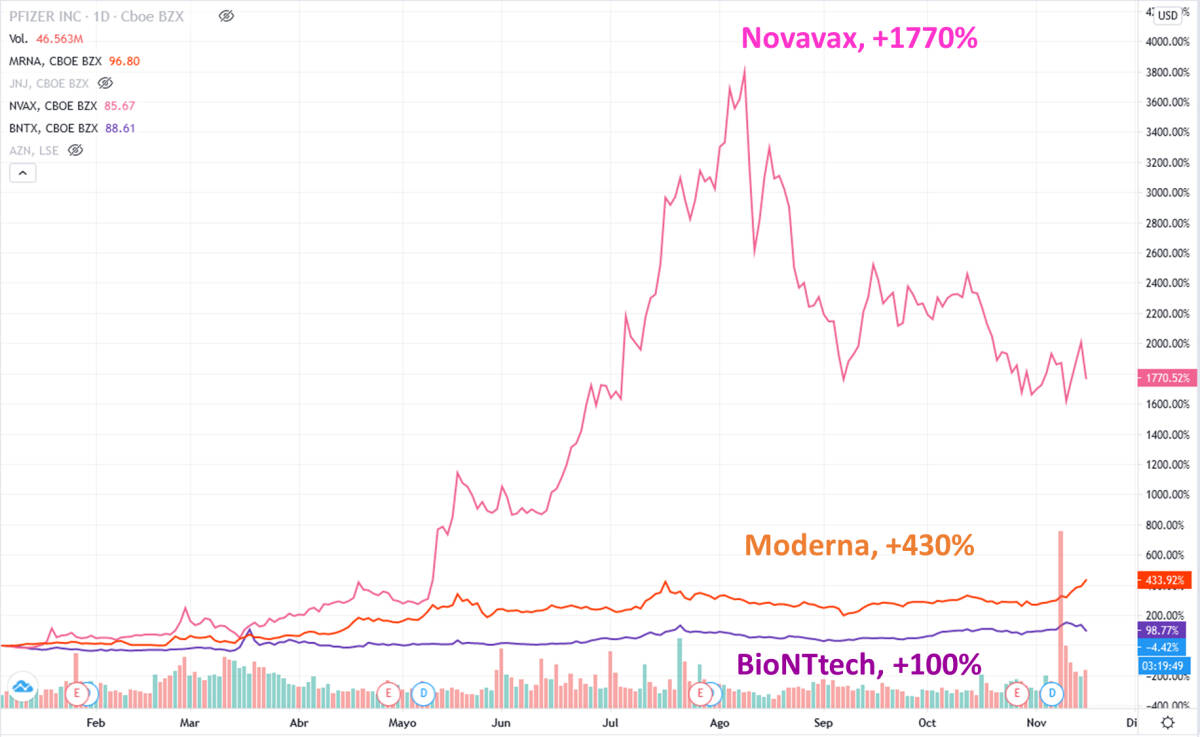

Y si una apuesta es lo que queremos hacer, lo mejor es que merezca la pena. Estas son las tres pequeñas compañías que se han colocado en el 11 final, una de ellas (la alemana BioNTech) en alianza con Pfizer y las otras dos (Moderna y Novavax) en solitario:

¿La razón? Puede parecer especulación, y la hay, pero también hay fundamentales muy sólidos: Si finalmente son varias vacunas las que llegarán al mercado, el impacto comercial para estas compañías es inmenso. Pensemos que ninguna de ellas tiene ni la décima parte de capitalización que las tres anteriores, incluso después de las subidas estratosféricas que hemos visto.

De hecho, Novavax es aún la más pequeña de las tres con diferencia (6.000 millones de dólares de capitalización frente a 25.000 millones de BioNTech o 35.000 millones de Moderna), así que no pueden descartarse subidas aún si tenemos en cuenta que el mercado del Covid es de 10 billion al año: todo apunta a que conviviremos con esta vacuna.

En resumen: Invertir no es tan fácil como parece. Pfizer no necesariamente nos hará millonarios. Y el mercado no es un casino.

Un apunte final: el mejor ejemplo que se me ocurre de un mercado sanitario cautivo y que seguirá estándolo mucho tiempo es el de la diabetes. La mitad es de Novo Nordisk, que a muchos parece cara desde hace décadas y 'debería' bajar. Pero no deja de subir, al ser la dueña de un mercado rentable que crece saludablemente. ¿Datos o emoción? Ustedes mismos.

Alejandro Martínez es socio director de inversiones y cofundador de EFE & ENE Multifamily Office

Aviso legal: En ningún caso la presente publicación supone una recomendación personalizada o informe de inversión. Es un artículo meramente informativo. Bajo ninguna circunstancia podrá entenderse que el presente documento constituye una oferta de compra, venta, suscripción o negociación de valores u otros instrumentos. Su autor por tanto no responde bajo ninguna circunstancia por la utilización o seguimiento del mismo.