MADRID. Hace exactamente diez años, el BCE inició el endurecimiento de su política. En aquel momento, la zona euro estaba saliendo de una recesión especialmente grave, la inflación se aceleraba, los precios industriales estaban al rojo vivo y el crecimiento de la masa monetaria era muy robusto. ¿Le resulta familiar? Como sabemos, estas subidas de tipos de interés decididas bajo la dirección de Jean Claude Trichet, bajo la presión de los 'halcones', fueron un gran error de política monetaria. Hoy, otros halcones han empezado a presionar para que, si no se produce un endurecimiento explícito, al menos se ponga fin al PEPP antes de tiempo. ¿Alguien les cortará las alas?

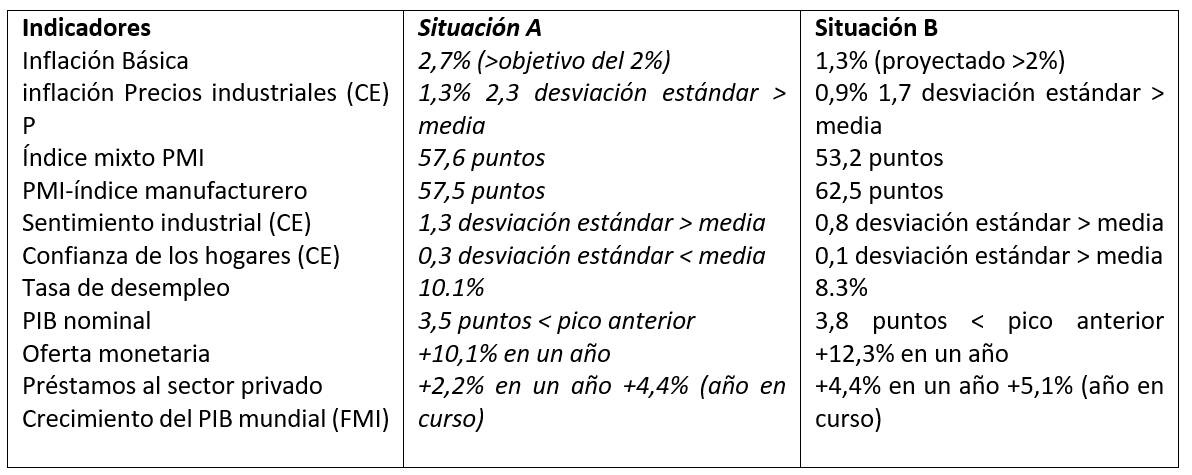

Hagamos un experimento mental. Usted es miembro del Consejo de Gobierno del BCE. Su mandato es dirigir la política monetaria con vistas a lograr una inflación del 2% anual a medio plazo. Se le presentan dos situaciones A y B, resumidas en el cuadro por algunas métricas diferentes representativas de las presiones sobre los precios, el clima de confianza las condiciones de empleo y el entorno económico mundial. ¿Qué se debería hacer?

Sobre la base de la información proporcionada, los dos casos parecen muy similares, con la economía real saliendo de la recesión, presiones inflacionistas, fuerte crecimiento de la masa monetaria, entorno general favorable. Para una función de reacción dada, la lógica dicta que se tome la misma decisión.

La situación A es abril de 2011. El Consejo de Gobierno del BCE, bajo la dirección de Jean Claude Trichet, votó una subida del tipo de interés de 25 puntos básicos por primera vez tras dos años de statu quo (hay que tener en cuenta que el tipo de interés oficial se redujo del 4,25% al 1% durante la crisis financiera). A esto le seguirá una segunda subida de tipos en julio de 2011. Este endurecimiento se revirtió tan pronto como Mario Draghi asumió el cargo en las reuniones de noviembre y diciembre de este mismo año.

La situación B es abril de 2021, diez años después. Ni que decir tiene que no se vislumbra en el horizonte ninguna subida de los tipos de interés oficiales. El mandato del BCE es el mismo hoy que en 2011, pero las herramientas de política monetaria son completamente diferentes. Después de casi siete años de política de tipos cero o negativos (ZIRP/NIRP), ya no es el del tipo principal de refinanciación (tipo REFI) que marca el tono de política monetaria (más o menos estricta), sino la política de compra de activos. Es aquí donde los "halcones" han empezado a retomar sus críticas. Por último, la función de reacción tuvo que adaptarse porque el marco de la teoría cuantitativa en el que se desarrolló originalmente desarrollado resultó ser ineficaz.

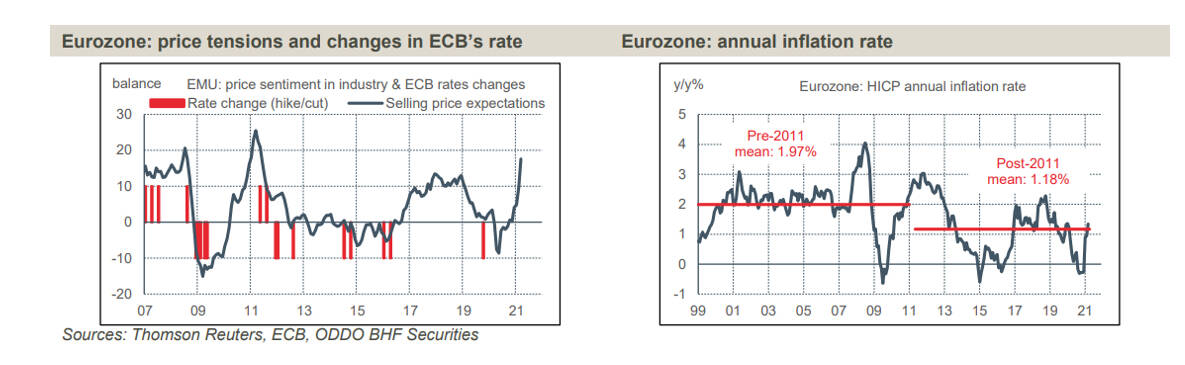

1) Las tensiones transitorias sobre los precios tienen poco poder de predicción de las tendencias subyacentes de la inflación. Por lo tanto, puede ser engañoso vincular las decisiones monetarias a los movimientos a corto plazo de la inflación (gráfico de la izquierda). En 2011, la aceleración de la inflación, debida en gran parte a los precios de las materias primas, en particular del petróleo, hizo temer que la situación pudiera descontrolarse por "efectos de segunda ronda", una expresión que prácticamente ha desaparecido del vocabulario del BCE. No se materializó en 2011. Tampoco se materializó en otros episodios con tensiones similares, como a mediados de 2014 en Estados Unidos, o en 2017-2018 en la eurozona y Estados Unidos.

2) Las expectativas de inflación han caído por debajo de su punto deseado. A principios de 2011, Jean-Claude Trichet sólo se enorgullecía de presumir de que la inflación desde la creación del BCE había sido del 1,97% anual, es decir, exactamente la definición oficial del objetivo de: "por debajo, pero cerca del 2%". En la última década, la inflación no superó el 1,18% anual por término medio (gráfico de la derecha). Este desfase sistemático ha reducido las expectativas de inflación a medio y largo plazo, como demuestran desde finales de 2013 todas las encuestas del BCE con pronosticadores profesionales. Hasta la fecha, la estrategia del BCE no ha sido diseñada -como en la Fed- para compensar la fase de baja inflación mediante una fase de inflación por encima del objetivo. Dicho esto, esto sugiere que es menos arriesgado tener una política excesivamente acomodaticia que una que no sea lo suficientemente solidaria.

3) El tipo de interés natural es muy bajo. Existe un consenso que reconoce que, tras la crisis financiera de 2008, el nivel de equilibrio de los tipos de interés descendió bruscamente. En la eurozona, este tipo natural era cercano al 2% antes de la Gran Crisis Financiera, y ahora se estima que es cercano a cero. Este cambio fundamental fue mal apreciado en 2011. Por tanto, los modelos tenían un sesgo que sobrestimaba el nivel de los tipos de interés oficiales necesario para contener los riesgos inflacionistas.

4) Combatir la fragmentación financiera es un requisito previo para lograr el objetivo de la estabilidad de precios. En 2011, se achacó el aumento de los diferenciales de las condiciones financieras intrazona a la mala gestión de las finanzas públicas de los países periféricos (de forma no injustificada) y, en consecuencia, el BCE consideró que no tenía ningún papel que desempeñar para aportar medidas correctoras (lo cual era discutible). La fragmentación financiera también ilustró el carácter incompleto de la eurozona. La inacción del BCE sirvió para impulsar la especulación en torno a una ruptura de la zona. Mientras este riesgo estuvo presente -es decir, hasta el gran punto de inflexión marcado por los comentarios de julio de 2012 "cueste lo que cueste"-, la transmisión de la política monetaria a la economía real se vio debilitada o bloqueada. Nos gustaría pensar que el mandato de Draghi contribuyó a modificar de forma permanente la capacidad de reacción del BCE en este frente.

Sin excusa para repetir errores del pasado

Ante esta evidencia, el BCE no tiene excusa para repetir los errores de 2011 con una reducción intempestiva del grado de la política monetaria acomodaticia. Sin embargo, se trata de un riesgo que no debe subestimarse. Algunos miembros del Consejo de Gobierno, aunque muy pocos, ya se han posicionado sugiriendo que en verano sería prudente reducir las compras de activos del BCE -aunque tal y como están las cosas, sigue siendo difícil detectar en las últimas semanas el "aumento significativo" prometido en la reunión del 11 de marzo. Desde esa fecha, las compras netas de activos en el marco del PEPP se han realizado a un ritmo de 15.500 millones de euros por semana, frente a los 14.000 millones de euros de las semanas anteriores. Esto da un nuevo significado a la palabra "significativo". La gran mayoría del Consejo no está en esta onda, lo que demuestra que se han aprendido las lecciones de 2014 . No obstante, en los próximos meses, los partidarios de una rápida reducción del apoyo monetario podrán destacar fácilmente unas cifras de actividad excepcionales (signo de un rebote automático debido a la reapertura de la economía) y una inflación superior al objetivo.

Desde que tomó el timón del BCE, Lagarde ha tratado de calmar las voces discordantes entre los miembros del Consejo, una forma de distinguirse de su predecesor. Es un objetivo perfectamente admirable, pero da lugar a compromisos en un intento de satisfacer a todos. La decisión del Consejo del mes pasado fue un ejemplo de este enfoque, como como se muestra después en el acta de la reunión: el Consejo de Gobierno acordó aumentar el uso del PEPP en el segundo trimestre con la condición de que posteriormente se redujera, y por tanto sin considerar si su importe (1.850 millones de euros) y su fecha de finalización (marzo de 2022) seguían siendo apropiados. Diríamos que esta es una forma extraña de plantear la cuestión de la idoneidad de la política monetaria. En resumen, creemos que es poco probable que los halcones de 2021 recuperen el poder que perdieron cuando Mario Draghi sustituyó a Jean-Claude Trichet hace diez años. años atrás. No obstante, su posición probablemente supondrá un gran obstáculo para la comunicación de Lagarde. para la comunicación de la Sra. Lagarde. Si este mensaje es mal recibido por los mercados, no debería ser una sorpresa.

Bruno Cavalier es economista jefe de ODDO BHF