MADRID. A medida que nos acercamos al final del año, es hora de que nos arriesguemos y hagamos algunas predicciones para 2021, especialmente para nuestro universo de inversión clave, que es China, y que ha sido el mercado estrella por segundo año consecutivo (el MSCI China ganó 20,4% en 2019 y a 11 de diciembre de 2020, otro 23,3%). La economía china sigue recuperándose rápidamente con un crecimiento del PIB en el tercer trimestre de +4,9% anual.

Las cifras macroeconómicas de noviembre fueron muy fuertes, y todos los signos apuntan a otro buen mes en diciembre. Pero en algún momento el crecimiento comenzará a estancarse, ya que la recuperación post-COVID de China no durará eternamente. Esta meseta, sin embargo, puede llegar más tarde de lo previsto inicialmente, ya que Europa y EE UU están librando una difícil batalla contra la última ola de la pandemia. Esto está teniendo un impacto positivo en las exportaciones chinas. Lo mismo ocurrió en la primera mitad del año cuando numerosas fábricas europeas tuvieron que cerrar.

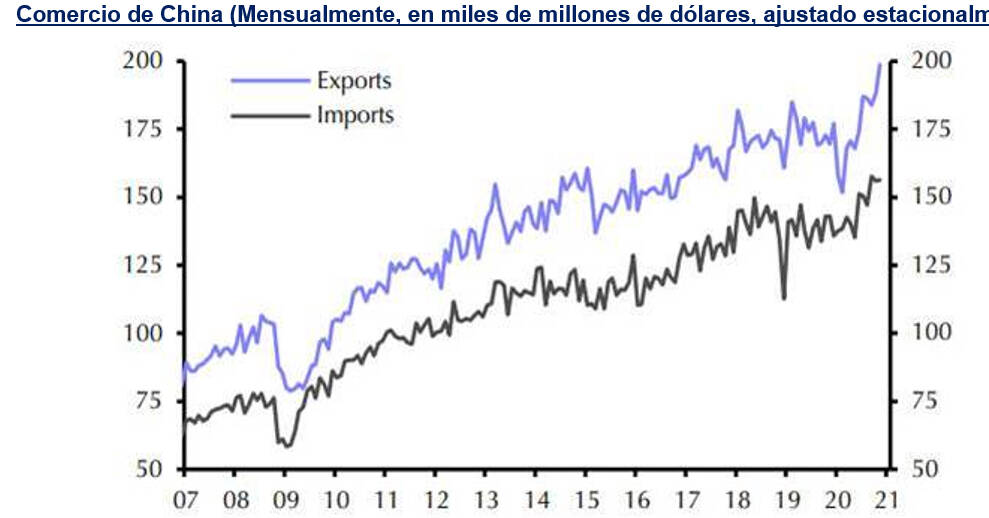

Las exportaciones chinas aumentaron el mes pasado, de +11,4% interanual en octubre a +21,1% interanual en noviembre en términos en dólares. El superávit comercial de China fue de 75.000 millones de dólares en noviembre (o 63.000 millones de dólares si se ajusta estacionalmente), el más alto de su historia. Se puede llegar fácilmente a la conclusión de que todos los aranceles comerciales impuestos por Estados Unidos a China no tuvieron mucho impacto en las exportaciones chinas… si es que lo tuvieron.

Esta asombrosa aceleración de las exportaciones que se percibe en 2020 y que puede observarse visualmente en el gráfico que figura a continuación no puede durar para siempre, sobre todo teniendo en cuenta que el próximo año se dispondrá de las vacunas contra el COVID y que es de esperar que el mundo recupere la estabilidad.

Li Keqiang, el primer ministro chino, dijo el 24 de noviembre que "China quería lograr un equilibrio comercial y no buscará en absoluto un superávit comercial". Esto nos dice que China probablemente no evitará que su moneda se aprecie si hay más presión alcista.

Política monetaria china

¿Por qué el renminbi (RMB), la moneda china, seguiría apreciándose? ¿Y cuál sería el impacto en los mercados de valores chinos? Depende en gran medida de la política monetaria de China, por un lado, y de la política fiscal de EE UU, por otro. No existe un consenso claro entre los economistas a la hora de anticipar la política monetaria y fiscal de China en 2021. Una minoría de ellos cree que el país debe seguir aplicando una política fiscal poco restrictiva, ya que la economía necesita un mayor estímulo.

La crisis de la covid-19 no ha terminado, siguen apareciendo grupos de contagios locales aquí y allá, y algunos sectores todavía no han vuelto a encarrilarse del todo (transporte, hostelería). Otros economistas parecen estar divididos también entre los que creen en un statu quo de la actual política monetaria y fiscal y los que defienden un endurecimiento en la primera mitad de 2021. Nos inclinamos hacia este último escenario.

Viendo las últimas cifras de inflación, creemos que hay razones para creer en un próximo aumento de los tipos de interés. El índice de precios al consumidor cayó al -0,5% anual en noviembre, pero fue totalmente impulsado por el precio de la carne de cerdo, muy volátil, y que ya tuvo un gran efecto en la base económica cuando China fue golpeada por la gripe porcina el año pasado. El precio de la carne de cerdo, que es el mayor componente del índice IPC, cayó un 12,5% anual. De hecho, los precios al consumidor están subiendo a un ritmo del +0,5% anual.

El índice de precios de producción, que es un indicador de la tendencia futura del IPC, subió un 0,5% MoM en noviembre, su mayor aceleración desde septiembre de 2018. En otras palabras, a pesar de los titulares engañosos de las cifras anuales, la inflación se está recuperando en China y se espera que se acelere aún más en los próximos meses. Esto dará razones al gobierno chino para aumentar los tipos de interés en 2021, lo que ayudará a que el superávit comercial disminuya al subir el RMB. Como una señal temprana, el gobierno chino ya ha comenzado a verter agua fría en el sector inmobiliario sobrecalentado, obligando a los promotores más sobreapalancados a vender activos.

Políticas de izquierdas

¿Por qué estamos destacando la política fiscal de Estados Unidos? Porque las políticas de izquierdas que Joe Biden quiere aplicar y que giran en torno a la lucha contra el cambio climático y la mejora del bienestar social, muy probablemente profundizarán el déficit fiscal de EE UU, serán negativas para el dólar estadounidense y proporcionarán una mayor presión alcista sobre el tipo de cambio del RMB. El éxito de Joe Biden depende en gran medida de que tome el control del Senado. La respuesta vendrá del estado de Georgia el 5 de enero de 2021. Si lo hace, podemos esperar que el RMB aumente su valor en 2021 y que China atraiga aún más capital, sobre todo porque China sigue siendo un país con poco peso en la gran mayoría de las carteras de inversión.

La combinación de los diferenciales de interés entre el mundo occidental y China, que es la más amplia de la historia, con una continua presión alcista sobre el RMB, puede hacer que las acciones chinas suban por tercer año consecutivo. Un flujo interminable de liquidez en busca de destino e impulsado por una flexibilización cuantitativa sin precedentes de los bancos centrales occidentales es el otro factor evidente. El MSCI China cotiza actualmente a 15,1 veces los beneficios previstos para 2021, cuando se espera que crezcan un 19,3% el próximo año (Fuente: Bloomberg). El consenso de Bloomberg para el crecimiento del PIB de China es de +2% en 2020 y +8,2% en 2021.

Fabrice Jacob es CEO de JK Capital Management (Grupo La Française)