MADRID. El crecimiento global no se reanudará hasta que los recientes repuntes de los precios y las subidas de tipos empleadas para combatirlos no alcancen su cénit. Ambos factores empezarían entonces a debilitar el dólar, cuya revalorización ha hecho subir los costes del comercio exterior y ejercido presión sobre las economías de los mercados emergentes.

Como sucede en la famosa carrera llamada el 'Reto de los Tres Picos', en el Reino Unido, en la que los corredores deben coronar las cumbres de las montañas más altas de Escocia, Inglaterra y Gales dentro de un límite de tiempo, en el segundo semestre de 2022 deberíamos poder ver esos tres picos económicos para que los mercados puedan estabilizarse.

El 'Reto de los Tres Picos', número uno: Inflación

El primer pico que coronar es el de la inflación, que se ha disparado a causa de las enormes subidas de los precios de la energía y los alimentos derivadas del final de la pandemia de Covid-19 y de las repercusiones del conflicto entre Rusia y Ucrania. La inflación ha llegado al 8,6% en EE UU, su nivel más alto desde 1981, y al 8,1% en la zona euro, un máximo histórico. Antes de la pandemia, la inflación se mantuvo con regularidad en niveles del 2%, o inferiores, durante muchos años.

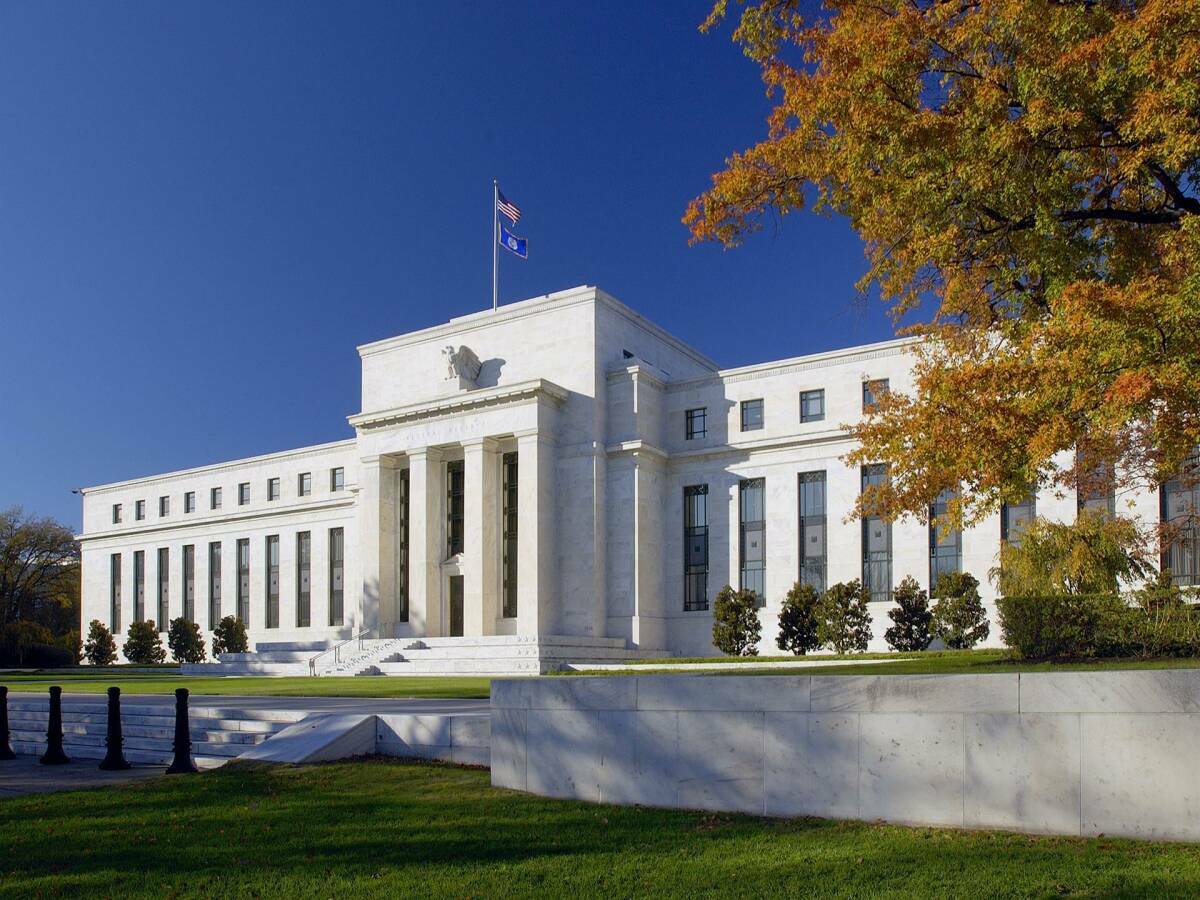

La inflación ha sido un indicador benigno para los inversores durante más de cuatro décadas, desde que Paul Volcker, el entonces presidente de la Reserva Federal de Estados Unidos (FED), logró controlar la desenfrenada inflación estadounidense, que alcanzó el 20%, y restableció la credibilidad de este banco central a principios de la década de 1980.

Sabemos que los bancos centrales disponen de herramientas para controlar la inflación subiendo los tipos de interés, lo que reduce la creación de crédito (desaparece el 'dinero gratis') y enfría el mercado inmobiliario (desaparecen las refinanciaciones hipotecarias como medio para generar dinero), a lo cual se une la disminución de la demanda agregada y el aumento del desempleo.

Este tipo de deceleración económica va a ser decisiva para alcanzar el pico de inflación, aunque somos conscientes de que el empleo de una herramienta tan contundente como los tipos de interés hará que los inversores se debatan entre el miedo a un endurecimiento monetario excesivo, que puede provocar una recesión, y el temor a que dicho endurecimiento no resulte suficiente. Así que todavía tienen que suceder muchas cosas. En Estados Unidos, la inflación se sitúa en niveles que no se registraban desde 1981, incluso sin tener en cuenta los costes de la energía y los alimentos. Aunque lo más llamativo de la inflación es la subida de los precios en las tiendas, resulta perjudicial tanto para los mercados de renta variable como para los de renta fija. Si no se pueden repercutir las subidas de precios, la inflación erosiona los beneficios empresariales, y también reduce los valores de los bonos a más largo plazo.

El aumento de los precios de la energía se filtra a todo el conjunto de la economía, afectando por igual a empresas y consumidores, ya que actúa como un impuesto al crecimiento y reduce la demanda de bienes y servicios. Además, la creciente incertidumbre en torno a los beneficios empresariales y a la capacidad de las empresas de proteger sus márgenes mediante la transferencia de las subidas de costes de los insumos (incluidos los costes de mano de obra y crédito) hará crecer la volatilidad de las acciones y la deuda high yield. La decisión de la Reserva Federal de ampliar su perspectiva y tomar únicamente el IPC básico, que no incluye energía ni alimentos, como parámetro principal para gestionar la inflación general supone que hay esperanzas de que la inflación llegue a su pico máximo en el tercer trimestre de 2022.

El 'Reto de los Tres Picos', número 2: Tipos de interés en EE UU

La siguiente montaña que se hay que escalar es la de los tipos de interés, que se han elevado en todo el mundo para combatir la inflación. El aumento de los tipos hace que el endeudamiento sea más costoso, lo que deja a los consumidores con menos dinero que gastar. Pero tiene efectos secundarios, como el incremento de valor del dólar estadounidense, que ya es elevado de por sí.

Se prevé que, en Estados Unidos, los tipos de los fondos federales se sitúen en torno al 3,5%. A finales de junio, su nivel era del 1,75%, de modo que estamos ante la mayor subida de tipos en un año natural que se registra desde 1980. En 1994, cuando se produjo lo que generalmente se considera un 'aterrizaje suave' adecuadamente gestionado, los tipos estadounidenses alcanzaron el 2,5%. De modo que el ciclo de endurecimiento actual será más brusco, ya que la economía necesita esa función de reacción.

En nuestra opinión, cuando se alcancen los picos de los distintos indicadores de inflación se reducirán las presiones inflacionarias, lo cual supondrá que las subidas de tipos estarán funcionando en el conjunto de la economía. En el segundo semestre, cabe esperar que las perspectivas para las condiciones financieras sean más benignas: consideramos que las previsiones para los tipos descenderán y que el tipo objetivo de los fondos federales no alcanzará el 3,75%, como apunta implícitamente el mercado de cara al final del año.

Si el resto de condiciones se mantienen sin cambios, esta previsión mayoritaria del mercado implicaría una inversión de la curva de tipos, y los indicadores de recesión se mostrarían cada vez más alineados y concluyentes. Nuestra previsión principal es que no llegará a producirse una recesión en Estados Unidos en los próximos 12 meses, aunque China, Japón y Europa sí podrían no correr la misma suerte.

El 'Reto de los Tres Picos', número 3: El dólar estadounidense

El tercer reto es el del dólar, que se sitúa en sus niveles más altos de los últimos 20 años frente a las principales divisas mundiales. Tradicionalmente considerado refugio seguro en periodos complicados, el fortalecimiento del billete verde hace que las materias primas cuyos precios se denominan en esta divisa se encarezcan. Esto a su vez afecta gravemente a los mercados emergentes que dependen de las exportaciones de materias primas y necesitan financiación en dólares estadounidenses.

A medida que las previsiones para los tipos de interés y la inflación estadounidense se aproximen a su pico máximo, cabe esperar que el dólar también haga lo propio. No podemos saber si esto tendrá lugar antes, durante o después de que se alcancen los otros dos picos. Pero debemos vigilar de cerca la evolución del dólar porque es la divisa que presenta el conjunto más diverso de operadores y tenedores no interesados en maximizar beneficios.

En estos momentos, los principales motores del dólar estadounidense son positivos, a saber, los diferenciales de tipos de interés, los diferenciales de crecimiento y los flujos de capital en busca de 'refugio seguro'. A medida que el crecimiento se ralentice y las previsiones para los tipos desciendan, el costoso billete verde debería debilitarse.

Colin Graham es director de estrategia Multi-Activos de Robeco