VALÈNCIA. Solo tres de las diez cotizadas -tanto en el Mercado Continuo como en BME Growth- domiciliadas en algún punto de la Comunitat Valenciana cerraron 2022 en positivo. Sin duda, un ejercicio bursátil condicionado por la invasión rusa sobre territorio ucraniano, la inflación y las subidas de tipos de interés por parte de los bancos centrales. De ahí que el Ibex 35 se dejara finalmente un 5,5%. 'Números rojos' que contrastan con la revalorización del barómetro de la renta variable española del 7,9% en 2021.

A lo largo del pasado año fueron dos más las empresas autonómicas que se animaron a salir a bolsa -las valencianas Substrate AI y Umbrella Solar Investment- frente a las ocho de 2021 donde ganaron entonces en conjunto un 20% más respecto a 2020. En esta ocasión el avance fue de prácticamente un 50%, que se tradujo en unas plusvalías latentes totales de 11.610,59 millones de euros. Una cifra que sale de una capitalización al cierre de 2021 -o en el caso de las dos debutantes en 2022 desde su punto de partida- de 23.281,34 millones hasta los 34.891,93 millones a 30 de diciembre de 2022. Así lo ha constatado este diario con la información extraída de la base de datos pública de Bolsas y Mercados Españoles (BME).

Conviene recordar que las también firmas del 'cap i casal' Cleop y Coemac -la antigua Uralita- siguen suspendidas en el parqué. La constructora desde junio de 2012 al declararse en concurso de acreedores, si bien es cierto que a mediados de noviembre pasado obtuvo la aprobación de la modificación del convenio de acreedores con un amplio apoyo; mientras la segunda por idéntico motivo y que está suspendida desde finales de enero de 2020.

CaixaBank (CABK) y Banco Sabadell (SAB) han sido determinantes en el positivo balance anual de las firmas autonómicas, sin duda ambas favorecidas -como el resto del sector salvo Banco Santander- por las subidas de los tipos de interés del Banco Central Europeo (BCE)... que tendrán continuidad en los próximos meses para tratar de contener las embestidas inflacionistas. Además, ambos bancos pueden presumir de haber sido los más rentables del pasado ejercicio y no solo en el Ibex 35 sino entre los 120 valores que dan vida al Mercado Continuo.

CABK ofreció una rentabilidad anual del 52,11%, que equivale a 10.140,30 millones de euros en plusvalías latentes, pese a tener en su capital a un bajista de calado como es Marshall Wace con pasado en Bankia. La entidad dirigida por Gonzalo Gortázar despidió 2022 con una capitalización de 29.598,70 millones frente a los 19.458,40 de un año antes. Lo hizo tras vivir un primer semestre de idas y venidas, pero a mediados de julio inició el despegue. Fue justo una semana antes de que el BCE endureciera su política monetaria por primera vez desde 2011. Bien es cierto el mercado estaba preparado para dicha subida de tipos ante las declaraciones de diversos miembros de la institución dirigida presidida por Christine Lagarde. Las expectativas de nuevos aumentos del precio oficial del dinero en la Eurozona llevaron a la entidad presidida por José Ignacio Goirigolzarri a cerrar en lo más alto de 2022.

Una CABK que en la víspera de Nochebuena recibía la noticia de que el Estado, a través Fondo de Reestructuración Ordenada Bancaria (FROB), seguirá en su accionariado hasta diciembre de 2025. Así lo aprobó el Consejo de Ministros marcando esa fecha para la desinversión, que le viene a través de Bankia, cuyo porcentaje actual es del 17,3%. Con esta son ya cuatro las ampliaciones de plazo inicial de venta: la primera se aprobó en diciembre de 2016, la segunda en 2018 y la tercera en febrero de 2021, con una extensión del plazo de desinversión hasta diciembre de 2023.

La evolución del SAB ha sido muy similar aunque de menor calado, dado que sus acciones se han impulsado un 48,87% o en términos absolutos 1.627,31 millones de euros. De ahí que el banco dirigido por César González-Bueno haya elevado su valor en bolsa hasta los 4.957,35 millones respecto a los 3.330,04 millones de doce meses antes. Lo que sí es un calco es el comienzo de la subida, que tuvo lugar en idénticas fechas a las de su competidor domiciliado en el 'cap i casal'.

Por otro lado, y también como en el caso de CABK, ha tenido en su capital a otro conocido bajista: el hedge fund estadounidense Citadel. Las acciones del banco presidido por Josep Oliu trataron de quitarse en vano la etiqueta de 'penny stock' -término que se aplica a las que valen menos de un euro- en las últimas sesiones del reciente ejercicio. Un movimiento que ya acometió a principios de año, cuando llegó a encadenar 14 subidas consecutivas pasando de los 0,613 euros del 24 de enero a los 0,943 euros del 11 de febrero. Tamaña racha llevó al SAB a ser el valor más en forma de todo el Mercado Continuo como contó entonces Valencia Plaza. Pero de momento no ha logrado superar la barrera del euro desde que la perdiera el 8 de enero de 2020.

El podio autonómico de los ganadores autonómicos en bolsa durante 2022 lo completa la valenciana Umbrella Solar Investment (USI). O lo que es lo mismo: la última en llegar al parqué o para ser más exactos a BME Growth porque debutó el pasado 29 de julio. Esta empresa global con un enfoque en energía fotovoltaica, que fue fundada a finales de 2018 por Enrique Selva, subió un 13,64%. Lo hizo elevando su capitalización hasta los 134,74 millones desde los 118,57 millones a los que se estrenó en el otrora llamado Mercado Alternativo Bursátil (MAB).

Una subida anual que llegó a alcanzar el 32,73% tomando los 7,30 euros que alcanzó al término de la sesión del 19 de septiembre. Desde ahí se fue desinflando para rebotar posteriormente y mantener un tono apático en la recta final del ejercicio. Cuanto menos USI puede presumir de ser el cuarto mejor estreno de 2022 de BME Growth tras Vytrus Biotech (+97,67%), Energy Solar Tecg (+73,08%) y AtSistemas (+64,47%), que fue la última en hacerlo el 20 de diciembre.

Las otras siete cotizadas domiciliadas en Valencia, Alicante y Castellón acusaron pérdidas. La menos afectada fue Veracruz Properties, la única socimi autonómica presente en BME Growth, que cedió un 1,84% pero eso sí cruzando operaciones en una única jornada durante el año. Concretamente fue el pasado 17 de noviembre cuando intercambió de manos 22.180 títulos a 32 euros, lo que dejó su capitalización en los 85,22 millones. Un mal tono que contrasta con sus buenos resultados correspondientes al cierre semestral, que recogieron mejoras a doble dígito en beneficio y ventas como adelantó Alicante Plaza tres días antes de dicha sesión.

Las otras siete cotizadas domiciliadas en Valencia, Alicante y Castellón acusaron pérdidas. La menos afectada fue Veracruz Properties, la única socimi autonómica presente en BME Growth, que cedió un 1,84% pero eso sí cruzando operaciones en una única jornada durante el año. Concretamente fue el pasado 17 de noviembre cuando intercambió de manos 22.180 títulos a 32 euros, lo que dejó su capitalización en los 85,22 millones. Un mal tono que contrasta con sus buenos resultados correspondientes al cierre semestral, que recogieron mejoras a doble dígito en beneficio y ventas como adelantó Alicante Plaza tres días antes de dicha sesión.

Una socimi dirigida por Salvador Fondeur que engrosaba su cartera en febrero con la compra de dos inmuebles en el Centro Comercial El Arcángel de Córdoba donde ostenta casi el 52% de dicho centro. De este modo, y además de dichos activos, cuenta con el Centro Comercial Plaza Mayor Gandia, Centro Comercial Plaza Mayor Xàtiva, un solar urbano en la avenida del Esports de Gandia, el Parque Comercial Parla Natura de Madrid, una oficina en plena calle Colón de València, dos residencias geriátricas en la provincia valenciana (la de San Juan en la capital y la de El Mas de Torrent) y edificios de oficinas en el parque empresarial Táctica (Paterna, Valencia).

Siguiendo con las compañías con base en la provincia valenciana, Libertas 7, que está presente en el Mercado Continuo, se dejó en el camino un 41,66%. La histórica firma de la familia Noguera, que acabó el año con un valor de 19,94 millones de euros, se fue desinflando con el paso de los meses. No en vano llegó a rozar los dos euros por acción a mediados de abril, pero fue perdiendo gas hasta el punto que desde el 8 de noviembre es una 'penny stock'.

Sin embargo, sus resultados correspondientes a enero-septiembre recogieron que su área turística había superado los ingresos prepandemia. Conviene recordar que Libertas 7 opera en este segmento bajo la marca Sea You Apartamentos Port Saplaya y Sea You Hotel Port Valencia. Todo un dato a tener en cuenta de cara al futuro más cercano, dado que debería plasmarse sobre la cotización de la compañía dirigida por Agnès Noguera Borel.

Por su parte, la valenciana de BME Growth Endurance Motive (END) ha cedido un 45,86% en el parqué -sexta mayor bajada de dicho mercado-, cuya capitalización se ha reducido hasta los 19,16 millones de euros. La compañía de baterías de ion-litio para movilidad eléctrica cofundada por Ander Muelas y Carlos Navarro presentó una tendencia bursátil de más a menos a lo largo de los últimos doce meses. No en vano llegó a iniciar el ejercicio por encima de los 4 euros por título.

Pese al tono descendente en el parqué de END fue capaz de duplicar sus ventas en la primera parte de 2022 y de acelerar en su división Naval, que tan buen cartel está teniendo fuera de España. Y, además como dato a tener en cuenta hablamos de una empresa situada en el municipio valenciano de Canet d'en Berenguer, ubicado a menos de 10 kilómetros de la gigafactoría de baterías que Volkswagen va a levantar en Parc Sagunt. "No cabe duda que no solo va a dinamizar la comarca, sino que se va a convertir en un polo muy importante en el sector a nivel nacional. Para nosotros también es muy positivo porque no tardarán mucho en saber -si no lo han hecho ya- que tienen unos vecinos que conocen muy bien el funcionamiento de las celdas de litio", advertía Muelas el pasado mes de agosto en una entrevista a este diario.

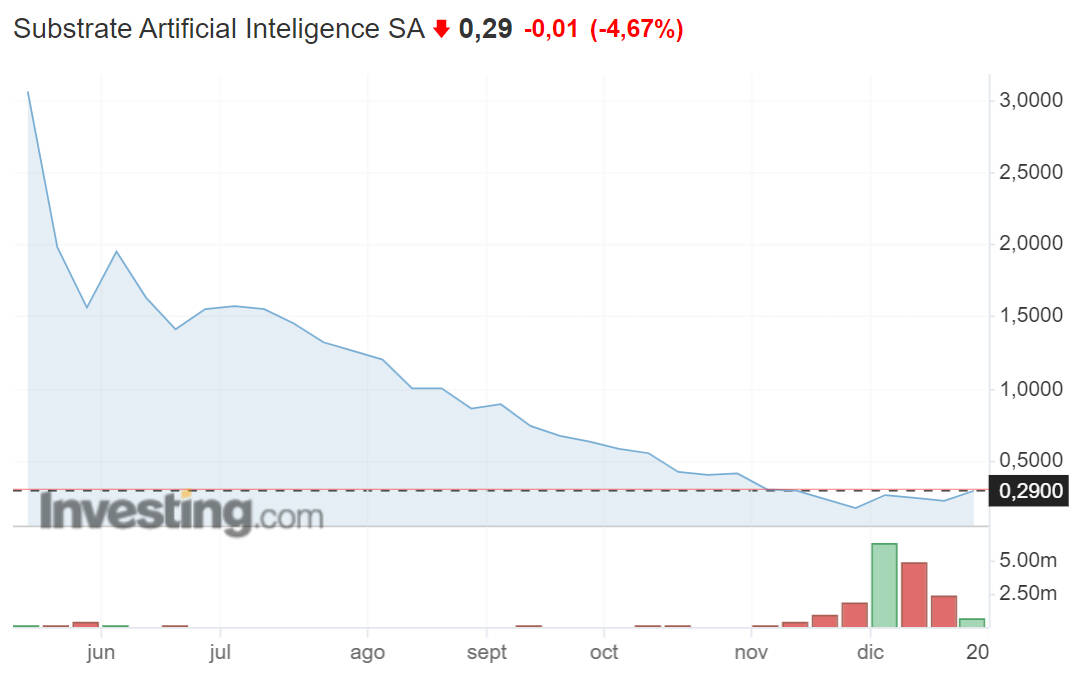

Y para cerrar el apartado valenciano de las cotizadas autonómicas durante 2022 aparece Substrate AI, sin duda la más penalizada por un mercado que no consigue poner en valor a la empresa de BME Growth especializada en inteligencia artificial. La compañía dirigida por la dupla Lorenzo Serratosa-José Iván García, que debutó el pasado 17 de mayo, se dejó en bolsa desde ese día hasta el cierre de 2022 un 93,35%. O lo que es lo mismo: firmando la mayor caída de todas las que forman parte en el antiguo MAB.

De este modo ha mermado notablemente su capitalización hasta los 6,34 euros en una clara senda bajista anual. Y lo ha hecho pese a que ha debutado en el mercado estadounidense OTC; mientras ha ampliado capital para dar entrada en su accionariado a inversores americanos, con el fin de asegurar recursos de cara a su plan de negocio. Estados Unidos es el mercado occidental en el que la inteligencia artificial (IA) tiene un desarrollo más avanzado. En el se encuentran muchas cotizadas -grandes y pequeñas- en el sector de la IA donde algunas son muy conocidas como Nvidia o Alphabet, y otras menos seguidas por el gran público como C3.AI, Five9, Palantir, Veritone o Zoominfo.

Desde Castellón, su única representante en BME Growth -Cuatroochenta- también dibujó una tendencia a la baja en los últimos doce meses, que se reflejó en una caída anual del 49,19% y una capitalización al cierre del ejercicio de 25,59 millones. Se trata de la más baja desde que dio sus primeros pasos en octubre de 2020. Y es que hace doce meses se movía por encima de la cota de los 18 euros.

Esta firma especializada en el desarrollo integral de apps y software avanzado, que pasó antes por el Entorno PreMercado impulsado por Bolsas y Mercados Españoles (BME) y Big Ban Angels, ha seguido ganando músculo a través de compras. Ahí está la reciente adquisición de Conpas, uno de los tres mejores partners de Zoho en Europa. Por no hablar de que en la primera parte del año el importe neto de la cifra de negocios creció un 31%; mientras logró reducir sensiblemente su deuda financiera.

Y para terminar los dos representantes que faltan de la provincia alicantina como son FacePhi (FACE) y CF Intercity (CITY), que acusaron sendas caídas anuales en BME Growth pero con tintes bien distintos. El que es el único club de fútbol español en el parqué, presidido por Salvador Martí que a su vez es cofundador de FACE junto a Javier Mira, bajó un 55,07% reduciendo su valor hasta los 2,57 millones.

Sin embargo, el descenso pudo haber sido mayor de no tocarle el 'gordo' el pasado 23 de diciembre en forma de FC Barcelona en el sorteo de la tercera ronda de la Copa del Rey. Desde el cierre del día de antes hasta el 30 de diciembre, CITY cosechó una explosiva revalorización del 34%, dado que semejante oponente le va a suponer una jugosa caja. En este sentido, y teniendo en cuenta que el encuentro se disputará en el Rico Pérez del Hércules para hacer frente a la alta demanda existente, la petición de entradas llegó a tumbar la venta online.

Por su parte, FACE ha visto como se esfumaba un 36,38% de su valor en bolsa para terminar 2022 con una capitalización de 42,32 millones de euros. Un mal tono que contrasta con los buenos resultados cosechados en la primera parte de 2022. O para ser más exactos: unas cuentas históricas al quedarse a las puertas de duplicar sus ingresos con 7,86 millones, es decir, más de la cifra de negocios obtenida en todo 2021.

Por su parte, FACE ha visto como se esfumaba un 36,38% de su valor en bolsa para terminar 2022 con una capitalización de 42,32 millones de euros. Un mal tono que contrasta con los buenos resultados cosechados en la primera parte de 2022. O para ser más exactos: unas cuentas históricas al quedarse a las puertas de duplicar sus ingresos con 7,86 millones, es decir, más de la cifra de negocios obtenida en todo 2021.

Además, el Ebitda se disparó más de 180% como consecuencia del incremento significativo de los ingresos sobre los gastos, que también se elevaron hasta junio en casi un 70% debido a la inversión realizada por la empresa presidida por Javier Mira para impulsar la comercialización de sus soluciones en todo el mundo. En este sentido conviene recordar que la firma de reconocimiento facial y referencia en las aplicaciones a la banca ha ido ganando contrato tras contrato, muy especialmente en América Latina donde es el player más importante en estas lides.