EL INVERSOR ESTÁ DESNUDO / OPINIÓN

Cash is (still) king o todavía el efectivo es el rey

ALICANTE. Una pregunta: ¿cuánto dinero contante y sonante lleva encima? Seguramente muy poco, si es que lleva. Hace escasamente unos años la respuesta habría sido muy diferente. Nuestra forma de pagar en comercios, de transferir dinero a otra persona o suscribirse a servicios o suministros ha evolucionado con la digitalización. El hecho de no llevar dinero en efectivo responde a que nuevas modalidades de pago han aparecido y nos resultan más cómodos que el pago con billetes y monedas.

Según un estudio del BCE, un 40% de la población de la Eurozona dice tener más control sobre sus gastos que si pagan en efectivo; mientras valoran el anonimato que aporta realizar las transacciones al contado ya que garantiza la privacidad. Dentro de Europa, Alemania y Austria son los más firmes defensores de los pagos al contado (alrededor de un 60% de los pagos se realizan al contado), mientras que otros países (Suecia, Finlandia, Países Bajos...), que siguen la tendencia global, están experimentando que esta forma de pago está en rápido declive. Fuera de Europa, tenemos a China donde el pago al contado representa solamente un 8% y en la India ha pasado del 91% en 2019 a un mero 27% en 2022.

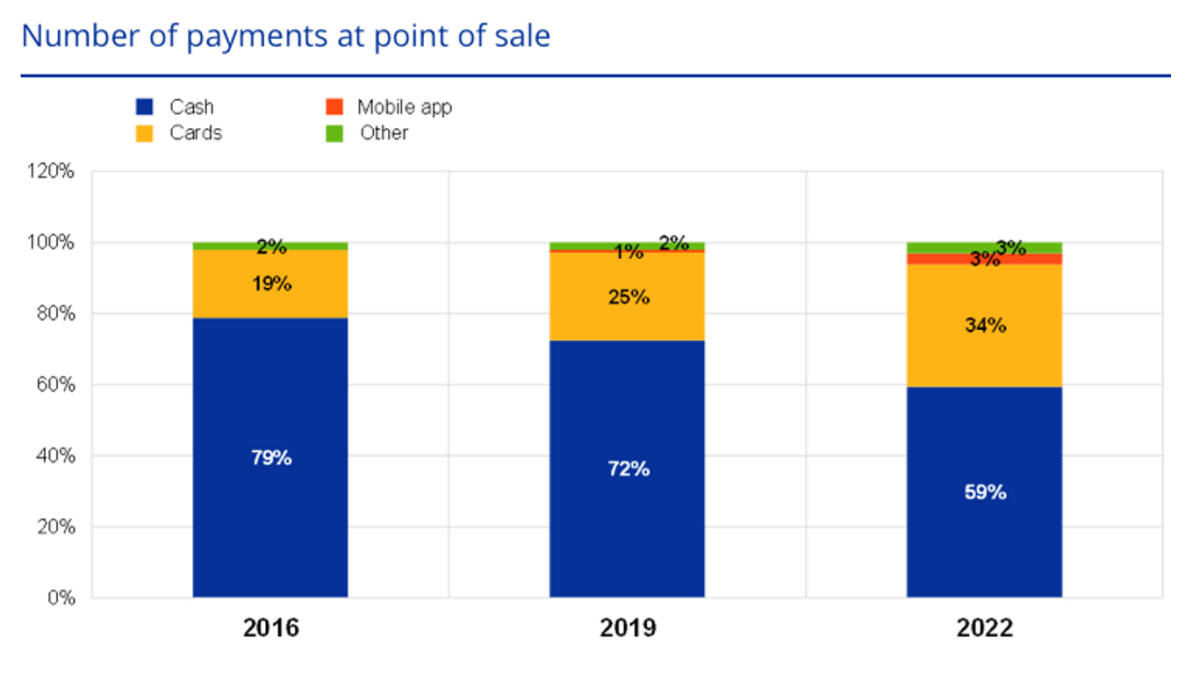

En el siguiente gráfico podemos observar y deducir cuáles son las tendencias de las diferentes formas de pago en comercio en la Eurozona. Se ve claramente que los pagos al contado aún es la forma de pago preferida y seguirá siéndolo algún tiempo hasta ser destronado por formas de pago electrónicos. Como nota curiosa, la menor aceptación de billetes y monedas durante la pandemia por posibles problemas de contagio contribuyó a una alta utilización de formas de pagos electrónicos y esto ha creado costumbre de uso entre la población.

Fuente: https://www.ecb.europa.eu/press/blog/date/2023/html/ecb.blog230206~1ea270a762.es.html

Otra forma de pago digital que ha aparecido en la última década ha sido el pago con criptomonedas descentralizadas como el Bitcoin o el Ethereum. Estas criptomonedas, si bien pueden mejorar cierto tipo de transacciones en cuanto a seguridad (smartcontracts) y eliminación de intermediarios, no están respaldadas por ningún banco central o garante de último recurso. Históricamente presentan una alta volatilidad que echa atrás a muchos posibles usuarios.

También está la posibilidad de utilizar stablecoins (Theter, USD Coin o DAI), que sí que están referenciadas a una moneda fiat -reduciendo la volatilidad- como el dólar estadounidenses aunque tampoco cuentan con el respaldo de un banco central. Esta carencia es sumamente importante, ya que los bancos centrales son los principales responsables de garantizar que los mercados financieros funcionen sin problemas y que el sistema financiero sea estable.

Monedas digitales de bancos centrales

Actualmente un gran número de bancos centrales a nivel mundial están sopesando emitir monedas digitales de bancos centrales (CBDC), que en un principio no nacen con el ánimo de hacer desaparecer los billetes y las monedas sino crear una forma digital de pago que coexistiría con el efectivo. Ochenta y siete países, que representan más del 90% del PIB mundial, participan actualmente en proyectos ligados a la creación y emisión de CBDC y los objetivos de los bancos centrales son claros:

- La necesidad de estimular la competencia y la innovación en los pagos.

- La necesidad de fomentar la inclusión financiera ya que no necesitaría una cuenta bancaria asociada y permitiría que personas vulnerables puedan realizar pagos.

- La necesidad de mejorar los pagos transfronterizos.

Por su parte, el Consejo de Gobierno del Banco Central Europeo (BCE) en julio 2021 acordó poner en marcha su proyecto Euro Digital. Se trata de una moneda digital emitida por el BCE, que sería un equivalente electrónico al efectivo. Ofrecería a los ciudadanos, las empresas, y las entidades públicas residentes o establecidas fuera de la Eurozona una opción adicional de forma de pago paneuropea. Y sin coste asociado por su uso -e igual que el euro físico- el euro digital sería reconocido y podría utilizarse en cualquier lugar de la eurozona.

Para que el euro digital produzca todos los beneficios esperados, debe desarrollarse dentro de un entorno normativo adecuado que garantice la uniformidad de la moneda. Por ello la Comisión Europa necesitó legislar, el pasado 28 de junio de 2023, "para garantizar que las personas y las empresas puedan seguir accediendo y pagando con billetes y monedas en euros en toda la zona del euro, y establecer un marco para una posible nueva forma digital del euro que el BCE podría optar por emitir en el futuro, como complemento del efectivo". Por lo tanto, la función del euro digital será equivalente a la del efectivo, es decir, proporcionar acceso a una forma de pago fiable y de fácil acceso.

Una de las consideraciones a la hora dar forma a la arquitectura de un espacio europeo de pagos unificado es la posibilidad de utilizarla tanto con o sin conexión. En este último caso se prima la privacidad ante todo, los detalles de la transacción sólo las conocería el ordenante y el beneficiario al igual que con billetes y monedas. El usuario tendría un monedero virtual que al igual que su monedero físico va dotando de liquidez para luego gastar. Hay que puntualizar que se está debatiendo si este monedero tendrá un límite máximo. En cuanto a la utilización de esta forma de pago con conexión es muy parecida a lo que ya disponemos en nuestros dispositivos electrónicos, el intermediario o banco va a seguir teniendo acceso a los datos y deberá aplicar las mismas normas de prevención contra el blanqueo de dinero y demás controles.

Innovación y competencia

El euro digital podría favorecer la innovación y la competencia haciendo frente al hecho de que los sistemas de pago existentes en Europa dependen demasiado de compañías no europeas como Visa, Mastercard o PayPal. Y en ese sentido también ayudaría a los proveedores de servicios financieros europeos, permitiéndoles ampliar las soluciones de pago que ofrecen en todo el mercado único, no solamente en la Eurozona. Es decir que está pensado para que los usuarios, particulares y empresas de la zona del euro podrían beneficiarse de estos servicios innovadores y menos costosos.

El efectivo no va a desaparecer, por lo menos por ahora, pero va a haber más alternativas de formas de pago que garantice la privacidad de nuestras transacciones. Que otros bancos centrales estén trabajando en proyectos similares nos tiene que motivar para no quedarnos atrás y proteger la estabilidad del sistema financiero y monetario de Europa.

René Bauch es asesor financiero de la EAF alicantina gCapital Wealth Management EAF que asesora el fondo Gestión Boutique gCapital Total Market (ES0116831050). Puede contactar con el autor para solventar cualquier duda o interesarse por los servicios de gestión patrimonial de gCapital escribiendo a bauch.rene@gcapital.es o info@gcapital.es

Aviso legal: En ningún caso la presente publicación supone una recomendación personalizada o informe de inversión. Es un artículo meramente informativo. Bajo ninguna circunstancia podrá entenderse que el presente documento constituye una oferta de compra, venta, suscripción o negociación de valores u otros instrumentos. Su autor por tanto no responde bajo ninguna circunstancia por la utilización o seguimiento del mismo.